今回の記事ではサラリーマン(給与所得者)のうち、0.003%の選ばれし者だけが利用してる特定支出控除について解説するで!

厳密には給与所得控除に上乗せできる控除枠なんやけど、考え方としては「所得控除」って考えてくれたら分かりやすいで。本記事でも所得控除の一種として取り扱わせて貰うよ!

所得控除については以下の記事を確認してみてな~。

-

-

サラリーマンの節税の仕組みをFPが図解!所得控除と税額控除を使いこなそう

続きを見る

宝くじ並みの確率の低さやんけっ!あ・・・言うてもた・・・。

んなもん、ワイらには関係ないやん!って思うかもしれんやろ???

・・・・

・・・・・・

・・・・・・・・

ほんまに関係ないねん。。。。

やから今回の記事では、

- いかに特定支出控除が使いもんにならへんのか。

- 医療関係者(医師、薬剤師、看護師、等)がこの控除を利用できるのはどんな場合か?

- 節税効果の乏しさ。

について解説していくで!興味が無い人は他のページに飛んでいってやーーーー⊂二二二( ^ω^)二⊃

特定支出控除とは?

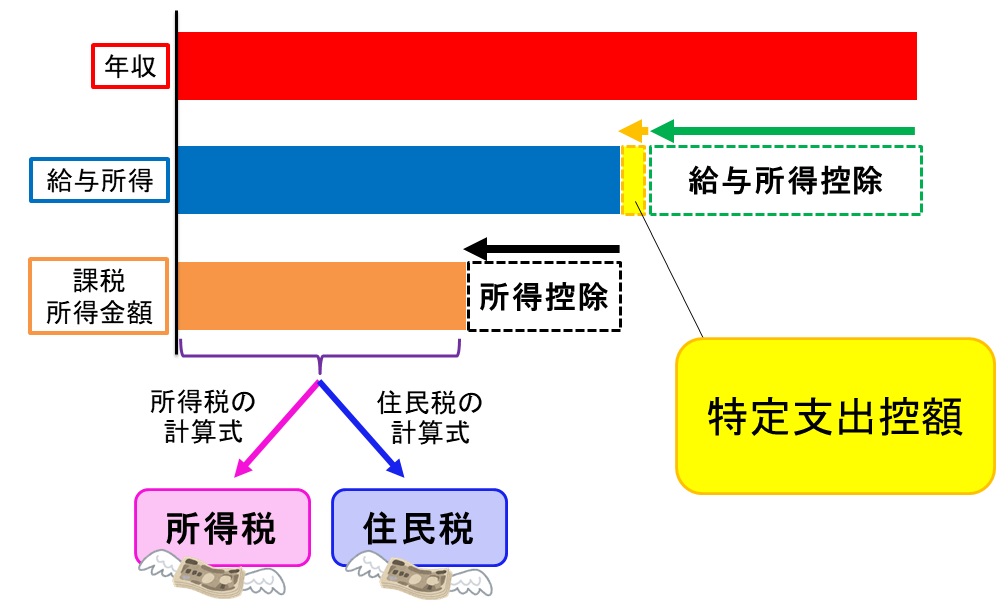

所得税や住民税を計算していく時には年収から色々な経費を差し引いて計算していくんやけど、自営業は家賃・交通費・食費(一部)・PC代・ネット代・交際費、等多くの経費を差し引ける。

一方、サラリーマンは自営業みたいに自由に差し引ける経費は存在せず、「給与所得控除」のみがみなし経費として認められとる。

この不公平感を無くすために、「ある一定の条件を満たせばリーマンでも経費を認めるよ☆」ってのが特定支出控除で、給与所得控除に上乗せできるんや。

制度自体は昔からあって、適用範囲が狭くてほんまに誰も使えへんかったんやけど、2013年にその範囲が拡大されたんよ。

確かに2013年以降には適用者数は増加傾向にあるんやけど、なかなかその伸びは鈍いんや・・・。

特定支出控除の適用者数

平成30年度に特定支出控除を適用した人(利用した人)は1,704人らしい。(ニュースサイトより)

国税庁の平成29年度調査によれば、雇われモン(サラリーマン)は全国で約5,500万人いるらしいわ。

てことは、1,704人/5,500万人やから・・・・

つまり、0.0031%しか利用してへんのか!!?

そうやねん。全リーマンのうち10万人に3人しか利用してへんめっっっっちゃレアな所得控除がこの特定支出控除なんやで。

ほな、何でこんなに利用者が少ないんやろか?その理由がコレや。

- 適用判定の基準となる金額が高すぎる

- 対象となる支出が業務上で自腹のもののみのため、普通は会社で負担してくれる

- 節税効果が乏しい

これについて順に解説していくで~。

特定支出控除控の適用判定金額

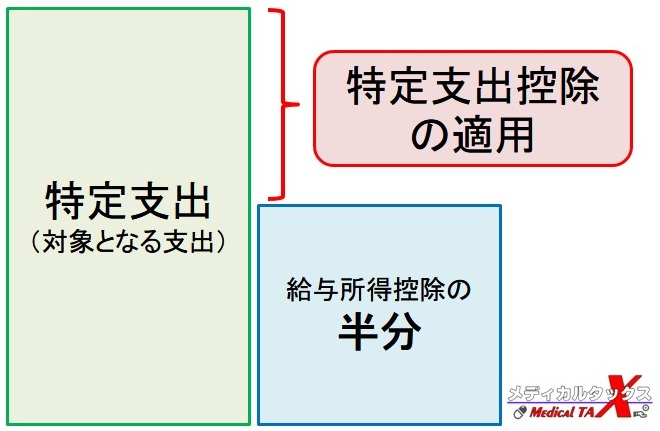

まず、特定支出控除の適用判定金額についてやけど、その年の対象支出が

- 「その年中の給与所得控除額×1/2」を超えた場合

にのみ利用できるんや。

給与所得控除については以下の記事で解説してるけど、「年収」を基準にして計算式によって自動的に決まるもんやねん。

-

-

サラリーマンの節税の仕組みをFPが図解!所得控除と税額控除を使いこなそう

続きを見る

計算式は以下の通りやで。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 180万円以下 | 収入金額×40%-10万円 550,000円に満たない場合には550,000円 |

| 180万円超、360万円以下 | 収入金額×30%+8万円 |

| 360万円超、660万円以下 | 収入金額×20%+44万円 |

| 660万円超、850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

※引用:【国税庁】No.1410 給与所得控除

| 年収(給与収入) | 特定支出控除控の適用額 (給与所得控除額の半分) |

| 500万円 | 72万円 |

| 600万円 | 82万円 |

| 700万円 | 90万円 |

| 800万円 | 95万円 |

| 850万円~ | 97.5万円(上限) |

年収500万円やとしても、対象の特定支出が72万円を超えな適用されへんのか・・・・。

これは結構ハードルが高くて、年間で72万円となると月に6万円程、業務上の自腹経費が発生せな利用できひんってわけや。

さすがにちゃんとした会社や病院・薬局ならここまで自腹させることはないんちゃうかな?

どんな支出が控除の対象になるのか?

ほな次にどんな支出が特定支出として認められてるんやろか?それはこの6種類やで。

- 通勤費:一般の通勤者として通常必要であると認められる通勤のための支出

- 転居費:転勤に伴う転居のために通常必要であると認められる支出

- 研修費:職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出

- 資格取得費:職務に直接必要な資格を取得するための支出

- 帰宅旅費:単身赴任などの場合で、その者の勤務地又は居所と自宅の間の旅行のために通常必要な支出

- 勤務必要経費:次に掲げる支出(1)~(3)で、その支出がその者の職務の遂行に直接必要なものとして給与等の支払者より証明がされたもの(上限65万円)

(1)図書費

(2)衣服費

(3)交際費等

【引用】国税庁|No.1415 給与所得者の特定支出控除

資格取得費や研修費、図書費とかは確かに支払ってくれへん会社や病院、薬局がありそうやからココは利用できそうやな。その他、衣服費としてはスーツや白衣の購入も対象やで。

あと、上記の①~⑥を適用させるためには業務上の必要性の証明が必要やから、職場に「給与所得者の特定支出控除に関する証明書」も書いて貰わなアカンねん。様式は国税庁のHPに置いてあるで。

職場に伝えて、業務上必要って証明して貰って、証明書を確定申告の時に沿えて提出って段取りや。

この対象となる支出の範囲や手続きの面倒さが第二のハードルやな!!

医師・薬剤師・看護師が利用できるのはどんな場合?節税効果は?

と、まぁここまで特定支出控除の普及が進まへん理由について解説してきたけど、医師・薬剤師・看護師が実際に利用しやすいのは以下の経費ちゃうかな?

- 通勤費⇒他病院のヘルプ時の通勤費

- 研修費⇒学会参加時の交通費や参加費、宿泊費も対象。

- 資格取得費⇒専門・認定薬剤師/医師取得に係る費用等

- 図書費⇒病院に無い書籍を自腹で購入した時など

- 衣服費⇒スーツや白衣等を自腹で購入した時

勤め先の病院や薬局によっては支払って貰えずに自腹になってるケースも多いって聞くことあるで。特に学会参加費は自腹!ってのは薬剤師や看護師の友人も言うとったからなぁ。

認定薬剤師の取得費用も自腹のことは少なくない。

-

-

認定薬剤師取得までの費用は?制度概要・メリットと申請までの手順を解説

続きを見る

さすがに白衣は勤め先で用意してくれてると思うけど、スーツ代は支払って貰えへんやろからな。

ほな、以下の例でどれくらいの節税効果があるか試算してみよか~。

- 年収500万円

- 上記の場合、特定支出控除適用額は72万円(←これを超えた分が控除の対象)

- 1年間の特定支出が80万円(内訳:衣服費10万円、通勤費20万円、研修費20万円、資格取得費20万円、図書費10万円)

こんなに特定支出で自腹切ってるとは思えんけど・・・・。ま、仮ということで。。

特定支出80万円のうち、72万円を超えた部分やから、

- 特定支出控除の適用額は80万円-72万円=8万円

って計算やな。

これが直接税金から引かれるわけじゃなくて、給与所得控除に上乗せされるんや。考え方としては所得控除として8万円が控除されると同義やで。

所得税の税率が10%(年収500万円であれば、所得税率は10%)の人やったら、

「80,000円×10%=8,000円」

と所得税が年間8,000円お得になるって計算やな!

また、住民税の税率は基本一律10%やから、

「80,000円×10%=8,000円」

と住民税も年間8,000円お得になるわけや!

・・・・・安ない?というか舐めてない??

そう、こんなに自腹切って、会社に証明書も記入して貰って、確定申告(次項)もやって、と非常に面倒な割には節税効果が乏しすぎるんや・・・。

これが第三のハードルやな。

以上より、この特定支出控除は労力に見合った節税効果が得られへんから、なかなか普及が進まへんのとちゃうかな?とワイは考えてるよ。

雇われの医師の場合やと、専門医・認定医の取得費用や、海外学会への渡航で自腹部分があるかもしれへんから、結構特定支出はあるかもしれへんな。

申告方法は確定申告

税金を取り戻すための手続きのことを「申告」って呼んでるけど、特定支出控除の申告は確定申告しか方法が無いんよ。

リーマンが毎年11月頃にやってる年末調整では適用できひんから注意が必要やで。

確定申告って言うても最近ではネットで全部完了するし、そんなに難しいことじゃないから安心してや。

郵送で提出する際に以下の添付だけ忘れんようにしたらOKやで~。

- 各特定支出の領収書

- 特定支出に関する証明書(職場に書いてもらう)

-

-

【2025年版】確定申告はe-Taxで簡単に!税務署に行かなくてOK

続きを見る

まとめ・あとがき

特定支出控除はこんなん

- 適用者数は全サラリーマンの僅か0.003%

- 「対象の特定支出 > 給与所得控除額×1/2」の場合に適用できる

- 対象の特定支出は6項目で、業務上必要かつ自腹の場合に限る

- 確定申告時には業務上必要である証明書と領収書の添付が必須

- 節税効果は高くない

まぁもし、キミの勤め先がブラックで、業務上の自腹経費がめっちゃ多い場合には是非利用してみてなっ!

あまりにブラックすぎるんやったら転職も手やで!自腹も減るし、年収も増えるかもしれへんな。

↓薬剤師向け転職情報↓

-

-

薬剤師の転職サイト3選を選ぶなら?|評判とエージェントの質を比較

↓看護師向け転職情報↓

-

-

看護師の正社員向け転職サイトを求人・職種別に整理:実体験の評判は?

ただ、一点。経費計上が可能なフリーランス(個人事業主)の場合なら話は別や。書籍購入代や学会参加費・交通費、白衣代、認定薬剤師取得費用、等々、経費計上すればかなりの節税になるで(事業に関連のあることが前提)。

-

-

フリーランス薬剤師の働き方|マッチング方法やメリット・デメリットとは

続きを見る

今回はいかに特定支出控除が使いもんにならへんのかを解説してきたよ!もし節税をして税金を減らしたいのであれば、他の所得控除枠を利用するのが賢いと思いわ。

以下の記事で所得控除の種類について一覧表で掲載してるから是非覗いてみてや~。

-

-

所得控除と税額控除の一覧表|節税するならまずはコレから!

続きを見る

まぁ、まずは手軽に利用できるココくらいから勉強していってもらったらえーかな!

あわせて読みたい

お先行って待っとるでーー⊂二二二( ^ω^)二⊃

節税・保険に関して悩みがあれば無料でFPに相談!

貯蓄もできて節税もできる保険を調べたいけど・・・

なんとなく面倒。勧誘が嫌。あまり空いている時間が無い。

というあなたにぴったりな保険代理店があります!

【保険見直しラボ】という無料の訪問型保険相談サービスで、経験豊富なFPがあなたの自宅や指定場所にまで来てくれて個別相談ができます。(オンライン可)

保険と関係ないiDeCoやNISAや、相続対策のことも詳しいので、もし節税・投資や保険について色々勉強したいことがあれば何でも気軽に無料で相談可能ですよ。

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説