今回の記事では2024年1月に開始された「新しいNISA」の中でも、資産形成に最適な「つみたて投資枠」について解説しています。

投資や投資信託と聞くと、怖くて今まで手が出せなかった方も多いと思います。私もそうでした。

ただ、今後は国が主導で「貯蓄から投資」を加速させていきますので、少額からでも投資に慣れておくのが得策でしょう。

私も今までは節税メインでしたが、これからは投資で資産形成も目指していく所存です!!一緒に始めていきましょう。

この記事で伝えたい事(結論)

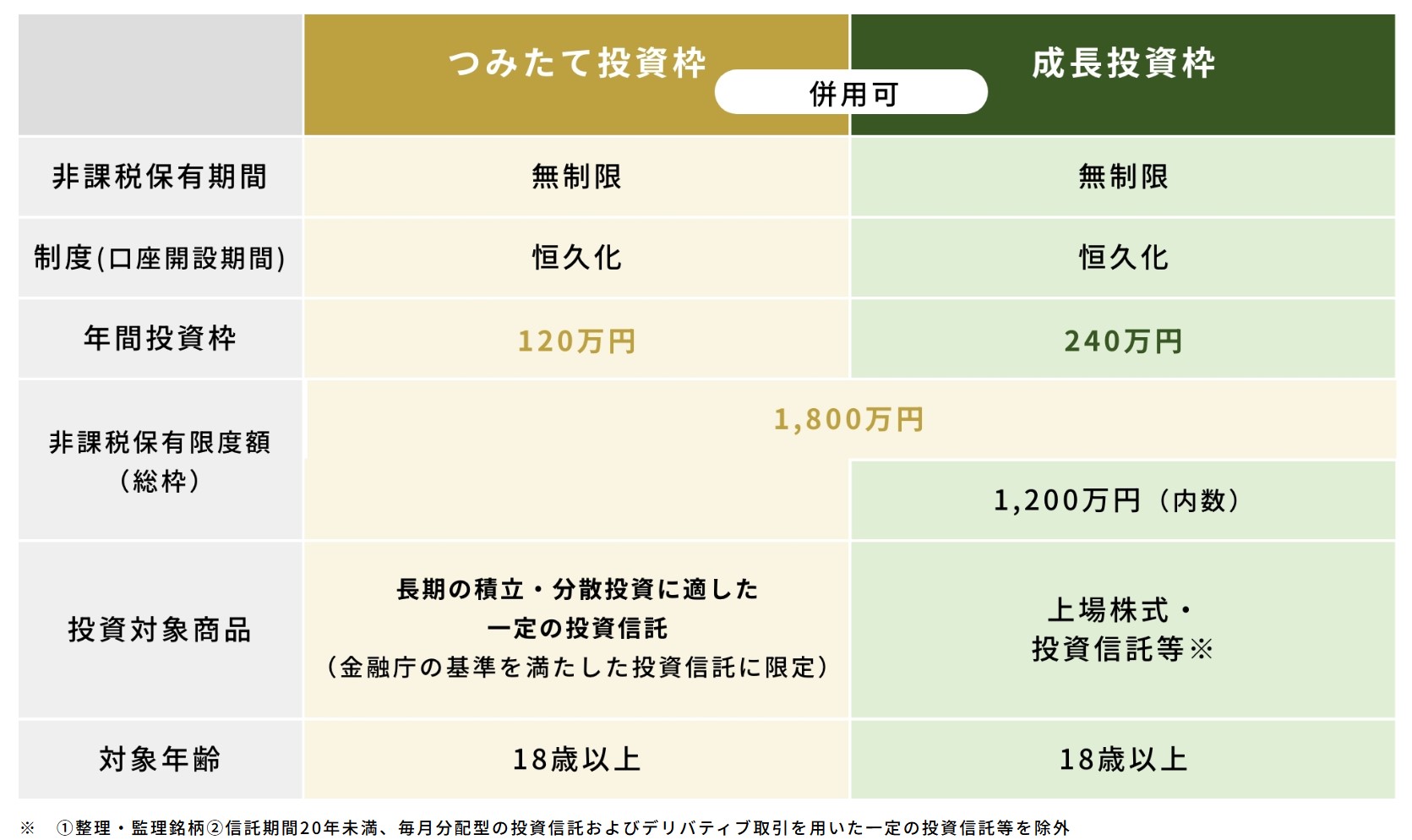

- 新しいNISAは「つみたて投資枠」と「成長投資枠」に大別され、併用することが可能

- つみたて投資は「一定額の長期積立」、「分散投資」、「インデックス投資」でリスクを最小限にして資産形成が可能

- つみたて投資は年間120万円まで積み立て可能で、生涯非課税枠は1,800万円

- 非課税保有期間は無期限

- いつでも現金化(切り崩し)が可能で、非課税枠は再利用可能

- 元割れの可能性は否定できない

サラリーマン向けの節税の記事はこちらですので、投資と合わせてご活用くださいませ♪

節税

旧NISAと新しいNISA

NISA(少額投資非課税制度)は元々、イギリスのISA(Individual Savings Account:個人貯蓄口座)をモデルとして、それの日本版ということでNISA(Nippon Individual Savings Account)と名付けられました。

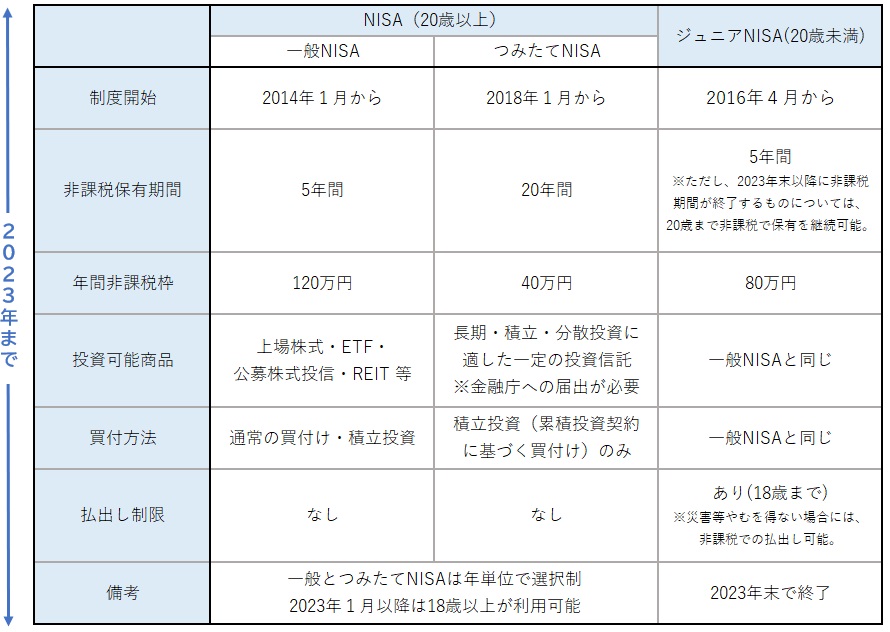

NISAの制度自体は2014年からありましたが、2023年末で旧NISA制度は終了しました(以下の3つの仕組み)。

そして2024年1月からは新しいNISA制度が開始されています。

【出典】金融庁|NISAについて

コレ、かなりの改良・拡充で、めちゃくちゃ優遇されることになりました!もちろん、改悪点もあるのですが、それを凌駕する改良かと思っています。

| 改良点 |

|

| 改悪点 |

|

ロールオーバー|非課税期間が終了したNISA保有商品を、非課税のままNISAの非課税枠に移管すること

旧ジュニアNISAに代わる制度が欲しかったところですが、仕方ありませんね。今後に期待したいと思います!

また、旧NISA(一般NISA、つみたてNISA、ジュニアNISA)から新しいNISAに移管はできません。しかし、旧NISAと新しいNISAは別枠として運用可能なので、あまり気にしなくてよいと思います。

新旧NISAの比較表については、楽天証券の表が見やすかったので置いておきます。ご参考にしてみてください。

サラリーマンが活用すべきはつみたて投資枠(投資信託)

さて、新しいNISAには

- つみたて投資枠

- 成長投資枠

が用意されていますが、サラリーマンや一般家庭で優先的に活用すべきなのは「つみたて投資枠」でしょう。

なぜなら、安定・安全に資産形成ができるようにリスクを最大限に減らした投資方法がつみたて投資だからです。

-

-

薬剤師・看護師が投資をするなら?放置可能な資産運用法は長期インデックス

続きを見る

つみたて投資枠で購入できるのは「長期の積立・分散投資に適した一定の投資信託」のみ。

- 販売手数料はゼロ(ノーロード)

- 信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

- 顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

- 信託契約期間が無期限または20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

新しいNISAの対象商品は、旧つみたてNISA対象商品と同様:つみたてNISAの対象商品

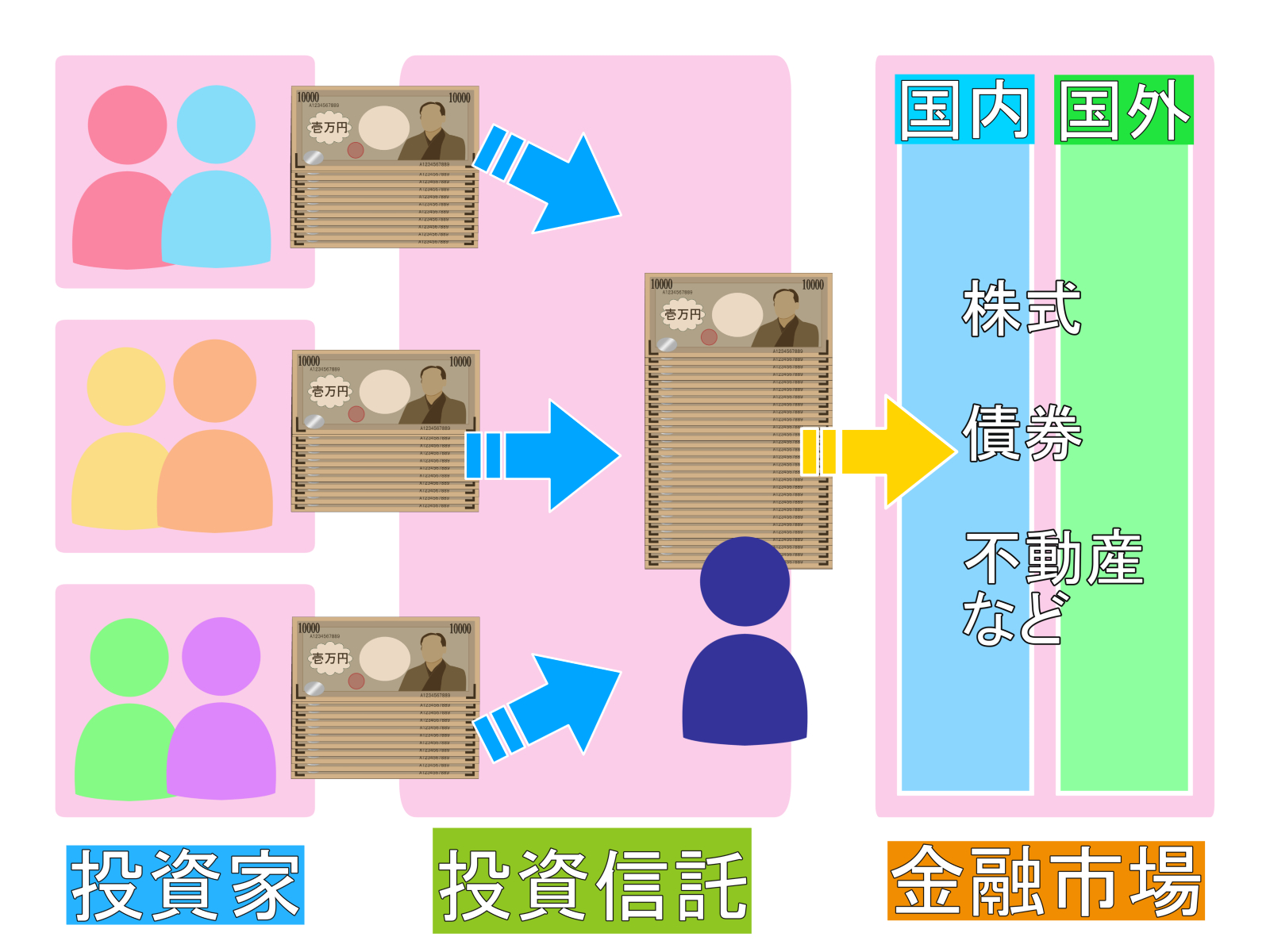

投資家(例:あなたや私など)から集めたお金をひとつの大きな資金としてまとめて、そのお金を専門家が運用してくれるのが投資信託の仕組みです。

投資信託の概要図

投資信託では、投資先が分散(例:国内・海外、株式・債券など)されているので、一つの投資信託商品を運用していても、リスクが自動的に分散されています。

NISAのつみたて投資枠で購入できる投資信託は以下の特徴があるため、基本的に放置しておくだけで勝手にお金が増えていくシステムを構築できるのです。

- 一定額少額の長期積立に適している

- 分散投資

- インデックス投資

- 非課税期間は無期限

では、なぜ上記の特徴があると安全に投資ができるのか解説していきましょう!

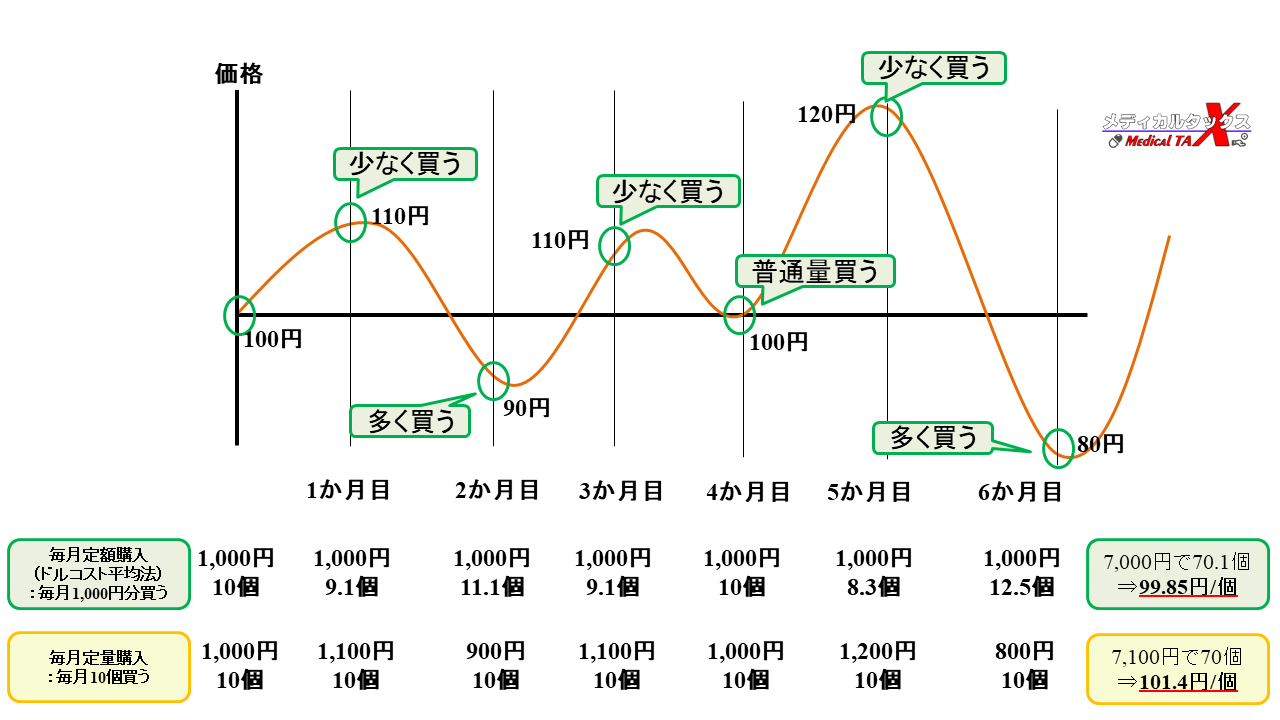

一定額少額の長期積立(ドルコスト平均法)

まず、NISAは月に100円から開始することが可能です。少額すぎるやろ・・・、とツッコみたくなりますが、これは投資初心者にはすごくありがたいことだと思っています。

ホンマの少額からお試しのスタートが可能ですので、迷っている方は是非少額からでも始めてみてはいかがでしょうか。

NISAのつみたて投資枠では毎月少額を一定額積み立てていきますが、ココで大事なのがドルコスト平均法と呼ばれる考え方です。

積み立て方法には「定額」と「定量」があって、ドルコスト平均法は「定額」の積み立て方法に分類されていますね。

毎月の購入額を固定すると・・・、

- 株価の下落時 ⇒ 量を多く購入できる

- 株価の上昇時 ⇒ 量は少なく購入できる

ということになります。

例えば、下の図に示していますが、毎月1,000円分定額で投資信託を購入していく場合、投資信託の単価が100円なら10個買えますよね。単価が110円になれば9.1個しか買えないですし、単価が80円になれば12.5個買えます。

緑の枠で囲ってあるものが、ドルコスト平均法

図は半年間と短期的なものですが、これを長期間行うことで1個あたりの購入額を小さくすることができるため、価格変動リスクを低減することが可能になります。

投資信託の価格が長期的(10~30年)にみて上昇傾向にある場合、この方法で購入し続けると、損することはなくなりますね。

逆に、長期的に下降傾向にある場合には損をしてしまうので注意が必要です(元割れの可能性)。

世界の発展・発達が投資信託にも反映されるため、長期的にみると、基本的には上昇傾向にあります(リーマンショックやコロナショックで浮き沈みはあったとしても)。

例えば、こちらは米国市場(ダウ平均)ですが、パッと見て上昇傾向ですよね?この場合、ドルコスト平均法をやっていれば、ほぼほぼ損はしないと思われます。

【出典】Google:ダウ平均

日本株式市場(日経平均)はこちらです。

【出典】Google:日経平均

米国は堅調で、日本はここ最近堅調ですね。でも、米国が破綻したら・・?

こんな時のために、1つに絞るのではなく、なるべくリスクを分散させることで、運用資産を守る方法、それが「分散投資」です!

分散投資

投資先を1個(例:米国のみ)に限定させずに、いくつかの投資先に分散して行うのが分散投資です。

例えば、1個だけに集中してそれが破綻・倒産してしまったら・・・・?終わりですよね。。。

【出典】みずほ証券>分散投資のススメ

基本的に、つみたて投資枠の投資信託は分散投資されていますので、あまり気にしなくても大丈夫です。

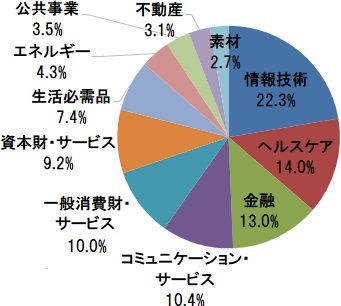

例えば、NISAの積み立て商品として人気な「eMAXIS Slim 米国株式(S&P500)」という商品なら、投資先は米国株式のみですが、その構成を見ると色々な企業に分散されています。

どれか1つ、例えば生活必需品が不調になったとしても、ヘルスケアが伸びるかもしれません。風が吹けば桶屋が儲かるじゃないですが。

【出典】eMAXIS Slim 米国株式(S&P500)や楽天・全米株式と実績比較『iFree NYダウ・インデックス』第3期運用報告書の実質コストは?

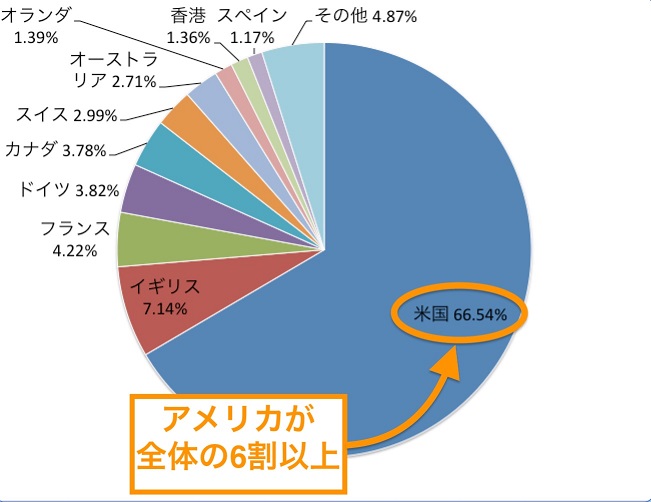

その他、「eMAXIS Slim先進国株式インデックス」という商品なら、国も分散されていて、企業も分散されています。

【出典】eMAXIS Slim先進国株式インデックスとは?分配金や手数料、実質コスト等

どの商品を選ぶのかは自由ですが、つみたて投資枠では米国市場を基本として、その他の先進国株式や全世界株式の投資信託を購入しておくと、リスクを最小限に抑えることが可能になるのではないでしょうか。

インデックス投資

3つ目のインデックス投資についてですが、まずは「インデックスファンド」という言葉の説明からしていきます。

インデックスファンドとは、簡単に言うと「株の超大企業セット」です。

日本国内のインデックスファンドには、トヨタ自動車、三菱重工、ソニーなどの大企業が名を連ねています。また、海外のインデックスファンドには、Amazon、google、Meta、Microsoft、Appleなどが含まれいます。

例えば、先ほどの「eMAXIS Slim先進国株式インデックス」は20か国以上・約1,300企業(銘柄)から構成されていて、その上位銘柄がこちらです。

- APPLE INC(テクノロジ・ハードウェア・機器):4.3%

- MICROSOFT CORP(ソフトウェア・サービス):3.5%

- AMAZON.COM INC(小売):1.6%

- ALPHABET INC-CL A(メディア・娯楽):1.1%

- UNITEDHEALTH GROUP INC(ヘルスケア機器・サービス):1.0%

- ALPHABET INC-CL C(メディア・娯楽):1.0%

- JOHNSON & JOHNSON(医薬品・バイオテクノ・ライフ):1.0%

基本的に大企業の株価の特徴は、世の中の景気動向と同じような推移を示すため、世界経済の発達に合わせて緩やかに成長していくと予想されています。

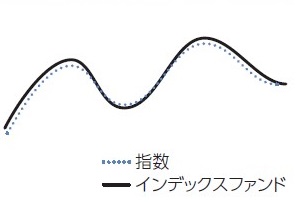

このように、値動きが平均株価指数に沿うものを「インデックスファンド」と呼んでいます。ちなみにインデックスファンドは全て手数料(信託報酬)が格安なのも特徴です。

インデックスファンド以外には「アクティブファンド」というものがありますが、こちらはベンチャー系や値動きに期待ができるものをピックアップしています。

もちろん、当たればデカいのですが、値動きが激しくて外れるとマイナスも大きくなります。しかも、手数料(信託報酬)は高額です。

| インデックス ファンド |

アクティブ ファンド |

|

| 運用目的 | 市場平均(指数)に連動する運用成果を目指す | 市場平均(指数)以上の運用成果を目指す |

| コスト | 比較的低い | 比較的高い |

| 特徴 | 日経平均やTOPIX等の代表的な株価指数に 連動する物が多い |

ファンドの種類が多い。 ファンドによっては指数以上の運用成績が期待できるが、 指数を下回るリスクも高い |

| 値動きのイメージ |  |

|

インデックスファンドとアクティブファンドの違い

インデックスファンドに投資する方法のことをインデックス投資と呼んでしますが、NISAのつみたて投資枠では絶対にインデックス投資がおススメです。一部、アクティブファンドも購入できますが、まずはインデックスファンドから選択しましょう。

今までの説明をまとめると、NISAのつみたて投資枠は

- 世界中の大企業の株セットを毎月一定額長期的に購入し続ける

ことで、リスクを最小限にした最大限の資産形成が可能になるというわけですね!

しかも投資信託商品は複利(再投資)で運用益が膨らんでいくため、長期になればなるほど利益が大きくなります。

ドルコスト平均法・分散投資・インデックス投資のことを理解して貰えれば、あまり恐れることなく投資信託をスタートできるのではないでしょうか。

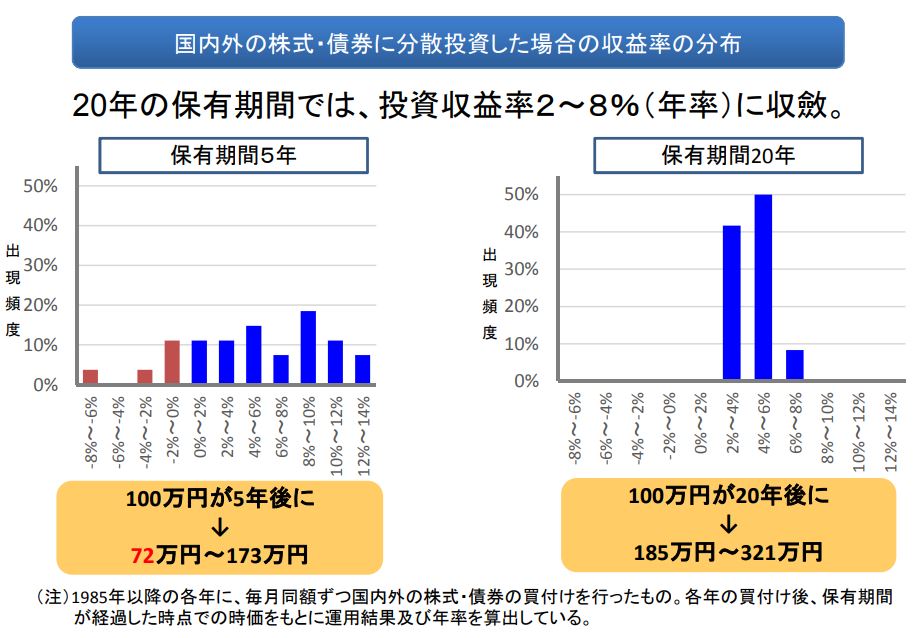

実際に金融庁の資料の中でも、国内外の株式・債権に分散投資して長期間保有(20年)した場合、概ね年率2~8%になるというデータがあります。ただし、保有期間が短期(5年)だと、その時代の浮き沈みによってマイナスになることも。

【出典】金融庁|つみたてNISAについて(平成27年7月)

ドルコスト平均法・分散投資・インデックス投資だけでも十分な資産形成が可能ですが、新しいNISAではそれに加えて非課税期間が無期限。

これはかなりのメリットがありますので、詳しく解説していきましょう。

運用益は全て非課税:生涯非課税枠の上限は1,800万円

通常、投資信託には分配金、売却益、償還差益などの利益(運用益)がありますが、この利益には20.315%の税金が掛かります(株式の譲渡益と同様の扱い)。

<20.315%の内訳>

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%(2037年まで)

新しいNISAでは以下の条件の元、この運用益が非課税(0%)になります!!

- つみたて投資枠なら年間120万円

- 成長投資枠なら年間240万円

- 上記を合算した生涯非課税枠の上限は1,800万円

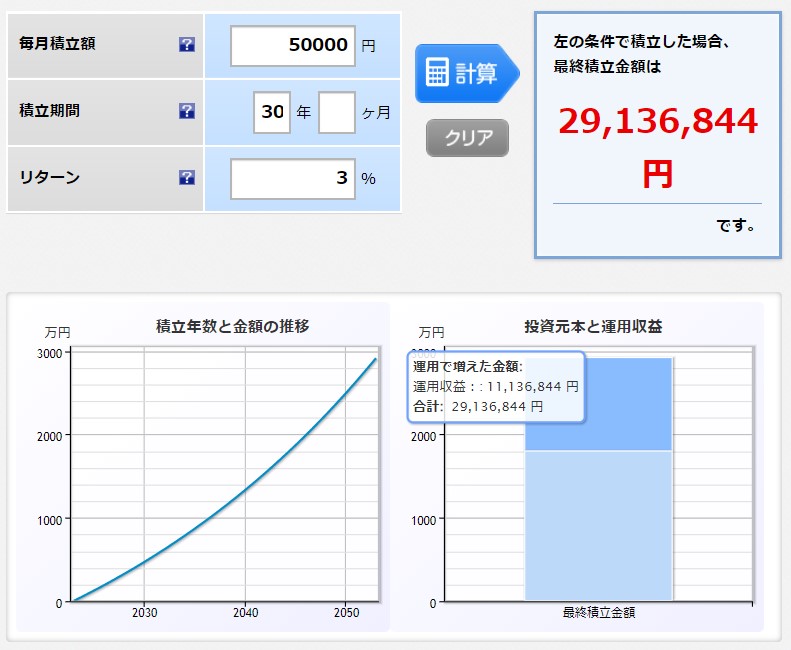

例えば、楽天証券のシミュレーションで月5万円を年率3%で30年間運用してみると・・・

- 積立額:18,000,000円

- 運用益:11,136,844円

です。積み立てた元本は1,800万円なので、新しいNISAの生涯非課税枠を満額使い切っていますね。

NISAを利用しない通常の投資信託の場合、運用益11,136,844円に20.315%の税金が掛かるため、約226万円が税金として持っていかれます。。ヤバい額ですよね・・・。

新しいNISAなら運用益は非課税ですので、226万円の税金が引かれることなく、運用益の11,136,844円が満額で戻ってきます!長期になればなるほど、非課税のメリットが大きくなります。

旧つみたてNISAは投資可能期間が限定(2018年~2023年)されていたため、早めに開始しないと積み立てができませんでした。しかし、新しいNISAは投資可能期間(口座開設期間)は「恒久化」されたため、いつからでも積み立てをスタートすることが可能です。

最初は難しく感じてしまうかもしれませんが、最初に金額と購入商品を設定すれば、あとは自動的に買い付けが行われます。つまり放ったらかしでOK!

信憑性は定かではありませんが、いちいち値上がり・値下がりを気にして売却・購入を繰り返すのではなく、最初に設定して放置するのが一番成績が良かったようです(ジョーク半分ですが)。

今日ノリで行った投資セミナーで一番ためになった資料。 pic.twitter.com/5ZNUUwcwGP

— あさこ (@nafco355) January 18, 2020

新しいNISAの中でも「つみたて投資枠」を優先的活用することで、本業が忙しいサラリーマンや、投資初心者であってもめちゃくちゃ簡単かつローリスクで資産運用が可能ですね。

まずは月1万円の積み立てからでもOK!少額から試してみてください♪

短期の運用益に一喜一憂するのではなく、長い目で見ていくことが重要です。

いつでも資産の現金化ができ、枠は再利用可能

新しいNISAでは積み立てた資産をいつでも好きな時に切り崩す(現金化する)ことが可能です。

似たような非課税優遇制度としてiDeCoがありますが、iDeCoは原則60歳まで現金化不可のため、NISAの方が自由度が高いですね。

-

-

iDeCo受取り時(出口)の税金を0円にする方法!一括か分割どっちがお得?

続きを見る

| 新しいNISA (2024年~) |

iDeCo | |

| 加入できる人 | 満18歳以上の国内居住者 (口座を開設する年の1月1日時点) |

20歳以上65歳未満の 国民年金被保険者 |

| 投資金額の上限 | 年360万円で 生涯非課税枠は1,800万円 |

年14.4~81.6万円×65歳まで (加入者の職業・職場などによって拠出額が変わる) |

| 税金のメリット | 運用益が非課税 (無期限) |

運用益が非課税* 拠出額が全額所得控除の対象 |

| 受け取り(現金化)のタイミング | いつでも可能 | 原則60歳以降 |

| 口座管理手数料 | なし | あり |

*運用中の年金資産には1.173%の特別法人税が掛かりますが、現在は課税が凍結されています。

例えば、

- 家を買うときの頭金の一部

- 子供の教育費(特に大学入学時)

- 海外旅行の足しに

- 老後の生活費として切り崩し

という感じで、あなたのライフイベントに合わせて自由に切り崩して現金化することが可能です。

教育費の王道は学資保険ですが、最近では返戻率が低いため、NISAを活用・併用しても良いと思いますね。

ただ、学資保険には死亡時に手厚い保障(以降の保険料は免除で保障はそのまま)がありますので、メリット・デメリットを理解した上で上手に活用してみてください。

-

-

学資保険で賢く節税と貯蓄!高校・大学で必要な学費は942万円

続きを見る

旧NISA制度(一般NISAやつみたてNISA)では、一度切り崩した分の非課税枠は復活しませんでした。そのため、切り崩しを躊躇することもしばしばありました。

しかーし!!新しいNISAでは切り崩すと、その分の生涯非課税枠(上限1,800万円)が復活するのです!!!

つまり、ライフイベントに合わせて、より柔軟に現金化することが可能になりました。教育費として一旦NISAを現金化して、子供が大学を卒業するころからまたNISAを開始する、といったことも可能ですね。

また、非課税額は「買付額(積み立て額)」に応じるため、例えば、100万円買付けた投資信託が150万円に値上がりした時に売却すると、非課税枠は100万円分復活することになります。逆に値下がりしていたとしても、買付額分の非課税枠が復活します。

非課税枠再利用の例1:値上がりの場合

- 2024年に積み立てた100万円分のNISAが、2044年には150万円になっていた

- 2044年に150万円を現金化(全て非課税)

- 非課税枠は買付額分に応じるため、非課税枠は100万円分復活(次年度復活)

非課税枠再利用の例2:値下がりの場合

- 2024年に積み立てた100万円分のNISAが、2044年には80万円になっていた

- 2044年に80万円を現金化

- 非課税枠は買付額分に応じるため、非課税枠は100万円分復活(次年度復活)

最近流行りのFIREを目指す場合にもNISAの投資信託を積極的に活用していきたいですね。FIREを目指す場合には、4%の切り崩しルールを参考にしてみてください。以下の記事で解説しています♪

-

-

看護師・薬剤師はFIREが目指せる?最短ルートで達成する方法

続きを見る

新しいNISAのデメリット

ここまではメリット面を強調して紹介してきましたが、デメリットもしっかりと理解しておきましょう。

デメリット

- 元割れの可能性は否定できない

- 積み立て金は所得控除の対象ではない

- 損益通算の対象外

一番大事なのは、

- 元割れの可能性は否定できない

ということです。

これは必ず頭に入れておくようにしてください。

元割れの可能性は否定できない

新しいNISAのつみたて投資枠では、金融庁お墨付きの投資信託商品を選ぶことができましたが、全て「元本保証」ではありません。

あくまで、「投資信託の中で安全そうな厳選の商品」のため、「絶対安全」…というわけではありません。元本は必ず変動するため、得することもあれば損することももちろんあるということは理解しておくべきです。

例えば、今から20年間、世界経済が緩やかに回復していく場合、NISAの運用益もかなり得られるはずでしょう。そして、そろそろ現金化しようかな、と思った時に・・・・・

- 世界中で戦争

- 米国の解体

- 宇宙人の襲来

なんてことが起これば、恐らく投資信託商品の価格は暴落すると思います。

2~3年で収まるようなら、現金化せずに保有しておいて、価格が元に戻ってから切り崩すという選択も可能です。しかし、世界中の戦争が10年以上続いたら・・・?

私個人的には、こんな状況はもう仕方ないと思っています。上記のような状況になれば、そもそも預金や保険といった元本保証商品もあまり意味がなくなりますので。

NISAは、長期に分散型のインデックス投資を行うことで価格変動のリスクを最小限に抑えられるのですが、どうしようもない状況には対応できません。それはいつでも頭の片隅に置いておく必要があります。

あとは、リーマンショックやコロナショックと同時期に現金預金が底を尽きて、いよいよNISAを切り崩して現金化しないと生活ができない状況になれば、恐らく元本割れして損するでしょう。

しかし、リーマンショックやコロナショックくらいでは、切り崩さずに長期に保有していれば、将来的にはほぼ無傷になるので、そこまで心配する必要はありません。

生活資金の全てを投資・NISAに投入するのではなく、生活資金は現金として半年分程準備した上で、余剰金を投資等に回すようにしてください。

積み立て金は所得控除の対象ではない

NISAは運用益が非課税になるというメリットがありますが、それ以外の節税効果はありません。

iDeCoでは積み立てた金額がそのまま所得控除(小規模企業共済等掛金控除)になるため、年間で1~4万円の節税効果が見込めます。詳しくは解説記事を確認してみてください。

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

NISAでは積み立てた金額は何の節税効果もありませんので、「節税」というよりは「資産形成」という意味合いが強いですね。

NISAとiDeCo、似てるようで色々違う点もありますので、両方上手に活用することでよりあなたの節税・資産形成に役立つと思います!

損益通算の対象外

通常の投資信託なら、A会社で30万円の利益が確定、B会社で10万円の損失が確定した場合、別々に税金(20.315%)が掛かるわけではなく、利益と損失を合算することができます。

上の例なら、30万円-10万円=20万円 に対して税金が掛かるという計算ですね。

これを「損益通算」と呼んでいます。

しかし、NISAでは損失が出たからといって、NISA以外の投資信託とは合算することはできません。

先ほどの例でB会社がNISAだとすると、A会社の30万円に対してそのまま税金が掛かることになります。

つみたて投資枠でおススメの投資信託商品は?

新しいNISAのつみたて投資枠で運用可能な商品は、旧つみたてNISAの商品と同様です。金融庁のHPに掲載されていて、ほとんどがインデックス投資の商品ですが、一部、アクティブ投資もありますね。

金融庁|つみたてNISAの対象商品

Googleで「NISA おすすめ商品」と検索すると、いっぱい参考情報がありますので、そっちを見てください(丸投げ)。私は正直そこまで詳しくありませんので(笑)

アドバイスするとすれば、

- インデックス投資

- 米国(+全世界)の分散型

- 信託報酬は0.1~0.2%(0.1%未満ならなおヨシ)

といったところでしょう。

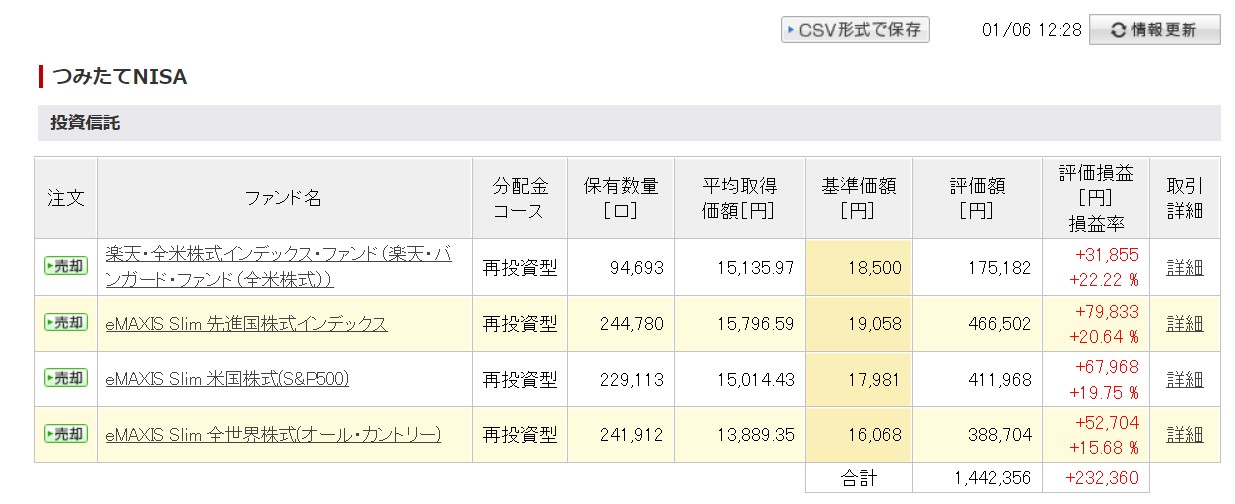

ちなみに私の保有している商品はこんな感じです。かなりメジャーなので、何の面白みもありませんけども。

「eMAXIS Slim」というシリーズは手数料も低くて、人気な商品だそう!(←知ったかぶり)

NISAの口座開設は、SBI証券、楽天証券、松井証券、マネックス証券、SMBC日興証券、大和証券、野村證券、と色々な証券会社でできますので、どこを選んでもそこまで大差ありません。

強いて言うならば、ポイント還元率やポイント投資の有無等で差がありますので、今現在おススメできるとすると、以下の3つのうちどれかでしょう。

楽天証券も以前はクレジットカードからの積み立てで1%のポイント還元がありましたが、改悪されて今は0.5%に・・・。マネックス証券でマネックスカードを作って積み立てると年会費無料で1.1%の還元率です。また、三井住友系のクレジットカードを持っているなら、SBI証券は0.5%(無料カード)~5%(有料のプラチナカード)の還元率なので、かなーーーりお得です!

あとはiDeCoも同時並行でやる場合、資産管理がしやすいため、iDeCoとNISAは同じ証券会社の方が何かと便利だと思います。

-

-

【iDeCo始め方】節税・貯蓄におすすめの金融機関と運用商品はコレや!

続きを見る

既に楽天会員かつ楽天カードをお持ちなら楽天証券、これからカードを作って年会費無料で積み立てたいならマネックス証券、三井住友カード(プラチナ)でポイント還元を狙いたいならSBI証券、ってところですかね。

ちなみに、楽天証券、マネックス証券、SBI証券で口座開設するならポイントサイトの「ハピタス」を経由するのがおススメです。

時期やキャンペーン有無にもよりますが、概ね5,000円〜10,000円分のポイントバックがあります(1ポイント=1円)。

【Q&A】新しいNISAに関するよくある質問

新しいNISAに関するよくある質問について、簡潔に回答します。

今回割愛した「成長投資枠」についてもQ&Aの中で補足していきますね。

新しいNISAの成長投資枠とは何ですか?

上場株式・投資信託等が対象の投資枠です。つみたて投資枠と異なり、投資信託以外の国内外の個別株やETFも対象となっています。ただし、成長投資枠の生涯非課税枠は1,200万円が上限です。

新しいNISAでつみたて投資枠と成長投資枠は併用可能ですか?

併用可能です。年間投資額はつみたて投資枠で120万円、成長投資枠で240万円のため、併用すると年間投資可能額は360万円です。併用した場合でも生涯非課税枠は1,800万円が上限です(うち、成長投資枠は1,200万円)。

成長投資枠で、つみたて投資枠の対象商品を購入することは可能ですか?

可能です。成長投資枠・つみたて投資枠、共につみたて投資枠の投資信託を購入して積み立てることができます。

成長投資枠の非課税額はいくらですか?

年間の投資額は240万円、生涯非課税枠は1,200万円です。

現行の一般NISAは2024年以降、どうなるのですか?

現行の一般NISAと新しいNISAは別枠で運用が可能です。2023年末時点で保有している商品は、5年の非課税期間が終了するまでそのまま非課税で運用を継続することができます。 しかし、2024年以降、現行の一般NISAの新規買い付けはできないため、非課税期間終了と共に課税口座に移管されます。新しいNISAにはロールオーバーされません。

現行のつみたてNISAは2024年以降、どうなるのですか?

現行のつみたてNISAと新しいNISAは別枠で運用が可能です。2023年末時点で保有している商品は、20年の非課税期間が終了するまでそのまま非課税で運用を継続することができます。 しかし、2024年以降、現行のつみたてNISAの新規買い付けはできないため、非課税期間終了と共に課税口座に移管されます。新しいNISAにはロールオーバーされません。

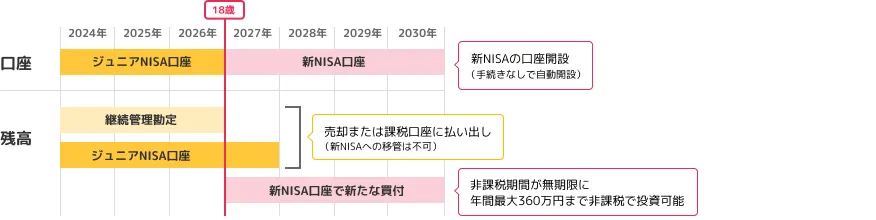

現行のジュニアNISAは2024年以降、どうなるのですか?

現行のジュニアNISAは2023年末で終了し、18歳になるまではそのまま非課税で運用を継続することができます(継続管理勘定)。

しかし、18歳を迎えた年末になると、ジュニアNISAで保有していた商品は「①課税口座に移行する」か「売却」するかしか選択肢がありません。つまり、新しいNISAへの移管(ロールオーバー)は不可ということです。

また、同時に自動的に新しいNISAの口座が開設されます。

【出典】楽天証券|楽天証券でジュニアNISA口座をお持ちの方

既に現行のNISAの証券口座を開設している場合、新しいNISAの証券口座はどうなるのですか?

2023年時点でNISA口座を保有している場合、基本的には手続きなしで同じ証券会社で自動的に新しいNISA口座が開設されます。

【出典】楽天証券|新NISAを始めるには 楽天証券でつみたてNISA口座をお持ちの方

現行のNISAの証券会社とは別の証券会社で新しいNISAの証券口座を開設することは可能でしょうか?

可能です。

2023年のNISA枠を既に利用している場合は「2023年10月以降に開設手続きが可能」で、未利用の場合はいつでも手続き可能です。

金融庁のHPに以下のQAがありますので、金融機関の変更は自由度が高いと思われます。

Q:新しいNISA制度では生涯非課税限度額を管理するとのことだが、金融機関を変更できるのか?

A:金融機関の変更は、可能です。利用者それぞれの生涯非課税限度額については、国税庁において一括管理を行うこととされています。

金融庁|新しいNISA>よくあるご質問

まとめ

長い文章でしたが、新しいNISAの中でも特にサラリーマンの長期投資に適している「つみたて投資枠」について解説しました。

本記事のまとめ

旧つみたてNISAもかなり優遇されていた制度ですが、2024年1月からスタートする新しいNISAはより使いやすさが向上しているため、サラリーマンの資産形成(例:老後資金、教育資金など)に最適です。

私も昔は、漠然と「投資は怖い」というイメージがありましたが、ドルコスト平均法や分散投資、インデックス投資をフル活用することでリスクを低減させながら資産形成ができることに気付きました。

加えて新しいNISAでは非課税保有期間が無期限のため、より恩恵を受けやすくなっています。

いきなり生涯非課税枠1,800万円を5年で(360万円×5年)埋めていくことは考えなくてOKです。

ぜひ本記事を参考に、あなたの資産形成に役立てていただけたら嬉しく思います!!

証券口座なら

ポイントサイトの「ハピタス」を経由するのもおススメです。

節税・保険に関して悩みがあれば無料でFPに相談!

貯蓄もできて節税もできる保険を調べたいけど・・・

なんとなく面倒。勧誘が嫌。あまり空いている時間が無い。

というあなたにぴったりな保険代理店があります!

【保険見直しラボ】という無料の訪問型保険相談サービスで、経験豊富なFPがあなたの自宅や指定場所にまで来てくれて個別相談ができます。(オンライン可)

保険と関係ないiDeCoやNISAや、相続対策のことも詳しいので、もし節税・投資や保険について色々勉強したいことがあれば何でも気軽に無料で相談可能ですよ。

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説