今回の記事では雇われの薬剤師・看護師の節税と貯蓄にぴったりな生命保険商品を紹介していくで!

ずばり、それは、学資保険や!!

この記事で伝えたい事(結論)

- 高校・大学で必要な学費は942.5万円(私立理系やと1,000万円超)

- 学資保険は貯蓄型の保険商品やけど、途中解約してはダメ!

- 一般生命保険料控除が適用できる

- 貯蓄性と節税効果は高い

- まずはFPに無料で相談してみよう

世の中にはほんまにいっぱい保険の種類があるんやけど、ほぼノーリスクで始められる節税・貯蓄に最適な保険はコレしか無いと思ってんねん。(日本円建て)

- 低解約返戻金型終身保険

- 学資保険(←今回紹介)

- 個人年金保険

ちなみに一般的な保険の節税効果については以下の記事で紹介してるからもし興味あれば見てみてな~。

-

-

生命保険料控除(一般・介護・個人年金)の節税効果はどんなもんや?

続きを見る

今回は子供が産まれた時とかによく検討する学資保険について図解付きで詳しく解説していくよ~!

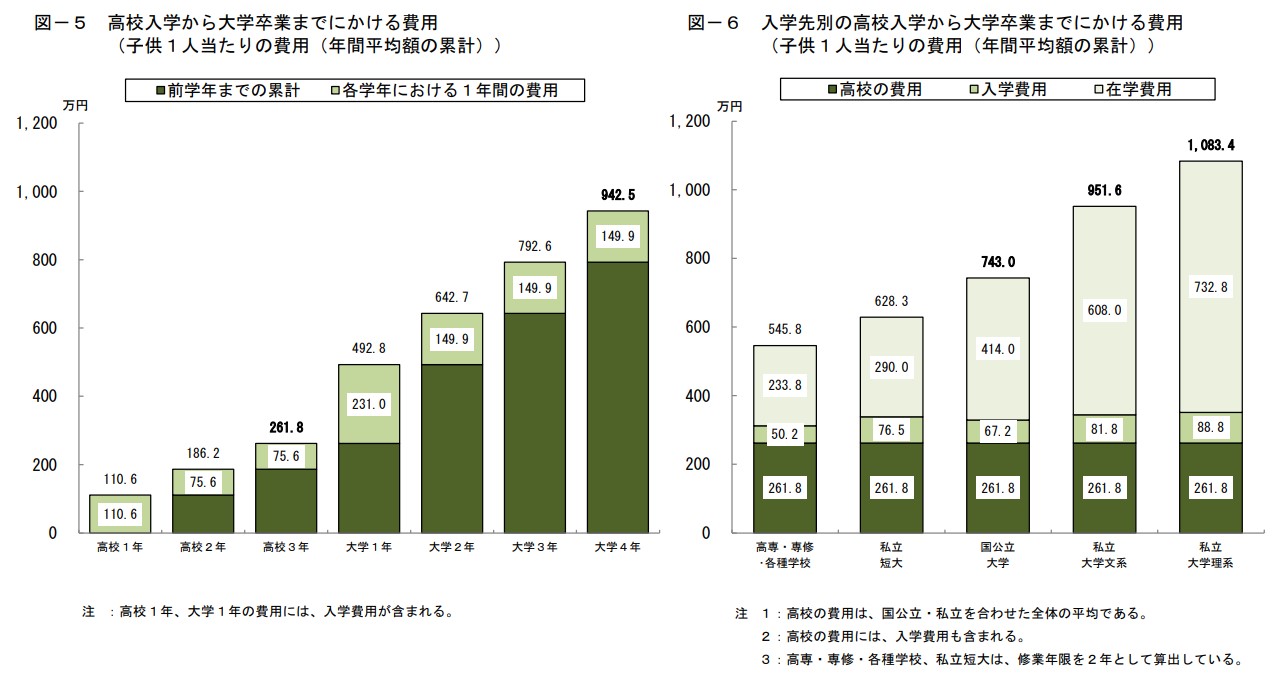

高校入学から大学卒業までに必要な入在学費用は942.5万円

日本政策金融公庫が毎年実施しとる教育費に関する調査によると、子供一人あたりの高校から大学に必要な学費は平均942.5万円っちゅー数字やったわ。(2021年12月調査)

【出典】日本政策金融公庫|教育費に関する調査結果>教育費負担の実態調査結果(2021年12月20日発表)

ただ、大学の文系・理系や短大、国公立系で結構差があって、詳しくはこの数字や。

高校入学~大学卒業までの学費

- 全体平均:942.5万円

- 大学が私立短大:628.3万円

- 大学が国公立大:743.0万円

- 大学が私立文系:951.6万円

- 大学が私立理系:1,083.4万円

【出典】日本政策金融公庫|教育費に関する調査結果>教育費負担の実態調査結果(2021年12月20日発表)

国公立と私立理系では200万円以上の差があるんやな・・・。子供がまだ小さい時には正直どこの大学行くかなんて分からへんしなぁ。

ちなみにワイの通ってた私立薬学部は・・・年間平均約170万円超の学費(授業料+施設設備費)や・・・・。6年間通うと授業料だけで1,020万円超になる計算やな・・・、高い。。。

【出典】文部科学省|各種調査結果>(資料1)令和3年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について

その他、学費以外にも施設設備費、通学費等が必要になるから高校入学から大学卒業まで、約1,100万円~1,300万円くらいは用意したいところや。

学資保険とは

学資保険はその名の通り、将来の子供の教育費のために貯蓄しておくための保険商品やで。

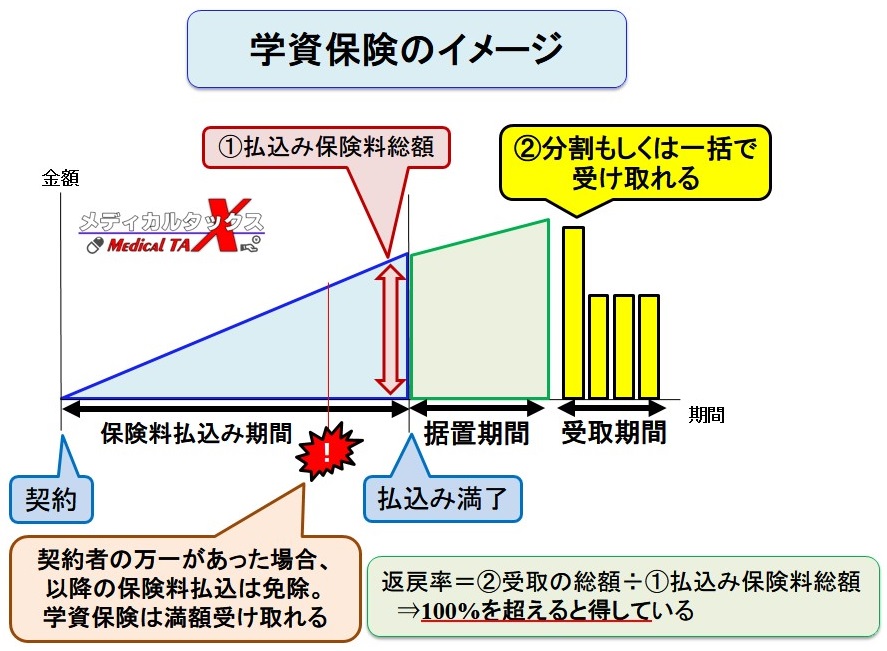

そんな時に保険で賢く貯蓄もできて節税もできるのが学資保険のいいところや。通常、保険料の払込み期間中に契約者(親)が亡くなったとしても、それ以降の保険料は免除されて、保障内容(満期時の受け取れるお金)はそのまま継続されよる。

返戻率が100%を超えていれば、払込んだ保険料総額よりも受け取れるお金の総額の方が高いから得するっちゅーわけやな。ただし、たまに返戻率が100%を下回ってる学資保険商品もあるから、要注意やで!

あと払込んだ保険料は「一般生命保険料控除」の対象になって節税もできるんや。どんくらい節税できるかは後述するよ。

参考用語解説

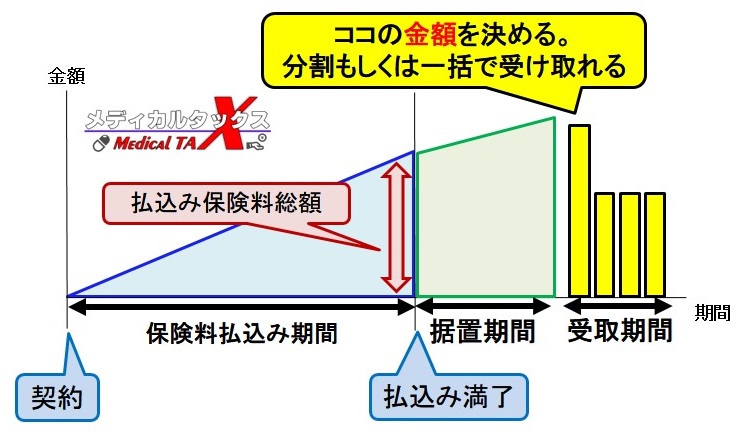

- 保険料払込み期間:保険料を払込む(支払う)期間のこと。これを過ぎると払わなくても良い。

- 返戻率:今まで払込んだ保険料に対して受け取ることができるお金の割合。100%を超えると損はしない。

- 死亡時の保障:万一、払込み期間中に契約者が死亡した場合、以降の保険料の払込みは不要で保障内容はそのまま継続される。

- 一般生命保険料控除:所得控除の一種。【参考記事】【図解】サラリーマンの節税の仕組みをFPが図解!所得控除と税額控除を使いこなそう

メリットはこのようにいっぱいあるんやけど、デメリットとしてはこの2点や。

- 途中で解約できない(してもいいけど元割れして大幅な損になる)

- インフレリスク

満期までに解約すると支払ったお金より戻ってくるお金が低くなるっちゅーんか!?

そう、これが最大の特徴で、受取り可能時期(満期)までに解約すると必ず損するんや!!!これは絶対に覚えておかなアカン!!

解約時期や払い込み済み保険にすることで元割れ回避できる可能性もあるけど、基本は元割れと認識しておこう。

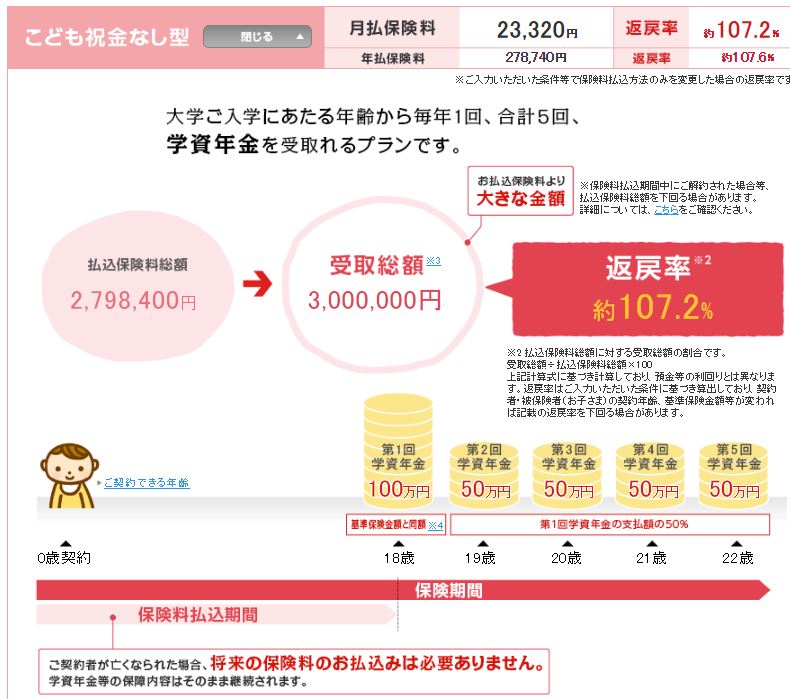

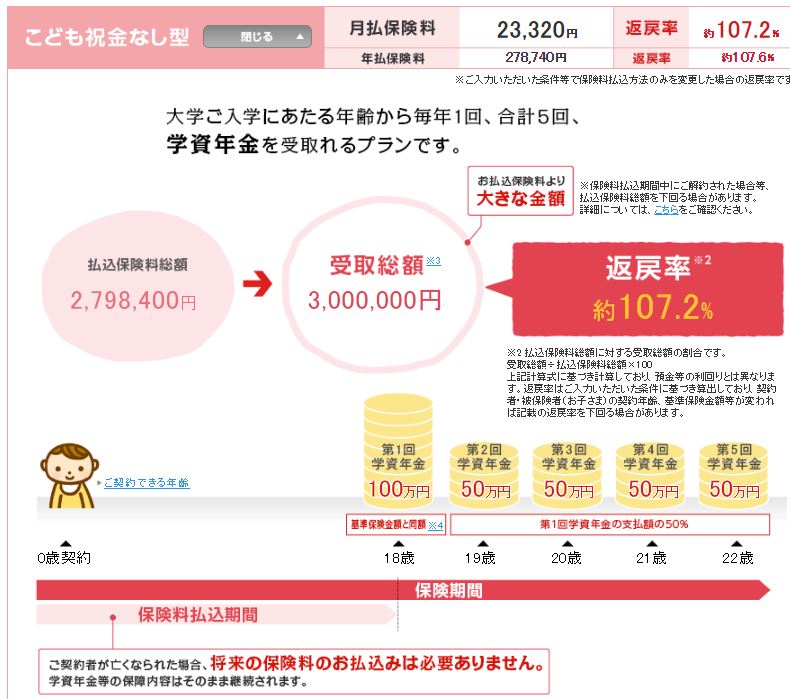

具体的にワイがニッセイ学資保険でシミュレーションしてみた例がコレやで。

- 契約者:30歳男性

- 保険料の支払は年払い(278,740円/年)で支払期間は10年間

- 保険料は合計2,787,400円の払込み

- 受取開始は18年後(子供が18歳時点)から5年間に分けて貰える

- 受取総額は300万円(返戻率:300万円/278.7万≒107.6%)

【出典】日本生命|ニッセイ学資保険

ただし、例えば12年目くらい(278.7万は払込み済)に途中で解約してしまうと・・・おおよその解約返戻率は70%~80%やから、そん時は195万円~223万円しか戻ってこーへんねん。つまり50万~80万円くらいは損してしまう計算や!!めっちゃ損やろ?

学資保険は将来の学費を貯めるための保険やけど、途中で解約すると損してしまうデメリットは絶対に覚えておく必要があるわけよ。

その点にだけ注意しておけば貯蓄に最適な保険商品ってことやな。

学資保険とは

- 将来の学費を貯蓄するための保険

- 満期までに解約すると元割れする(←デメリット)

- 満期時には払込んだ保険料以上の額が受け取れる(←メリット。返戻率100%以上の場合)

まずは上記のように学資保険の仕組みを理解してもろたら大丈夫やで~。

学資保険の選び方のポイント

学資保険選び

- 日本円建てか外貨建てか

- 受取総額を決める

- 保険料払込期間を決める

- 保険料の払込み方法を決める

日本円建てか外貨建てか

学資保険選び

- 日本円建てか外貨建てか ←今ココ

- 受取総額を決める

- 保険料払込期間を決める

- 保険料の払込み方法を決める

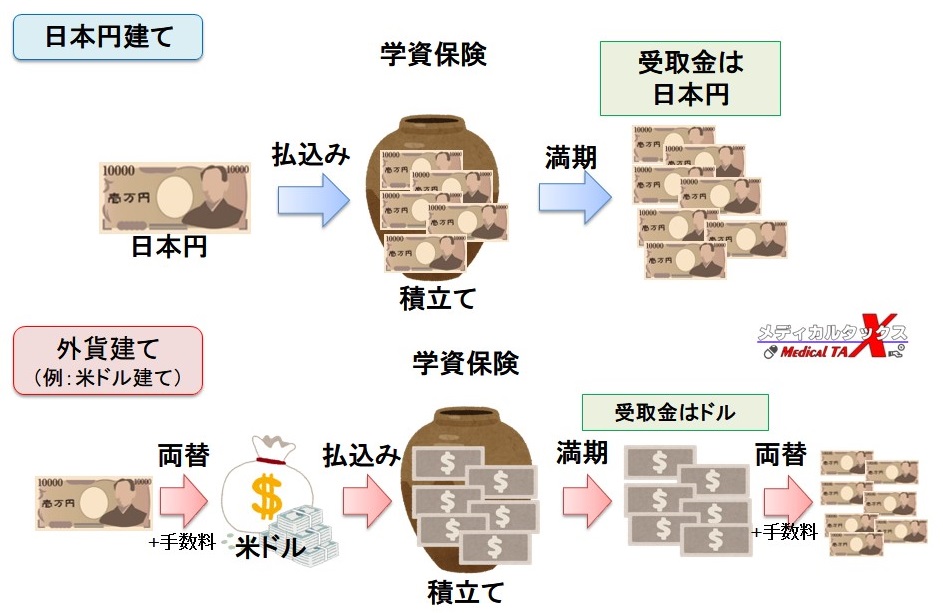

まず始めに決めることは、保険金の積立てを「日本円建て」にするか「外貨建て(例:ドル建て)」にするかや。

ワイの個人的な好みから言うと、節税に重きを置いているなら日本円建てがおススメ。

仕組みから説明すると、日本円建てはそのまま日本円として保険のお金を積立てていく方法や。この場合、受け取るお金ももちろん日本円やな。

一方、外貨建て(例:ドル建て)は日本円を一旦外貨に両替して、外貨として保険のお金を積立てていく方法や。この場合、受け取るお金は「外貨」なんや。日本円で欲しい場合には両替してもらうこともできるで。

参考日本円→外貨、外貨→日本円の両替にはそれぞれ手数料が必要

最近日本円は低金利が続いてるから日本円建てやと返戻率が低くなってるんや(学資保険の場合100%~105%)。一方、外貨建て、特にドル建てやと解約返戻率がめっちゃ高い(120%超えるものも)。

-

-

外貨建て保険は危険?メリット・デメリットを理解して加入しよう

続きを見る

見た目はそうや。でも見た目に騙されたらアカン。

ドル建ての場合、満期時に返ってくる返戻金はドルや。その時の世界経済がもしリーマンショックみたいな時やったらどないする?

例えば、以下の場合を考えてみよか。払込み保険料は平均1ドル110円と仮定して、満期時には1ドル90円になってしまった場合や。

- 払込み保険料が300万円(平均1ドル110円と仮定すると合計払込み保険料は約$27,000)

- 満期時の受取額は$32,400(返戻率120%)

- 満期時の受取金を日本円に両替すると290万円(1ドル90円と仮定)

両替手数料は除く

この場合は極端な例かもしれんけど、満期時の状況によっては受け取れる金額がめっちゃ変動してしまうんや。もちろんめっちゃ得することもあるで。

ただな、、、子供の学費のためのお金を貯めたくて学資保険始めたのに元金が減ってしまうことがあるって、、、どうなんや?

しかもドル建てしてしまうと、毎日毎日ドル円の動きがめっちゃ気になるんや。ワイはFXやってた時があるからよーわかる。ドル円が下がってしまうと気になって気になって、仕事とか手につかんようになってしまうんや!

サブプライム・ローン、リーマンショック後の2009年~2013年は1ドル80~90円の時代やったもん・・・。

【出典】ファイナンシャルスター|ドル円レート長期推移1971~(チャート・変動要因)

【出典】ファイナンシャルスター|ドル円レート長期推移1971~(チャート・変動要因)

以上より、節税・貯蓄目的で学資保険に加入するなら、ワイは「日本円建て」をおススメするで。インフレリスクが怖くて利回りのよい外貨で運用したい場合、何も保険に頼る必要はなくて、iDeCoやNISAを併用して行えばOKや。

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る

受取総額を決める

学資保険選び

- 日本円建てか外貨建てか

- 受取総額を決める ←今ココ

- 保険料払込期間を決める

- 保険料の払込み方法を決める

次に決めるのは受取総額や。

月々(年毎)の払込み保険料も無理なくできる範囲がいいと思うので、おおよそ月々の支払が2万円~3万円になるように設定したらいいと思うわ。

商品や保険料払込期間にもよるけど、受取総額を300万円~400万円程にしておけばこの範囲に収まるかな。

400万円の教育資金があれば、残り600~700万円を大学入学までに貯めていけばOKってイメージや。片働き、共働きによっても違うと思うし、そこは加入する前によーーく考えておいてなっ★

保険料払込期間を決める

学資保険選び

- 日本円建てか外貨建てか

- 受取総額を決める

- 保険料払込期間を決める ←今ココ

- 保険料の払込み方法を決める

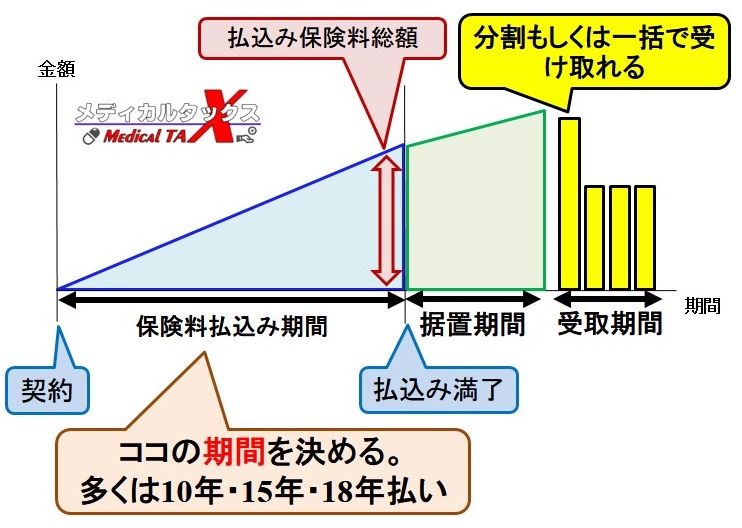

次に保険料払込期間を決めていくんや。

保険商品によって保険料払込期間は様々やけど、多くの場合、

- 10年

- 15年

- 18年(受取の直前まで)

があるで。商品によっては一括払込み(全期前納や一時払い)、5年払込みなんかも用意されてるな。

やから、保険料が支払える範囲内で保険料払込期間を短くすることをおススメするで!

保険料の払込み方法を決める:「年払い」か「全期前納」で

学資保険選び

- 日本円建てか外貨建てか

- 受取総額を決める

- 保険料払込期間を決める

- 保険料の払込み方法を決める ←今ココ

いよいよ最後のステップやな。

受取総額と保険料払込期間を決めたら、自動的に月々の払込み保険料が計算されるんやけど、これをどうやって支払うかを決めなアカンのや。

払込み方法は主に以下の種類があるで。

| 払込み方法 | 概要(払込む回数) | 返戻率 |

| 月払 | 毎月払込む(年12回払込む) | 低 ↑ ・ ・ ・ ↓ 高 |

| 半年払 | 半年に一回、半年分を払込む(年2回払込む) | |

| 年払 | 年に一回、1年分を払込む(年1回払込む) | |

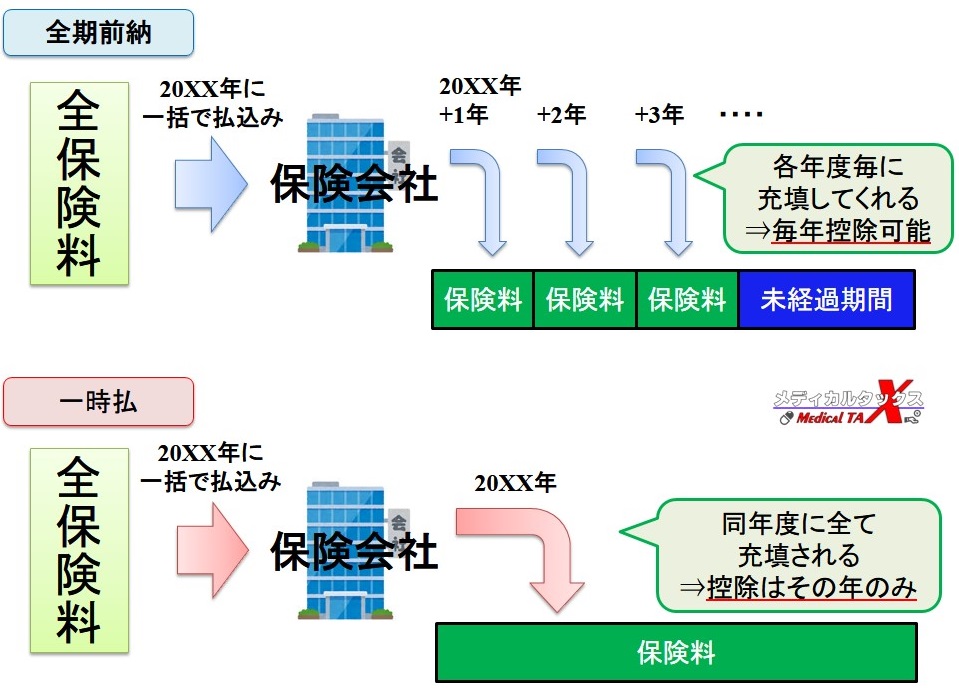

| 全期前納 | 全保険期間分の保険料を一旦全額保険会社に払込む(1回のみ) 保険会社が年毎に保険料に充填してくれる |

|

| 一時払 | 全保険期間分の保険料を1回でまとめて払込む(1回のみ) |

これはどの保険にも言えることなんやけど、払込む回数が少なければ少ないほど返戻率や利率は高くなっていくんや。

商品によって一概には言えんけど、月払と比べておおよそ年払で0.5~1%程、全期前納で1~3%程、返戻率や利率が高くなるで。

確かに返戻率は一時払が一番高いんやけど、節税効果を最大限発揮する払込み方法は

全期前納

やな。

全期前納も一時払も全保険料を一括で支払うのは同じなんやけど、保険にどれだけ充填されるかが違ってんねん。

- 全期前納:保険料は毎年毎に充填される

- 一時払:保険料はその年に一括で充填される

んで、所得控除の「一般生命保険料控除」ってのは、その年に保険に充填された金額に対して適用されるんや。

やから全期前納やと毎年「一般生命保険料控除」が適用されるんやけど、一時払やとその年にしか適用されへんねん。

もしキミに今すぐ使う予定のない200万円~300万円程の銀行預金があって、これを元手に学資保険を始めるんやったら払込み方法は「全期前納」がおススメやで!!

もちろん、「一気に払うのはちょっと・・・」って思うんやったら月払でも年払でもいいでな。可能なら年払にした方が少しでも返戻率が高くなるで!

節税効果(所得控除)

学資保険で払込んだ保険料は、所得控除の「一般生命保険料控除」っのが適用されるんやな。

一般生命保険料控除の概要や控除額は下の記事で詳しく解説・試算してるしまた時間ある時に見てみてや~。

-

-

生命保険料控除(一般・介護・個人年金)の節税効果はどんなもんや?

続きを見る

一般生命保険料控除の控除限度額は、所得税・住民税それぞれ以下の金額やったな。

- 所得税:40,000円(年間払込保険料が80,000円以上の場合)

- 住民税:28,000円(年間払込保険料が56,000円以上の場合)

学資保険では、年間払込保険料8万円は普通に超えてくる(だいたい年間20~30万円前後)やから、所得税・住民税の控除限度額まで適用されるで!

所得税の税率が10%(年収400〜600万円であれば、所得税率は10%であることが多い)の人やったら、

「40,000円×10%=4,000円」

と所得税が年間4,000円お得になるわけや!

また、住民税の税率は基本一律10%のため、

「28,000円×10%=2,800円」

と住民税が年間2,800円お得になるわけや!

これが例えば15年続くなら102,000円、18年続くなら122,400円か!大きいな!

さっきシミュレーションしたニッセイ学資保険をもう一回見てみよか。(受取総額は300万円で保険料払込期間10年。全て年払い。)

払込保険料2,787,400円に対して、受取総額は「300万円」やったな。

保険料払込期間が10年やから、10年間で得られる節税効果は「68,000円」や。

これを合計すると、払込保険料2,787,400円に対して「306.8万円」が返ってくるのと同義ってことやな。返戻率にして110%やよ!!

【出典】日本生命|ニッセイ学資保険

一般生命保険料控除による所得控除は実は保育料の算定にも関係しとるんや。額によっては保育料がガッツリ安くなって節税効果以上の節約に繋がる可能性もあるんやで~!詳しくは以下の記事で解説してるよ。

-

-

節税しながら保育料を安くする方法:所得控除で住民税を下げて節約

続きを見る

ただし、何度も言ってるけど、途中解約してしまうと、絶対に元割れする(60~70%程しか返ってこない)からそこだけは絶対に忘れたらアカンで!!

メリット・デメリット

ほな、これまでの話をまとめてみよか。

学資保険のメリット

- 将来の学費を貯蓄するための保険で貯蓄性と節税効果は高い

- 満期時には払込んだ保険料以上の額が受け取れる(返戻率100%以上の場合)

- 毎年「一般生命保険控除」が適用される(一時払以外の場合)

学資保険のデメリット

- 日本円建ての場合、返戻率は低い

- 途中で解約するとほぼ必ず元割れする

- インフレリスクには対応できない

日本円建ての場合、返戻率が低いのはある意味仕方ないことや。100%を超えてるんやったら満期時まで解約せんかったら得するからな!

インフレリスクについては下の記事でも解説してるけど、このご時世は気にする必要ないと思ってる。これは賛否両論あるけど、ワイが調べまくった結果、関係ないと考えてるわ。学資保険を例に用いてるで。

-

-

インフレリスクに踊らされたらアカン!失敗しないiDeCo/保険選びのために

続きを見る

ただ、少しはインフレリスクに備える必要があると思うけど、保険で賄う必要はないかと。iDeCoやNISAでインフレリスクに対処すればOKじゃないかな。

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

代表的な商品は?

ワイが調べた代表的な円建ての学資保険は下の4つがあったわ。

公式サイトのリンク貼ってるから是非ネットサーフィンしてどんなもんか自分の目で確かめてみてな☆

ただし、詳しいシミュレーション(払込み期間や月払い/年払い/全期前納の変更等)は資料請求せな分からへんのが難点や・・・。

あとこーゆー保険商品はある日突然、返戻率が変わったり、取り扱いが無くなったりと、動きが激しいんや。

なので、その時々のキミに最善な保険を見つける方法を次に解説するで~。

キミに合った保険の探し方

ワイのおススメする保険の探し方は以下の手順やで~。

step

1気になる学資保険をネットで自分で探す

まずは自分で探すことや。さっきの一覧表から飛んでくれてもいいし、キミ自身で探してくれても構わへんで~。

情報収集こそ、保険選びの肝やからな!シミュレーションできるサイトがあったらベストや。

ここ数年ではやっぱり日本生命のニッセイ学資保険が返戻率が一番高いな。

step

2FPに保険相談する

しっかりと情報収集して知識面を強化したら・・・

FPに保険相談や。

これはめっちゃ大事なことなんや。ネットのシミュレーションでは分からんかった詳しい内容まで試算してくれるし、何よりその時点で最新・最適な保険を提案してくれよる。

キミに合った最適な保険を探すためにも対面面談は避けて通れへんのやで。しかも全部無料で相談可能やから安心しーやー。

step

3保険内容に納得したら契約する

んで最後は契約やな。大事なのは「自分が納得出来たら」契約する、ってことや。

理解せんまま、納得せんまま保険を契約することはダメ!絶対!やで。

ほな、FPの保険相談はどないしたらいいんやろ?

FPの保険相談には

- 店舗型:店舗に自分で行く

- 訪問型:指定時間・場所に来てもらう。自宅も可。

があるんやけど、ワイが利用した時感じたメリット・デメリットはこんなんがあるで。

| 店舗型(ショップ) | 訪問型 | |

| メリット | ・何回でも無料(店舗までの交通費はかかる) ・シミュレーションをその場でしてもらえ、印刷物として貰える⇒後日家でじっくり考えられる ・店舗でじっくり検討できる |

・何回でも無料 ・仕事の昼休みや仕事後の空き時間に利用できる |

| デメリット | ・行くのが面倒 ・空き時間が作りにくいと行き辛い ・話が多岐になってしまい時間がかかる(こともある) |

・その場ですぐのシミュレーションは可能だが、印刷できない ・ガヤガヤしているカフェだと落ち着かない |

最近ではWEBオンライン相談可能なところも増えてきたな。

もしキミに十分な時間があって、保険のことを基礎から教えて貰いたいなら店舗型の方がじっくり話が聞けて、色々な保険を提示してくれるわ。シミュレーションの結果も印刷物として貰えるのも良かったで。ワイも実際に「保険見直し本舗」から予約してみたことあるから記事にしてみたよ。

-

-

保険見直し本舗の評判は?実体験したメリット・デメリットを本音で書く!

続きを見る

無料かつオンライン相談も可能!

でも雇われ薬剤師・看護師やとなかなか時間作るんも難しいと思う・・・。そんなキミには訪問型がおススメや。

空いた時間(昼休み・仕事終わり)に好きな場所に来てくれるし、気軽に相談できるのが良かったな。ワイが会社の昼休みを利用して実体験した時の記事もあるから見てみてな。

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説

続きを見る

無料かつオンライン相談も可能!

2020年~2023年頃の新型コロナウイルスの影響を受けて、店舗型・訪問型共にオンラインWEB面談・相談が可能になったんや!これは・・・はっきり言ってめちゃくちゃええで!!!楽ちん!しかもじっくり話聞ける!ただ、見積書が紙で貰えへんのは残念やけど。。

いずれにせよ申し込む時の自由記入欄もしくは電話連絡の時に

- 学資保険を検討している

- 日本円建てを希望したい

- 節税しながら貯蓄したい

ってことをちゃんと伝えたらええよ~!そしたらそれに見合う保険とその見積りもしてくれるはずやで!

で、実際に会って相談しながら、細かいシミュレーション(保険金額、保険料払込期間、払込み方法別の返戻率の試算、など)をちゃんとしてもらうんや。

まとめ

本記事のまとめ

- 高校・大学で必要な学費は942.5万円(私立理系やと1,000万円超)

- 学資保険は貯蓄型の保険商品やけど、途中解約してはダメ!

- 一般生命保険料控除が適用できる

- 貯蓄性と節税効果は高い

- まずはFPに無料で相談してみよう

もしキミが子供を授かって、教育費や学費が気になってるんやったら、是非、学資保険も検討してみてや。

まずは情報収集してもらって、その後、FPに保険相談してみてや。キミにぴったりの学資保険がきっと見つかると信じてるで!ほな、また~。

訪問型なら「保険見直しラボ」

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料