保険に加入していない方はいないというぐらい、今の日本は保険大国や。

生命保険に限らず、年金保険や火災保険など様々なシーンで保険に加入することが多いと思うけど、保険には実に多くの種類があるんよな・・・。

-

-

生命保険の3種類と加入の考え方について解説!必要保障額と貯蓄性は?

続きを見る

そして、さらに多くの人々を迷わせてしまっているのが外貨建ての保険やと思う。

保険といえば万が一の有事に備えるために加入するものというイメージがあるから、なんで運用色の強い外貨建てが保険商品にあるのか理解に苦しむ人も多いんとちゃうかな?

確かに扱いづらい外貨建て保険はリスクもある一方で、マイナス金利の今の日本では少なからずメリットがあるのも事実や。

今回の記事では外貨建て保険について、正しくリスクとメリットを理解しつつ、外貨建てであってもできるだけリスクをコントロールする方法を紹介していくでーーーーーっ!

外貨建ての保険商品とは?

今回の記事では外貨建て保険について解説をしていきますが、そもそも外貨建て保険とは何なんやろか?

なぜ保険に加入するのに外貨建てという選択肢が出てくるのか、そしてメリット・デメリットは何かという点から見ていこか~。

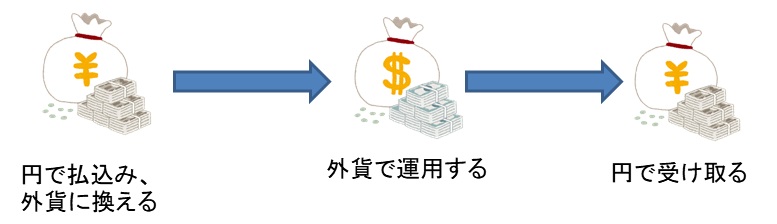

外貨建て保険とは、名前の通り外貨で加入する保険のことや。ほな、加入の際にわざわざドルなどの外貨を準備しなければならないかと言うとそうではなく、円を準備しておけば販売会社の方で外貨へ変えて振込をしてくれる。

これを知っとるだけでも、外貨建て保険に対する抵抗が少しは下がるんちゃうかな?

外貨建てと保険会社

ほな、なんで保険に加入する際に、外貨建てという選択肢が出てくるんやろか。これを説明するには、まず保険の仕組みから知っておかなな!

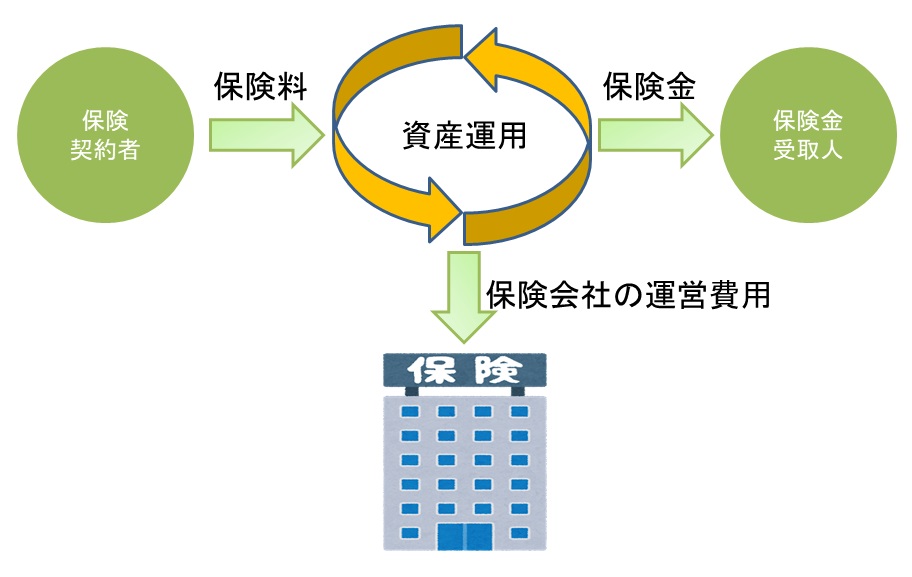

そもそも保険は契約者からの保険料が収入の全てやから、その保険料から保険金の支払いや保険会社の運営費用を賄っていく必要があるんよ。

つまり、保険料収入と支払い保険金+保険会社の運営費用が一致するのが正しい運営であり、これを「収支相当の原則」と呼んどる。

【収支相当の原則】

- 保険料収入=支払保険金+保険会社の運営費用

TwitterとかYouTubeでは「保険会社は外貨建てでボロ儲け!」ってゆうのを見ることあるけど、ホンマはそんなことないんやで。しっかりと支払保険金を払って、契約者に還元しとる。

ただ、保険金の支払いや保険会社の運営費用、保険料などは常に一定ではないから、保険会社としては収支を安定させるために預かった保険料を運用して増やす必要があるんよ。

そのため色々な運用商品を選択するんやけど、ここが問題や・・・。

日本国内は現在マイナス金利やから、日本の中だけでは安定的に運用することは難しいんよな。。。

そこで登場するのが外貨での運用や!!!海外の通貨は日本のようなマイナス金利はないから、昔の日本の金利のように、定期などの預金として置いておくだけでしっかりと金利が付いて増えていくってわけよ。

そのため保険会社の運用としても、外貨を選択肢に入れることで運用の効率を良くすることができて、保険の契約の利率・返戻率を上げることが可能になるんよ。

メリットは運用利率が良いこと

金利の低い円だけでは保険商品としての魅力が十分に発揮できひんから、どうしても金利の高い外貨建ての保険商品が選択肢として出てくるんや。

このことからも分かると思うけど、外貨建て保険の一番のメリットは外貨で運用することで高い運用利率が期待できることやな!!

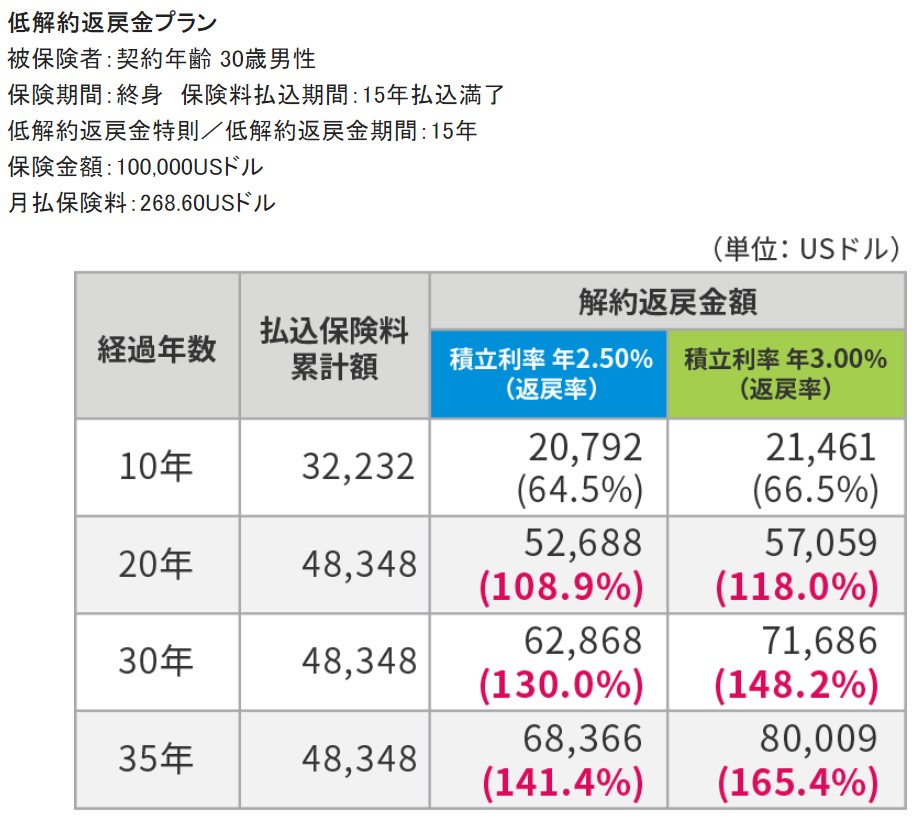

例えば、低解約返戻金型終身保険のドル建て商品を見てみよか。低解約返戻金型終身保険については関連の記事を見てみてな。

>>低解約返戻金型終身保険で節税と貯蓄!薬剤師・看護師に最適な理由とは

【出典】メットライフ生命|USドル建終身保険ドルスマート S

15年間で48,348ドルを支払えば、その後はドルでは損することなく、運用できとるな。利率2.5%で35年やと解約時の返戻率は141.4%と、日本円建てでは考えられへんくらい高利率や!

が、デメリットの部分でも解説するけど、解約時には為替の影響を考慮する必要があって、場合によっては元割れ(損)する可能性もある。

ただ、死亡時の保障は100,000ドル(支払い保険料に対して約207%)やから、為替を考慮してもほぼ損することはないんとちゃうかな。

保険の種類によっても違いがあるけど、ほどんとの商品で預かった保険料を運用で増やすことを前提として商品を設計しとるで。

そのため外貨建ての保険商品は円建ての商品と比べると運用利率が良く、将来の受取保険金や解約返戻金などが高く設定されていることが、一番のメリットと言えるんちゃうかな!

デメリットは手数料が見えづらい点と為替リスク

ほな続いてデメリット面や。これは絶対に理解しておいてな。

大きくはこの2つや。

- 手数料が見えづらい点

- 為替リスク

手数料が見えづらい

さっきのドル建て商品で積立利率3%で30年間積み立てた場合、解約時の返戻率は148.2%(約150%)やったな。

数学の計算やけど、利率3%を複利で30年間積み立てる場合の計算式はコレよな。

- (1+0.03)30

実際にコレ計算すると・・・・・

2.427=242.7%

これがさっき「収支相当の原則」で紹介した「支払保険金+保険会社の運営費用」の分なんよ。この商品では具体的にはこんな感じで掲載されとったで。

【出典】メットライフ生命|USドル建終身保険ドルスマート S

なので、「利率2.5%保証!」、「利率3%」とか書いてあってもあまり鵜呑みにせん方がええで。ホンマに利率3%とかで運用目指すならNISAやiDeCoがええと思う。

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

もちろん、説明義務があるから説明自体もしくは紙を渡して「読んでおいてください」ってことはやっとる。でも、お客さんが理解できてるかどうかは別問題や。

為替リスクによって元割れする可能性がある

外貨建て保険の最大のデメリットは為替リスクや。

外貨建て保険については様々なメディアや媒体で問題点が指摘されとるんやけど、一言で言えば為替リスクに尽きるで。

保険と聞くと預金に近いようなイメージを持っている人が多く、まさか元本が割れるとは思ってないのが問題や。

ちなみに金融庁も「金融行政のこれまでの実践と今後の方針(平成30事務年度)」の中でこんなことを指摘しとるで。

金融機関代理店において、投資信託等と並び販売されている貯蓄性保険、特に現在販売額が増加傾向にある外貨建保険について、各保険会社の顧客本位の業務運営方針に基づく業務実態をモニタリングした結果、以下のように商品内容の情報提供が分かりやすく行われていないことを確認した。

- 保険加入時の重要な判断材料となる為替変動等の各種リスク、運用利回りやコスト等の記載が募集資料上点在するなど分かりにくく、為替変動による元本割れ等にかかる苦情も発生している

- 定額の外貨建保険等の「積立利率」は、定義が商品によって異なるものの、募集資料でその定義を明確に説明している社はほとんどない。したがって、これを顧客が実質的な利回りと誤認しているおそれもある。

モニタリング結果を踏まえ、生命保険協会では、募集資料にかかるガイドラインを改定し、今後は、改定後のガイドラインを踏まえて、各社が顧客にとって分かりやすい募集資料に改訂し、金融機関代理店等において、適切な情報提供・募集が行われることが重要である。

【出典】金融庁| 報道発表資料平成30年9月26日>変革期における金融サービスの向上にむけて~金融行政のこれまでの実践と今後の方針(平成30事務年度)~について

外貨建て保険のトラブルの多くは、為替リスクに対する認識が甘いことが一番の要因なんよ・・・。本来は販売する保険代理店の担当者がしっかりと説明をする必要があるんやけど、契約を急ぐあまり説明が不十分なまま契約をしているケースも少なくない。。

あとは契約者側もしっかりと理解せんまま契約することも問題やな。双方で確実に理解してからでないと外貨建て保険は契約しないように!!!

ついでに円と外貨の関係(円高・円安)や、為替時の手数料について簡単に紹介していこか。

為替手数料を知っておこう

外貨建て保険に加入する際は、保険料は円で支払うんやったな。円で保険会社に保険料を支払い、外貨に換えて運用を行った後、保険金を外貨で受け取り、その後円に戻すというパターンや。

円で払って、利率の高い外貨で運用して、円で受け取るからリスクはないように思えるけど、実際はそうではない。円と外貨の価値は常に変動しとるのが理由や。

例えば1ドル=100円となっていれば、1ドルを両替するのに必要なのは100円やな。これを為「替レート」と呼んどるけど、この為替レートはそれぞれの国の経済情勢などに応じてそれぞれの外貨毎に常に変動してるんや。

そのため為替レートによってはせっかく保険の運用で保険料を増やしても、受け取るお金が減ってしまう可能性があるってわけよ。もちろん、うまく行けば増えることもあるで。

契約時の為替レート(1ドル100円)よりも円の金額が高く(例:1ドル110円)なっとることを「円安」と呼び、反対に円の金額が低く(例:1ドル95円)なっとることを「円高」と呼んどる。

金額が高くなっているのに円安というは不思議に感じるかもしれんけど、1ドルを交換するために必要な金額が100円から110円になった、つまり円の価値が安くなったと考えると分かりやすいんちゃうかなっ!

TTS・TTM・TTB

もう一つ、為替に関係する「為替手数料」も知っておくとええな。

実は円を外貨に両替する時やその逆をする時には手数料が必要なんや。例えば外貨では最もポピュラーな米(アメリカ)ドルやと、1ドル両替する際には概ね1円の為替手数料が必要なんよ。

例えば10,000米ドルの保険を1米ドル=100円のタイミングで契約をしたとすると、必要な資金は下記の計算式やな。

- 10,000米ドル=(100円+1円)×10,000=1,010,000円

為替手数料は円→外貨の際だけでなく、外貨→円の両替の際にも必要になる点にも注意が必要やな。つまり、円→外貨→円という形で運用する外貨建て保険であれば、為替手数料は2倍になるというわけや。

為替手数料は通貨によっても違うし、保険会社や金融機関毎にそれぞれ異なっとる。契約する金額が大きくなればなるほど為替手数料の負担は重くなるから、事前にちゃんと意識しておくようにしよな!

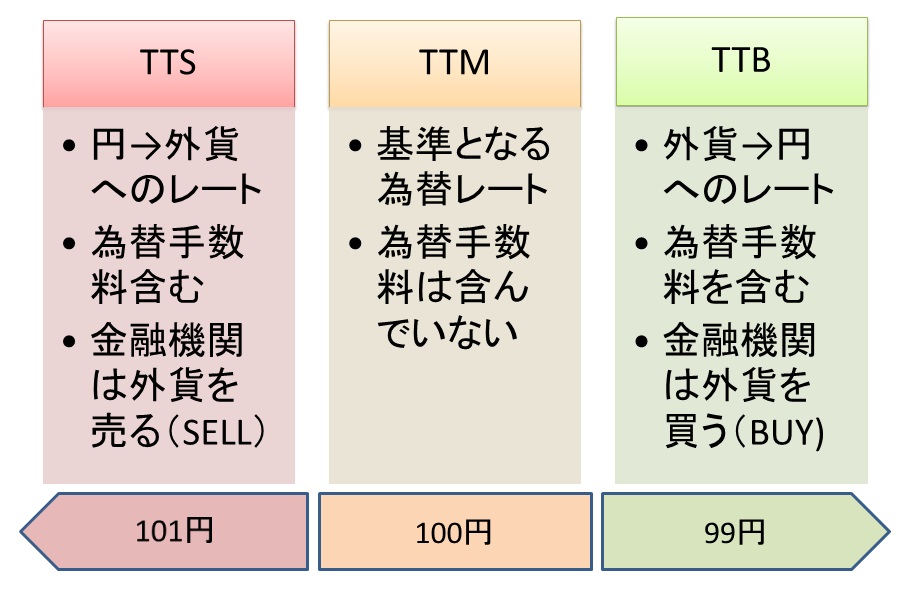

あと、ぜひ覚えておいて頂きたい用語として、TTS・TTM・TTBがあるから紹介するで。

これは為替手数料も含めた為替レートの呼び方で、実際に外貨での運用の際には良く使われとる。外貨建て保険のパンフレットにも載っとると思うよ。

TTMは仲値とも呼ばれる基準となる為替レートで、新聞やニュースなんどでよく見かける為替レートはTTMで表示されとるよ。

このTTMを基準として、円から外貨へ変える場合の為替手数料を含めたレートをTTS、外貨から円に換える場合の為替手数料を含めたレートをTTBと呼ぶんや。

金融機関から見て外貨を売る(お客からみれば外貨を買う)からSELL(売る)の頭文字を取ってTTS、金融機関から見て外貨を買う(お客は外貨を売る)からBUY(買う)の頭文字を取ってTTBと覚えておくと良いかな。

外貨建て保険の為替リスクを減らす方法は?

外貨建て保険最大のデメリットやった為替リスクについて理解できたら、少しでも為替リスクを減らす方法も知っておくとええで。

為替リスクを上手にコントロールすることで、外貨建て保険に対するデメリットを抑えることが可能になるよ。

ドルコスト平均法を意識する

まず知っておきたい方法の一つが、ドルコスト平均法や。これは投資の世界ではよく聞く基礎ともいえる方法やな。

NISAの記事でもドルコスト平均法がいかに投資に適した方法かを解説してるからまた見てみてや~。

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る

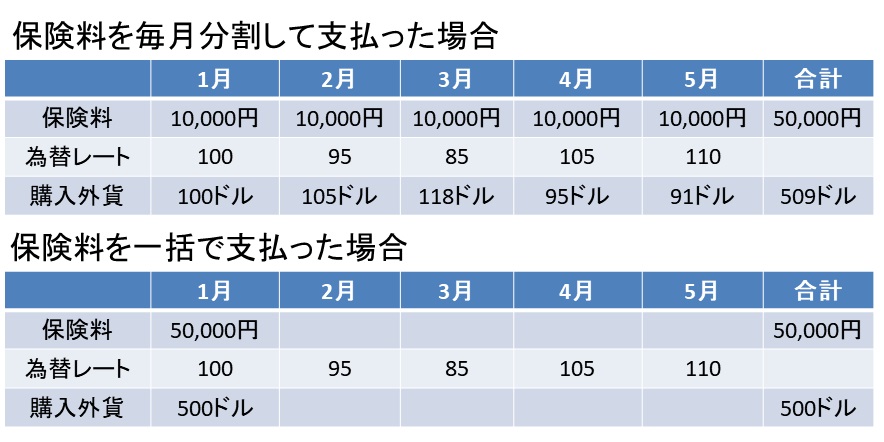

一括で投資をするんじゃなくて、毎月定額で投資を行うことで、値動きのリスクを抑える方法がドルコスト平均法や。外貨建て保険の場合、保険料を一括で払う一時払いではなく毎月保険料を払っていくことでドルコスト平均法が可能になるってわけやな。

例えば5万円の保険料を払って外貨建て保険に入る場合で比較をしてみよか。上段が毎月1万円の分割で保険料を支払った場合、下段が一括で保険料を払った場合や。

同じ5万円でも、分割の方が為替レートの変動によってより多くのドルが買えとるよな。

このように毎月定額で購入をすることで購入する価格を安定させることが可能になるってわけや!

円転しなければ損は確定しない

もう一つ為替リスクをコントロールする方法に、円高の内は円転(外貨から円に戻すこと)をしない方法がある。

保険の種類にもよるけど、保険金を受け取る際に円ではなく外貨で受け取ることも可能や。もし、その時の為替レートが損をするレートであれば、そのまま外貨預金として置いておくだけでOK。

為替レートは常に動いとるから、時間を空けて為替が円安になるのを待つとええな。保険商品によっては、円で受け取ることを前提に、5年間なら好きなタイミングで円転可能なものもあるで。

外貨建て保険が適している場合は?

最後にワイの個人的な考えやけど、外貨建て保険が適している場合を紹介していくで。

ただし、こればっかりはケースバイケースで万人に当てはまるわけちゃうから、話半分で見ていってや~。

死亡保障目的として加入するのはアリ(若い場合)

まずは死亡保障目的の場合や。

ハッキリ言って、節税目的や貯蓄目的の場合、貯蓄型の日本円建ての保険(例:個人年金保険、学資保険)の方がワイは好きや。なんでかと言うと、将来必要となるお金やから、為替で損する可能性は絶対イヤやから。

一方、終身保険(例:低解約返戻金型終身保険)の場合、節税や貯蓄も可能かつ死亡保障も手厚くなる。特に外貨建て保険やと死亡時の保障は支払い保険金の200%を超えることもあるから、為替で損する可能性はめっちゃ少ないで。

-

-

低解約返戻金型終身保険で節税と貯蓄!薬剤師・看護師に最適な理由とは

続きを見る

以上より、ワイとしては個人年金・学資保険は日本円建てで手堅く、死亡保障の終身保険はドル建てで利率良く、がええんちゃうかなと思うとる。

外貨建て保険は利率が高いのがメリットやけど、同時に為替リスクもあるから、変動する可能性も理解しておかなアカンな。そのリスクを受け入れられるなら、貯蓄型保険でも外貨建てでいいと思うよ!

加えるなら、ドルコスト平均法を使用すれば為替リスクが少なくなるんやけど、これは時間が大事や。なので、若い頃に加入した方がドルコスト平均法を味方に付けられる可能性が高いな。

あと、大事なことを一つ。

全てを保険で賄わないこと

老後の資金のための個人年金保険、子供の学費のための学資保険、死亡保障のための終身保険、色々保険で備えられるんやけど、保険一つで賄うのはめちゃくちゃ危険や。

日本円建てやとインフレリスクもあるし、外貨建て保険やと為替リスクがあるからな。

-

-

インフレリスクに踊らされたらアカン!失敗しないiDeCo/保険選びのために

続きを見る

なので、例えば高校入学までに学費を2,000万円準備したいのであれば、

- 夫の学資保険(日本円建て)で1,000万円

- 妻の学資保険(外貨建て)で500万円

- NISAで300万円

- 現金で200万円

という具合にできるだけ分散させるのがいいよ。

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る

老後の資金のためであっても、NISAやiDeCo、生命保険、現金をうまく組み合わて考えられるようになるとええで!日頃から鍛えていこ!

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

将来海外で生活することを検討している

外貨建て保険は中途解約せん限り、「外貨なら元割れしない」ことがほとんどや。元割れする多くの場合は為替やからな。

例えば、将来的に渡米してアメリカで暮らすことが決まってるなら、外貨建て保険の解約時受取金を米ドルにしておけば、損することはほぼ無くなる。

相続対策(生前贈与用)として加入する

少し話が変わるけど、相続対策の生前贈与として外貨建て終身保険はかなーーーーーり優秀や。

暦年贈与(毎年110万円)に加えて、死亡保障を残しておくことで相続税における保険の非課税(500万円×法定相続人の数)も使えるからな!

詳しい話は以下の記事で税理士が解説してるから、ぜひ見てみてや~♪

-

-

生前贈与機能付き終身保険のメリット・デメリットは?相続対策に有効な理由

続きを見る

外貨建て保険に関するまとめ

外貨建て保険とは、名前の通り外貨で運用する保険のことや。外貨建てと聞くとなんとなく難しそうで、抵抗を感じてしまう方も多いと思う。

確かに外貨建て保険には為替リスクがあり、円の保険と比べると払った元本を下回ってしまう可能性も高いと言われてるわ。でも、外貨建て保険はマイナス金利の円建てとは違って、高い運用利率が期待できる魅力的な商品もいっぱいあるんよ。

うまく活用できれば強いで!!

為替リスクをできるだけ抑えるためには「ドルコスト平均法」と「円転のタイミング」が重要やから、ぜひ覚えておいてな。

外貨建て保険は保険会社にとっても利益が大きいから、積極的に進めてくる販売担当がいるのも事実や。

しかし外貨建て保険に加入する際には進められるがまま入るんではなくて、自分自身でしっかりとメリットとデメリットを理解して加入することが重要ちゃうかな!

節税・保険に関して悩みがあれば無料でFPに相談!

貯蓄もできて節税もできる保険を調べたいけど・・・

なんとなく面倒。勧誘が嫌。あまり空いている時間が無い。

というあなたにぴったりな保険代理店があります!

【保険見直しラボ】という無料の訪問型保険相談サービスで、経験豊富なFPがあなたの自宅や指定場所にまで来てくれて個別相談ができます。(オンライン可)

保険と関係ないiDeCoやNISAや、相続対策のことも詳しいので、もし節税・投資や保険について色々勉強したいことがあれば何でも気軽に無料で相談可能ですよ。

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説