よっしゃ!今回の記事では雇われ薬剤師や看護師必見のiDeCo(イデコ)の始め方を解説するで!

ん?iDeCoって何や?美味しいんか?ってキミは以下の記事で解説してるからそっから読み進めてみてな~。

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

iDeCo始めるのは簡単(金融機関に書類送るだけ)なんやけど、始める前には色々と考えておかなアカンことが多数あるねん。

最も大事なのが、

- 金融機関(どこでiDeCoの口座を開設するか)

- 運用商品(iDeCoのお金をどこに預けるか)

やな。

金融機関が違えば、運用商品も違ってくるし、一旦iDeCoを開始したら金融機関の変更は簡単にはできへんのや(手数料+手続きが面倒)

今回の記事では雇われモンがiDeCoを始めるに当たって、こんなことが気になってるキミ向けに書いてみたで!

これが気になるキミへ

- iDeCoの始め方が分からない(難しそうと感じている)

- iDeCoの金融機関選びが分からない(おススメの金融機関は?)

- iDeCoの運用商品選びが分からない(節税におススメの運用商品は?)

- iDeCoの拠出額はどれくらいにしたらいいのか

金融機関を選ぶ:ポイントは手数料と運用商品

超・重要なのがこの金融機関選びや。やから今回の記事ではココが一番ボリュームあるし、めっちゃ詳しく解説してるで!

金融機関の選び方のポイントは、

- 手数料

- 運用商品

の2点だけや。

その他にも、ネット・スマホでの使い勝手(ユーザビリティー)やコールセンターの充実、独自ツール、ネームバリュー、ポイント付与制度、なんかがあるんやけど、、、正直どこも似たり寄ったりやし、節税でiDeCoを始めるならあんま関係ないと思うわ。

ちなみにiDeCoを取り扱ってる金融機関の数って知ってるか?ざっと数えただけやけど、2020年8月時点で

250件を超えとったんや!

参考:iDeCo公式サイト【運営管理機関一覧】より集計

と、思うかもしれんけど、今から解説するポイントを押さえておけば、この選択肢をグっと減らすことが可能になるんや。

結論から伝えておくで。後悔なくワイが自信を持っておススメできる金融機関はこの2つや。

というか、iDeCoを節税目的で始めるんやったら、現時点ではこれ以外にあまり選択肢がないねんな・・・。

手数料は最安値以外選択するな

「iDeCoの節税効果やメリット・デメリットについて解説するで!」の記事でも解説してるけど、iDeCoを行っていく上で必要な手数料として、以下の2つがあんねん。

| iDeCoの手数料 | 金額 |

| ①口座開設費用(初年度のみ) | 2,829円 (全金融機関一律) |

| ②口座の維持費用(ずっと) | 171円~589円/月 (金融機関によって異なる) |

【参考】個人型確定拠出年金ナビ|手数料(口座管理料)で比較

「①口座開設費用」はどこの金融機関でiDeCoを申し込んでも絶対に一律やし、初年度1回限りの手数料や。やからこっちはあんま気にすることないわ。

気にせなアカンのは「②口座の維持費用」で、金融機関によって月々最低の171円から最高589円と、めっちゃ幅があるねんな。

口座の維持費用が月々171円の金融機関以外、選べるわけないやん!!!!

そう!口座維持費用は月々絶対に取られる手数料やから、これは絶対に「最低の171円/月」の金融機関しか選択肢にないんや。

そうするとな、さっき250件を超えとった金融機関の選択肢やけど、無条件で最低の171円/月が適応されるんは

約20件の金融機関(地方銀行除く)

に絞られるんや。

他にも運用合計資産が一定額を超えると適応される金融機関もあり。

主な金融機関を列挙すると、りそな銀行、イオン銀行、マネックス証券、SBI証券、楽天証券、松井証券、大和証券、等やで。

運用商品は「元本確保」が第一!

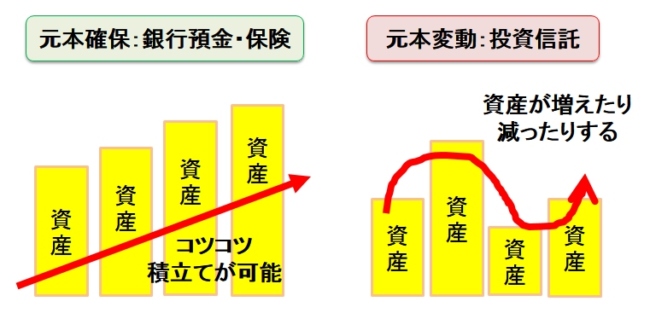

iDeCoの運用商品は大きく分けると以下の2種類があんねん。

- 元本確保型:銀行預金・保険

- 元本変動型:投資信託

もちろん、預貯金や保険商品では基本的に「元本確保」やからな、合計の積立金(元本)に対して給付額が減ることはないし、絶対安全な運用先や。(保険会社等が倒産せん限り)

一方、投資信託では価格変動リスクがあるから「元本変動」や。給付額が元本以上に増えることや減る(元割れ)ことも当然あるのが注意点やで。

※出典:iDeCoの節税効果やメリット・デメリットについて解説するで!

ほな、雇われモンが節税目的でiDeCoを活用する場合、どっちがいいんやろか??

答えは、「元本確保型」の銀行預金やな。

銀行預金は一番安心・安全なiDeCoの運用先やな。

ネットで検索すると「iDeCoの運用先が定期預金だけやと手数料も取られてインフレリスクもあるから投資信託の商品を選びましょう」ってよく書いてあるんやけど、、、、ワイは

節税目的なら銀行預金だけで全然あり

やと思ってるんや。

そもそもインフレリスクはこのご時世、そんなに気にせんでもいいし、iDeCoの運用先が銀行預金だけであっても節税効果は抜群やからな。

この根拠や銀行預金でiDeCoを運用した際の試算については以下の記事で解説してるから、暇なときに目通してくれたら嬉しいで。

-

-

インフレリスクに踊らされたらアカン!失敗しないiDeCo/保険選びのために

続きを見る

銀行預金の商品は、基本、全てのiDeCoの金融機関が取り扱ってるわ。

と言うても、なるべく安全・安心な投資信託商品があるのも事実や。

次の段落では少しだけ投資信託に興味あるキミ向けに解説するで。

+「元本変動(投資信託)」も視野に入れてOK

iDeCo運用中の利益は全て非課税になるんは知ってるよな?

せっかく運用中の利益が非課税なんやし、ちょっぴり投資にも興味があるキミは、なるべく

- ローリスクな投資信託(例:国内債券、国内株式、全世界分散の株式)

- 信託報酬(手数料)が安い

ような商品を取り扱ってる金融機関を選んだらええと思うで。

信託報酬(運用管理料)とは?

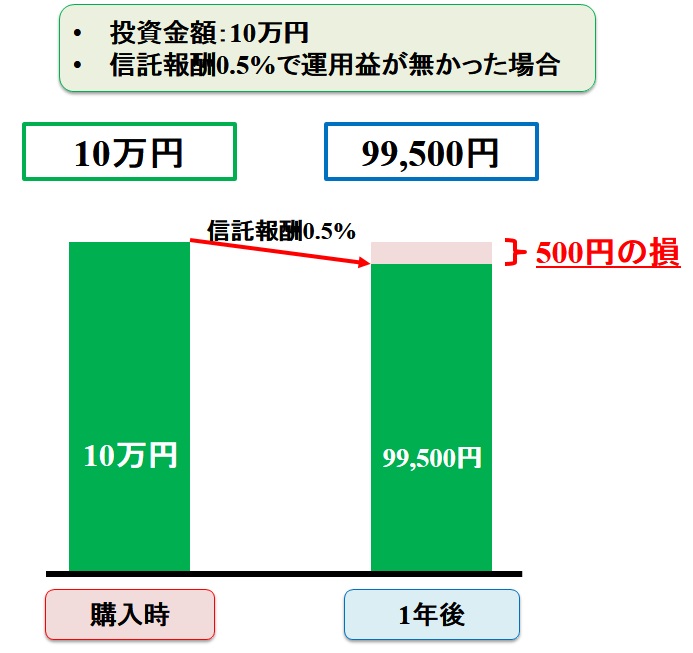

投資信託に関わる手数料として「信託報酬(最近では“運用管理料”とも言う)」があるんや。

これは、投資信託の合計額(純資産総額)に対して年間に引かれる利用料みたいなもんで、「年率○%」って感じで%で表示されとるねんな。

投資信託の種類等で変わるけど、おおよそ年0.5%~2%くらいが一般的な信託報酬やで。

例えば投資信託の純資産総額が10万円で信託報酬が0.5%の場合、信託報酬は年間で10万円×0.005=500円や。

仮に1年間全く運用利益が無かった場合、信託報酬分だけ差し引かれて、残りは99,500円になってしまうっちゅーわけや。

もちろん、運用利益が0.5%以上あれば黒字やからな。

やからキミがもし投資信託を始めたいなら、信託報酬は安いに越したことはないし、できるだけローリスクでローコストの選ぶんやで!!

運用先はいつでも自由に比率が選べるから、まずは銀行預金100%でスタートして、慣れてきたらほんの少しだけ投資信託を始める、ってゆーのもOKや(例:90%は銀行預金、10%は投資信託)。

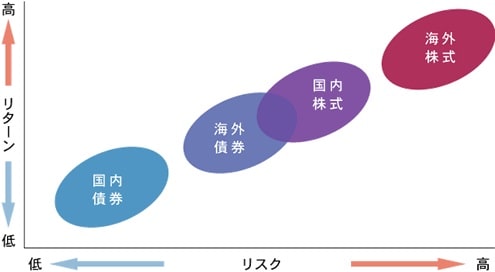

投資信託の種類やけど、日本か海外か、株式か債権かによって以下の4種類に分類されるんやけど、一番ローリスクって言われてるんが日本の債権(国内債券)や。

- 国内株式

- 国内債券

- 海外株式

- 海外債権

海外はどうなるか不安なところがあるし、ローリスクで投資始めてみたいな、ってキミには

- 国内債券のインデックス型(特にローリスク!)

- 国内株式のインデックス型(株式の中でもローリスク)

から始めてみるのもアリやと思う。

慣れてきたら海外(全世界)分散や米国の投資信託もおススメよ。ワイもNISA口座では米国、全世界、先進国の投資信託で積み立ててるで。

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る

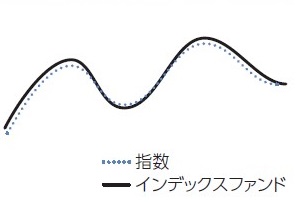

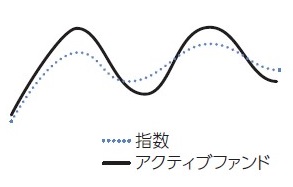

| インデックス型 | アクティブ型 | |

| 運用目的 | 市場平均(指数)に連動する運用成果を目指す | 市場平均(指数)以上の運用成果を目指す |

| コスト | 比較的低い | 比較的高い |

| 特徴 | 日経平均やTOPIX等の代表的な株価指数に 連動する物が多い |

ファンドの種類が多い。 ファンドによっては指数以上の運用成績が期待できるが、 指数を下回るリスクも高い |

| 値動きのイメージ |  |

|

インデックスファンドとアクティブファンドの違い

主な国内債券・国内株式・海外株式と信託報酬の安い順に一覧表(共にインデックス型)を作成してみたから参考にしてな☆

信託報酬がいずれも0.2%を下回ってるからかなりのローコストやで。(2024年12月時点)

| 商品 | 信託報酬 | |

| 国内 株式 |

ニッセイ日経平均インデックスファンド、 eMAXIS Slim国内株式(TOPIX) |

0.143% |

| 三井住友・DCつみたてNISA・日本株式インデックスファンド | 0.176% | |

| 国内 債券 |

eMAXIS Slim国内債券インデックス | 0.132% |

| たわらノーロード 国内債券 | 0.154% | |

| 海外 株式 |

eMAXIS Slim 米国株式(S&P500) | 0.09372% |

| eMAXIS Slim 先進国株式インデックス | 0.09889% | |

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775% | |

で、続いてはどこの証券会社にするかやな。おススメは以下の通り。

iDeCoの拠出時のお金は現状、クレジットカードは使用できないから、現金でしか積み立てできないねん。なので、各社ポイント還元率を謳ってるけど、iDeCoなら全く関係ない。

ただ、今後新しいNISAや投資信託を始める可能性があるなら、できるだけNISAのポイント還元率の高い証券口座を開設しておいた方がいいで。iDeCoとNISAが別々の証券会社やと使い勝手悪いしな・・・。

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る

で、どこが一番かと言うと、手堅く幅広い守備範囲があるのがマネックス証券やな。人気の商品はもちろん保有しとるし、何より無料のクレジットカードの還元率が1.1%と高い。

次点はSBI証券やな。iDeCoの商品数はココが一番多いし、NISAの商品もかなり充実しとる。有料のプラチナカードならNISA積み立て時のポイント還元率は5%と業界最高!!

![]()

楽天証券では期間限定キャンペーンで楽天ポイント付与があるから、楽天会員や既に楽天証券の口座を持ってる人ならおススメや。ふるさと納税との併用効果も抜群やで!

-

-

ふるさと納税の理念や概要について解説!薬剤師・看護師の節税・節約にぴったり!

続きを見る

ちなみに、口座開設する時にはポイントサイトの「ハピタス」を経由するのがおススメや。

時期やキャンペーン有無にもよるけど、概ね1,000円〜5,000円分のポイントバックがあるからな(1ポイント=1円)。ぜひ活用してみて。

金融機関は後から変更できる?

「金融機関を決めてiDeCoを始めたけど、商品が納得できんかったから他の金融機関に変更したい」

金融機関の変更は可能や。でもおススメはできひん。

なぜなら、手続が面倒やし、手数料がかなりかかってしまうからなんや。

まずは前の金融機関で積立ててきた運用資産を全て売却して現金にするんやけど、、保険商品やったら途中解約になって元割れする可能性があんねんな・・・。投資信託商品も同じや。

そんで変更したい金融機関にまた新しく口座を開設するんやけど、「口座開設費用」がまた必要になるで。

あと、変更前の金融機関にも約4,000円(+税)の「移換時手数料」も必要な場合があるんや。

以上のように金融機関の変更にはかなりの手間と負担がかかんねんな・・・。

やから、こんな事態にならんためにも、金融機関選びは事前にしっっっかりと念入りに行う必要があるねんやで!

ここまでのまとめ

- 金融機関選びのポイントは「手数料」と「運用商品」にあり

- 手数料は最低のもの(171円/月)を選ぶべし

- 節税目的の場合、運用商品の基本は「銀行預金」

- 投資に興味あるならローリスク・ローコストを選ぶべし(少額から開始)

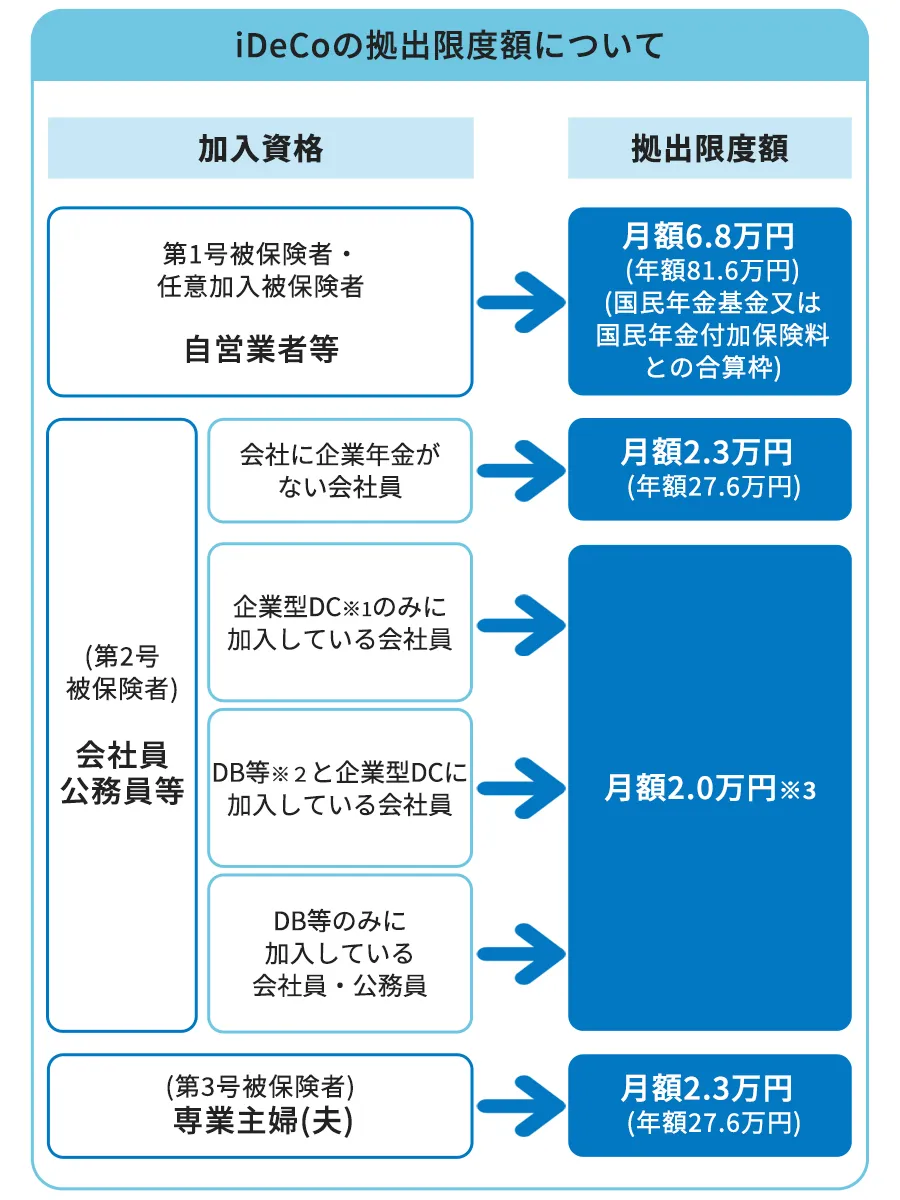

拠出金額を決める(年に1回変更可)

iDeCoの拠出金額は最低5,000円/月やねんな。上限は特に無いんやけど、控除限度額までに抑えといてや!

※1:企業型DCとは、企業型確定拠出年金のことをいう。

※2:DB等とは、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、国家公務員共済組合、地方公務員共済組合、私立学校教職員共済制度をいう。

※3:企業年金等(企業型DC、DB等)に加入している場合 月額5.5万円-事業主の拠出額 (各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額)(ただし、月額2万円を上限)

政府広報オンライン|iDeCoがより活用しやすく! 2024年12月法改正のポイントをわかりやすく解説

節税目的のiDeCoの場合、拠出金額まずは最低の月5,000円からの開始でええと思うわ。

キミもお給料から月に数万円は銀行に預金してるんちゃう?ワイもそうや。少額やけど月に一定額は銀行に預金しとるで。

でもな、悲しいかな銀行に貯金したとしても節税効果は皆無やし、金利によって増える可能性もほぼゼロなんや。

そんな堅実志向のキミにこそ、まずは月5,000円でiDeCoを始めてみることをおススメするで!

例えば現在、月に2万円ずつ銀行に貯金しとる場合、1万5千円はそのまま銀行に貯金して、残り5千円をiDeCoの銀行預金で運用するといった方法や。

月5,000円の拠出でも年間6万円の所得控除になるから、所得税率10%の場合やと所得税で年間6千円、住民税で年間6千円、合計で年間1万2千円の節税効果が得られるんや!(節税効果が初期費用+口座維持費用を大きく上回っとるから損はせーへん)

もし貯金するお金に余裕が出てきた場合には、年に1回拠出金を増やすこともできるし、その場合は節税効果も更に高まるで!

ちな、ワイも5,000円/月から開始して運用先は100%銀行預金やったわ。んで、1年後に拠出額を1万円/月に増やして10%だけ投資信託(90%は銀行預金)に変更したで。

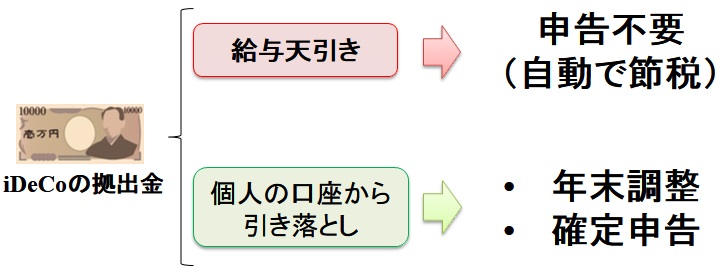

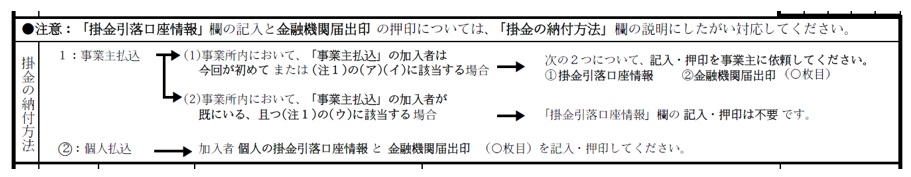

拠出方法(自分か給料か)

iDeCoの拠出金を支払う方法には2種類あって、これは自分の好みで選択することができるんや。

- 給与天引き

- 個人の口座から引き落とし

このうち、「1.給与天引き」を選択した場合、申告は不要で勝手に毎年節税が自動的にされるようになるんや!

逆に「2.個人の口座から引き落とし」を選択した場合、毎年自分で申告(年末調整もしくは確定申告)をせなアカンのやで。

ほな楽そうな給与天引きにしとけばええんちゃうんか?そしたらあとは勝手に控除されていくんやろ。

確かに雇われモンが楽そうなんは「1.給与天引き」やろうけど、もし拠出金の金額を変更したり、退職・転職したりする時にはいちいち勤務先に申請しなアカンのがデメリットや。

申告自体は以下の記事で解説してるけど、年末調整なら全然難しくないし手間でもないで。

-

-

iDeCoの申告が不要な人は?必要なら年末調整か確定申告!

続きを見る

どっちにするかは、金融機関へ申し込んだ際の書類に書く欄があるからそれまでに決めておけば大丈夫やで~。

金融機関へ申し込み、必要書類を送付

よし!ここまで来たら、あとは金融機関へ申し込んで必要書類を送付したら完了やで!

手順としてはざっくりこんな感じやな。

step

1ネットで資料請求 or 申し込み

最近ではネットで必要事項を入力して申し込むと、ほぼネットだけで書類が完成してあとは印刷・押印して郵送!で完了することもあるで。

step

2書類が届く(もしくは印刷)

step

3書類の記入・押印

昔は「事業所登録申請書 兼 第2号加入者に係る事業主の証明書」って書類が必要で、会社に提出して記入してもらう必要があったんやけど、2024年12月からは簡素化されて不要になったで。

政府広報オンライン|iDeCoがより活用しやすく! 2024年12月法改正のポイントをわかりやすく解説

step

4金融機関に書類を郵送する

これで1~2か月後には書類が承認されていよいよiDeCo口座が開設されるで!

まとめ

なかなか難しい内容もあったかもしれんけど、付いてきてくれてありがとうやで。

まとめ

- iDeCoの金融機関選びは最重要事項!

- 運用商品は元本確保型を基本に

- 拠出額は最低の5,000円/月からがおススメ

- 申し込みはネットで楽々!

一旦金融機関を決定すると、金融機関変更は楽にはできひんからしっかり考えて選ぶんやで~。

雇われ薬剤師・看護師が節税目的(±少しの投資信託)でiDeCoを始めたい場合、下の2件の金融機関から選んでおけば間違いはないで!これはワイが自信を持って言えるわ!

とりあえず気になるなら、3件全部の資料を請求してパンフレット等を見比べてみたらええと思うで。

iDeCoの拠出時の節税効果は抜群やからな。上手に活用してもらってキミの人生に役立てて貰えればワイは嬉しいで~。ほな、また!

iDeCoとNISAを同時に始めると節税&資産運用が並列で行えるからベストやでっ。

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る

節税・保険に関して悩みがあれば無料でFPに相談!

貯蓄もできて節税もできる保険を調べたいけど・・・

なんとなく面倒。勧誘が嫌。あまり空いている時間が無い。

というあなたにぴったりな保険代理店があります!

【保険見直しラボ】という無料の訪問型保険相談サービスで、経験豊富なFPがあなたの自宅や指定場所にまで来てくれて個別相談ができます。(オンライン可)

保険と関係ないiDeCoやNISAや、相続対策のことも詳しいので、もし節税・投資や保険について色々勉強したいことがあれば何でも気軽に無料で相談可能ですよ。

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説