今回の記事では似ているようで違う「所得税」と「住民税」の違いについて解説していくでっ!

まずはこの記事で伝えたい結論の一覧表や。

| 所得税 | 住民税 | |

| 年収の対象年度 | その年の1/1~12/31 | 前年度(1/1~12/31) |

| 税金を納めるところ | 国(国税) | 自治体(地方税) |

| 課税方式と税率 | 超過累進課税(5%~45%) | 所得割(一律10%)+ 均等割(定額5,000円) |

| 納付方法 | 確定申告もしくは 源泉徴収(+年末調整) |

特別徴収(給与天引き)もしくは 普通徴収(6月、8月、10月、翌年1月の4回納付) |

| 所得控除額 | 5項目:雑損控除、医療費控除、社会保険料控除、 特定支出控除、小規模企業共済等掛金控除(iDeCo)は同一。 それ以外は異なる(記事内の一覧表参照) |

|

二つの違いは色々あるからポイント絞って解説していくけど、雇われモンの節税に深く関係するのは「所得控除」の額や。

所得控除の種類によって所得税と住民税で節税効果が変わるから、その点だけ抑えて貰えればええよ。

所得税と住民税の概要と対象年度

キミらの年収・所得に応じて納めとる税金(所得課税って呼んどる)には大きく分けて

- 所得税:国に納める(→国税)

- 住民税:自治体(市区町村)に納める(→地方税)

があって、言葉だけは聞いたことあると思う。

参考:財務省|税の種類に関する資料

簡単に言えば、税金の納める場所が違うってことや。なので税金の使われ方も異なるで。

あとは税額算出の基となる年収の対象年度が所得税と住民税で異なってるんや。

- 所得税:その年の年収(所得)

- 住民税:前年度の年収(所得)

サラリーマンでもよく新入社員(1年目)は住民税が無いけど、2年目から住民税があるって話聞くよな。これは住民税が前年度(新入社員なら前年度は学生なので所得が無い)を対象としとるからやねんな。

2年目になると新入社員(1年目)の時の年収に応じて住民税が課税されるってことや。

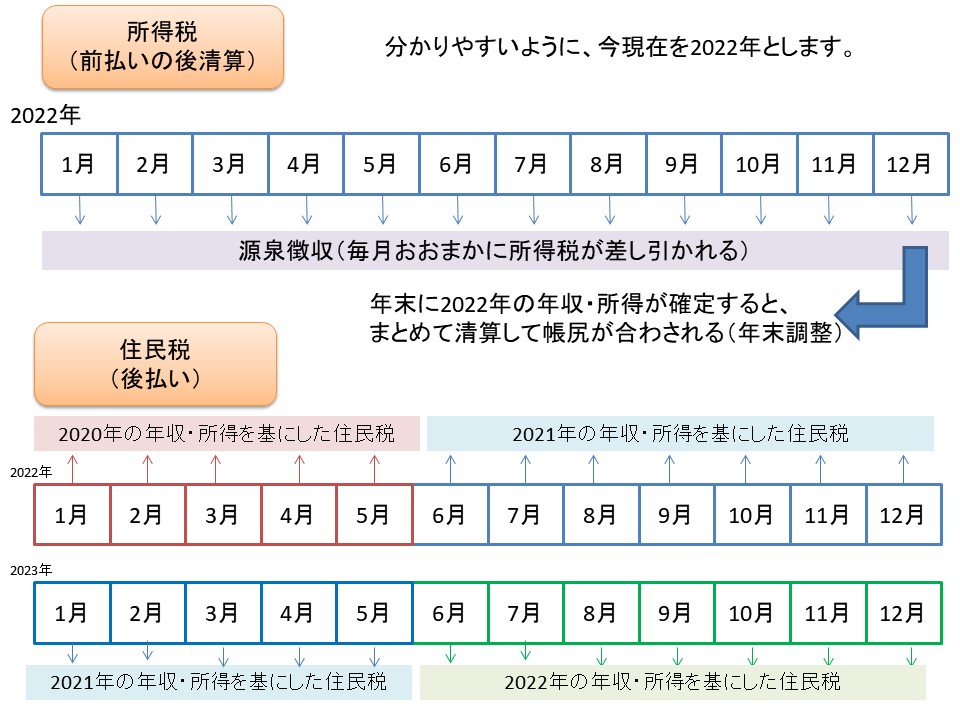

イメージ図はこんな感じ。

所得税は「前払いの後清算(毎月前払いして、年末調整で帳尻合わせの清算)」で、住民税は「後払い(税額決定してから次の6月から毎月支払い)」ってイメージで覚えておけばええよ。

税額の算出方法(概要)

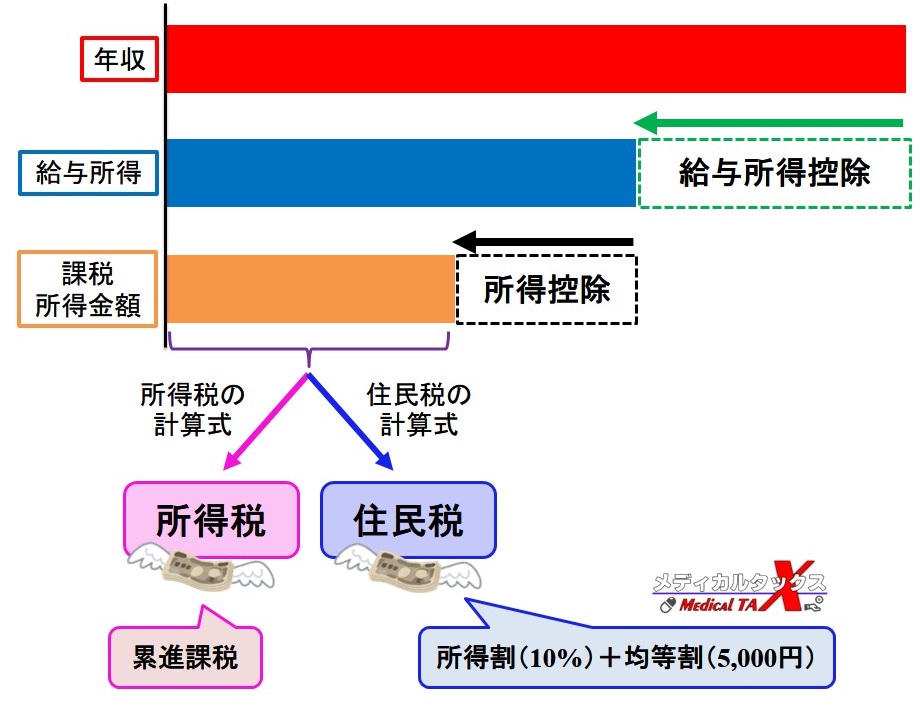

所得税と住民税の算出方法(概要)やけど、

- 「年収(総所得)」-「給与所得控除」-「所得控除」=「課税所得金額」

って計算式で課税所得金額を算出して、それを元にして所得税と住民税を算出していくわけなんよ。

前述の通り、所得税はその年の年収、住民税は前年度の年収が基準

給与所得控除については所得税も住民税も共通で、年収を基準にして以下の計算式で決まっとるんやで。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 190万円以下 | 65万円 |

| 190万円超、360万円以下 | 収入金額×30%+8万円 |

| 360万円超、660万円以下 | 収入金額×20%+44万円 |

| 660万円超、850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

※引用:【国税庁】No.1410 給与所得控除

以下の記事で詳しく解説してるから、興味があれば覗いてみてな!

-

-

サラリーマンの節税の仕組みをFPが図解!所得控除と税額控除を使いこなそう

続きを見る

所得控除については後述するけど、所得税と住民税で額が異なることもあるから要注意や。

課税方式・税率の違い

所得税は所得が多くなれば多くなるほど税額が高くなっていく「超過累進課税」って方式なんやけど、住民税は一律10%の「所得割」と一律定額(5千円)の「均等割」の合算なんよ。

- 所得税:超過累進課税(5%~45%)

- 住民税:所得割(一律10%)+均等割(定額5,000円)の合算

住民税は所得や家族状況によって所得割・均等割が課税されない場合もあり(例:練馬区の非課税基準)

例えば、所得税の場合、課税所得金額を元にして、以下の計算式で所得税を決定していくんや。

「課税所得金額(A) × 税率(B) − 課税控除額(C) = 所得税額」

課税所得金額に応じた税率と課税控除額は下表の通り

| 課税所得金額(A) | 税率(B) | 課税控除額(C) |

| 195万円以下 | 5% | 0円 |

| 195万円超〜330万円以下 | 10% | 97,500円 |

| 330万円超〜695万円以下 | 20% | 427,500円 |

| 695万円超〜900万円以下 | 23% | 636,000円 |

| 900万円超〜1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円〜4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

※引用:【国税庁】No.2260 所得税の税率

一方、住民税の所得割は全員一律の10%やから、どんだけ課税所得金額が高くなっても税率は同じやで。均等割も全員一律定額の5,000円なんよ。

所得割の10%なんやけど、細かく言うと、

- 都道府県民税(税率4%)

- 市町村(特別区)民税(税率6%)

の合計10%で成り立ってるんや。

これが関係してくるのは保育料の算出の時やから、普段は特に気にせんくても大丈夫かな。もし保育料が気になるんやったら以下の記事を確認してみてな~。

-

-

節税しながら保育料を安くする方法:所得控除で住民税を下げて節約

続きを見る

所得控除額の違い

次は所得控除額の違いについて解説していくで。

下表が所得控除額に違いのある項目の一覧表や。リンク先には各項目について解説してるから興味があれば見てみてな。

| 所得控除の項目 | 所得税の 控除額 |

住民税の 控除額 |

||||||||

| 基礎控除 | 合計所得金額 | 2,400万円以下 | 48~95万円 | 43万円 | ||||||

| 2,400万円超 2,450万円以下 |

32万円 | 29万円 | ||||||||

| 2,450万円超 2,500万円以下 |

16万円 | 15万円 | ||||||||

| 2,500万円超 | 0円(なし) | 0円(なし) | ||||||||

| 生命保険料控除 | 種類ごとの適用限度額 | (新契約) 一般・年金・介護 |

4万円 | 2万8千円 | ||||||

| (旧契約) 一般・年金 |

5万円 | 3万5千円 | ||||||||

| 合計適用限度額 | 新契約 | 12万円 | 7万円 | |||||||

| 旧契約 | 10万円 | 7万円 | ||||||||

| 地震保険料控除限度額 | 地震と旧長期合計 | 5万円 | 2万5千円 | |||||||

| 旧長期のみ | 1万5千円 | 1万円 | ||||||||

| 障害者控除 | 一般 | 27万円 | 26万円 | |||||||

| 特別 | 40万円 | 30万円 | ||||||||

| 同居特別 | 75万円 | 53万円 | ||||||||

| 寡婦・勤労学生控除 | 27万円 | 26万円 | ||||||||

| ひとり親控除 | 35万円 | 30万円 | ||||||||

| 配偶者特別控除限度額※ | 最大38万円 | 最大33万円 | ||||||||

| 配偶者控除限度額※ | 一般 | 最大38万円 | 最大33万円 | |||||||

| 老人(70歳以上) | 最大48万円 | 最大38万円 | ||||||||

| 扶養控除 | 一般扶養 | 38万円 | 33万円 | |||||||

| 特定扶養(19歳以上23歳未満) | 63万円 | 45万円 | ||||||||

| 老人扶養(70歳以上) | 一般 | 48万円 | 38万円 | |||||||

| 同居老親 | 58万円 | 45万円 | ||||||||

| 年少扶養(16歳未満)は控除額0円 | ||||||||||

※配偶者控除額および配偶者特別控除額は、納税義務者本人の合計所得金額と配偶者の合計所得金額に応じて決まる。

【参考・引用】大田区|所得控除について

所得税と住民税で所得控除額が同じのもあって、それはこの4項目やで。

寄付金控除(ふるさと納税等)はワンストップ特例等があってややこしいので割愛

このように同じ所得控除の項目でも所得税と住民税では控除できる金額が異なってるから、各項目の節税効果を調べる上ではこの金額が大事になってくるんよ。

例えば、お子さんが大学生で「特定扶養(19歳以上23歳未満)」に該当する場合、所得控除は所得税で63万円、住民税で45万円や。

所得税率が10%(年収500万~600万円なら多くはこの税率)の人なら、所得税は年間6.3万円(63万円×10%)安くなるって計算や。一方、住民税は所得割が一律10%やから、年間4.5万円(45万円×10%)安くなるな。

住民税の調整控除

まとめ

今回紹介してきた以外にもまだ所得税と住民税には違いがあるんやけど、まずは対象年度、課税方式と税率、所得控除額の違い、について抑えて貰えれば良いかな。

それぞれの違いについて表でまとめてみたでっ!(納付方法については記事では割愛)

| 所得税 | 住民税 | |

| 年収の対象年度 | その年の1/1~12/31 | 前年度(1/1~12/31) |

| 税金を納めるところ | 国(国税) | 自治体(地方税) |

| 課税方式と税率 | 超過累進課税(5%~45%) | 所得割(一律10%)+ 均等割(定額5,000円) |

| 納付方法 | 確定申告もしくは 源泉徴収(+年末調整) |

特別徴収(給与天引き)もしくは 普通徴収(6月、8月、10月、翌年1月の4回納付) |

| 所得控除額 | 5項目:雑損控除、医療費控除、社会保険料控除、 特定支出控除、小規模企業共済等掛金控除(iDeCo)は同一。 それ以外は異なる(記事内の一覧表参照) |

|

所得税と住民税はよく聞く言葉やけど、なかなか体系立てて教わる機会がないし、雇われモンやと基本給与天引きやから気にすることが少ないと思う。

今見てくれてるキミのお役に少しでも立てれば嬉しく思うよ~。他にも節税にことが気になるようならもう少し見て行ってや!

あわせて読みたい

お先行って待っとるでーー⊂二二二( ^ω^)二⊃

節税・保険に関して悩みがあれば無料でFPに相談!

貯蓄もできて節税もできる保険を調べたいけど・・・

なんとなく面倒。勧誘が嫌。あまり空いている時間が無い。

というあなたにぴったりな保険代理店があります!

【保険見直しラボ】という無料の訪問型保険相談サービスで、経験豊富なFPがあなたの自宅や指定場所にまで来てくれて個別相談ができます。(オンライン可)

保険と関係ないiDeCoやNISAや、相続対策のことも詳しいので、もし節税・投資や保険について色々勉強したいことがあれば何でも気軽に無料で相談可能ですよ。

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説