皆さんの会社には企業型確定拠出年金(企業型DC)ってありますか?

大手の薬局・ドラッグストアでは導入が進んでいる企業型DCですが、個人薬局や中小薬局ではまだまだ導入が進んでいないのが現状です。

- 職場にあるけどちょっとよくわからないという方も

- そもそも職場にあるかどうかもわからないという方も

- 会社として導入した方が良いのかメリットがいまいちわかっていない経営者の方も

今回は企業型DCについてわかりやすく説明するので、ぜひ読んでみてくださいね♪

この記事で伝えたい事(結論)

- 企業型DCは経営者・従業員・企業の三者にとって節税効果の大きい制度

- 非課税で積み立て、運用ができ資産形成に有利

- 中小企業は導入のハードルが非常に高い

- 企業型DC導入サポートサービス:モカが厚生局への申請手続きをサポート」へ

知っておきたい年金制度の仕組み

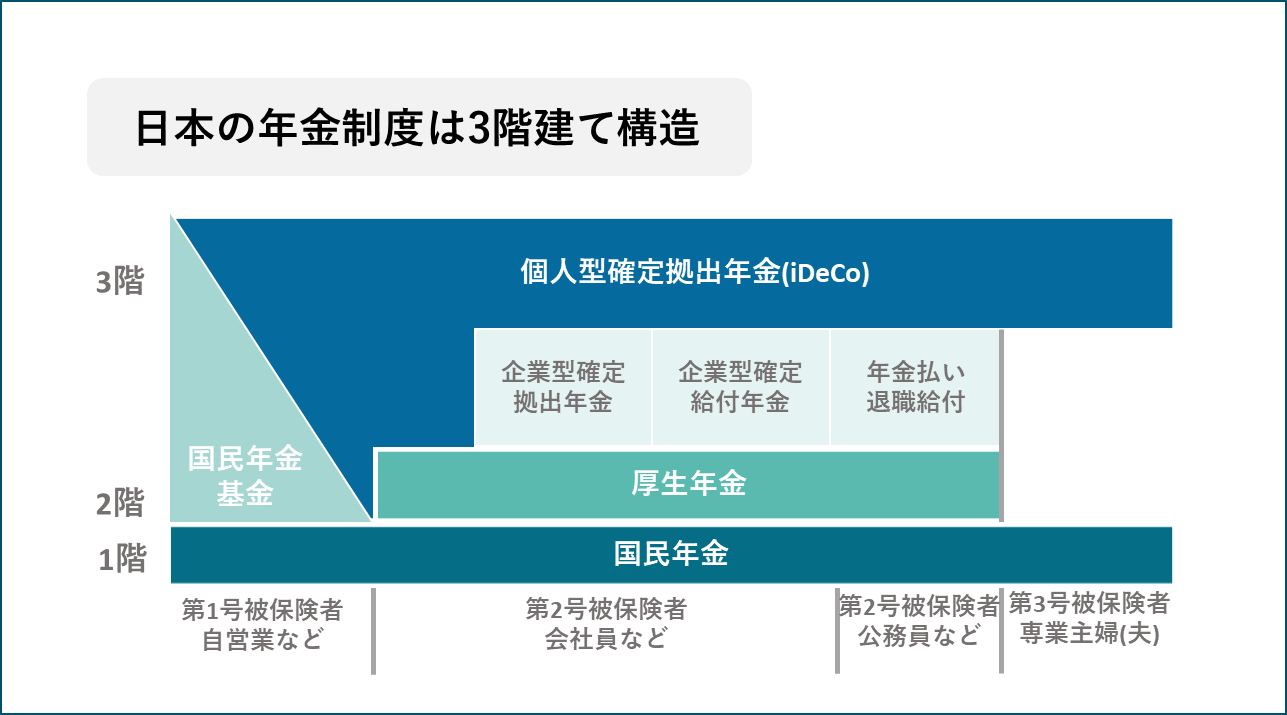

年金制度は以下の3階建て構造です。

- 1階:20~60歳のすべての国民が加入する国民年金

- 2階:第2号被保険者である会社員や公務員が加入する厚生年金

- 3階:個人型確定拠出年金や企業年金。会社によってある会社とない会社があったり

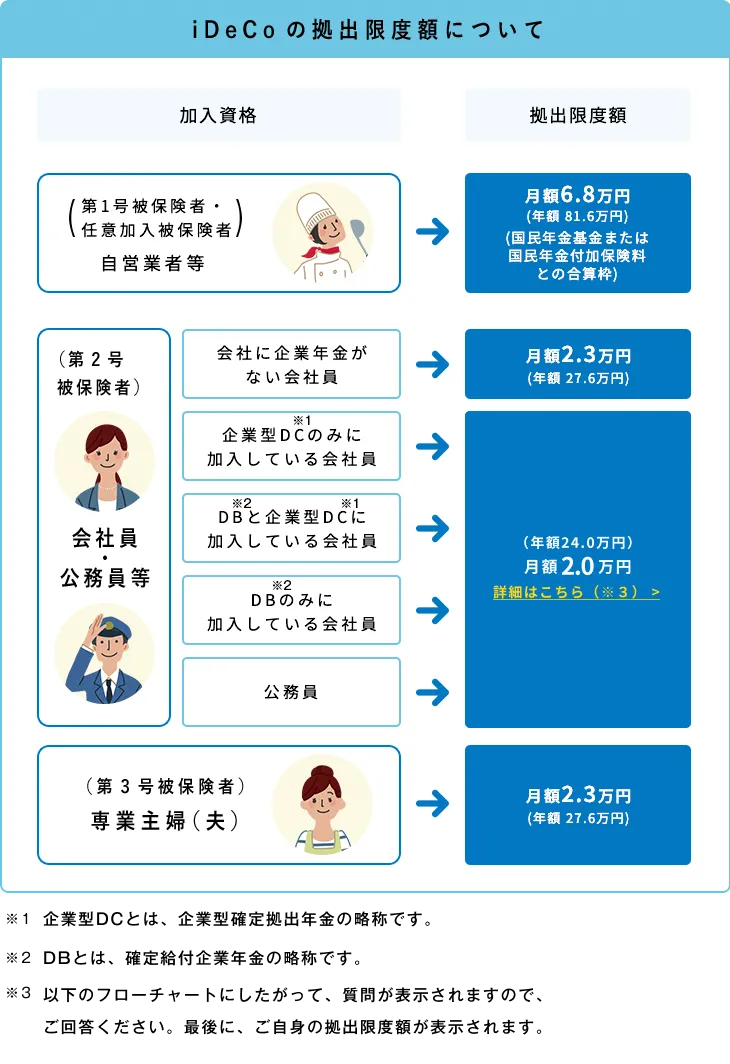

個人型確定拠出年金(iDeCo)については、個々人で加入できる制度ですね。iDeCoについては別の記事で解説しています。

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

企業型DCは企業年金のひとつなので、国民年金と厚生年金のさらに上乗せの年金制度です。

年金っていくらもらえるの?

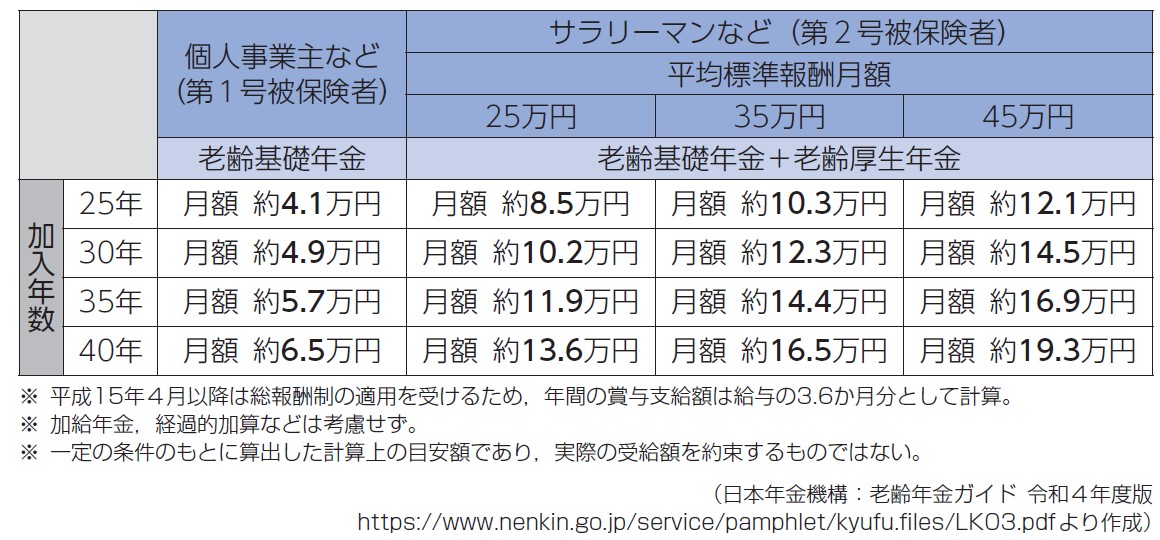

ざっくりとですが、年金って今どのくらいもらえるのかも知っておきましょう。以下は拙著『薬マネ』に掲載している表です(令和4年度版)。

薬マネ:65歳からの年金受給額の目安

最新の令和7年度版では、フリーランスや専業主婦の場合、年金は1階の国民年金のみで、20~60歳までの40年間ずっと国民年金保険料を納めてもらえる金額は月々約6.9万円です。

ハッキリ言って、これだけではとても生活は厳しいです。

学生の頃に国民年金保険料を払っていなかった場合、もらえる金額はさらに減ってしまいますが、こちらについては「追納」をすればある程度は元に戻すことも可能!

-

-

国民年金の追納による節税効果:社会保険料控除についてFPが解説!

続きを見る

そして、会社員や公務員は国民年金+厚生年金がもらえます。

厚生年金でもらえる金額は、どのくらいの収入でどのくらいの期間働いたのかで異なりますが、35年間ずっと年収500万円で働いたとすると、国民年金と厚生年金合わせて月々約15~17万円です。

生活費は人によって違いますが、「国民年金+厚生年金でも厳しいなあ」という方が多いのではないでしょうか。

ではでは、前置きが長くなりましたが企業年金のひとつである企業型DCについてみていきましょう!

企業型確定拠出年金(企業型DC)ってなに?

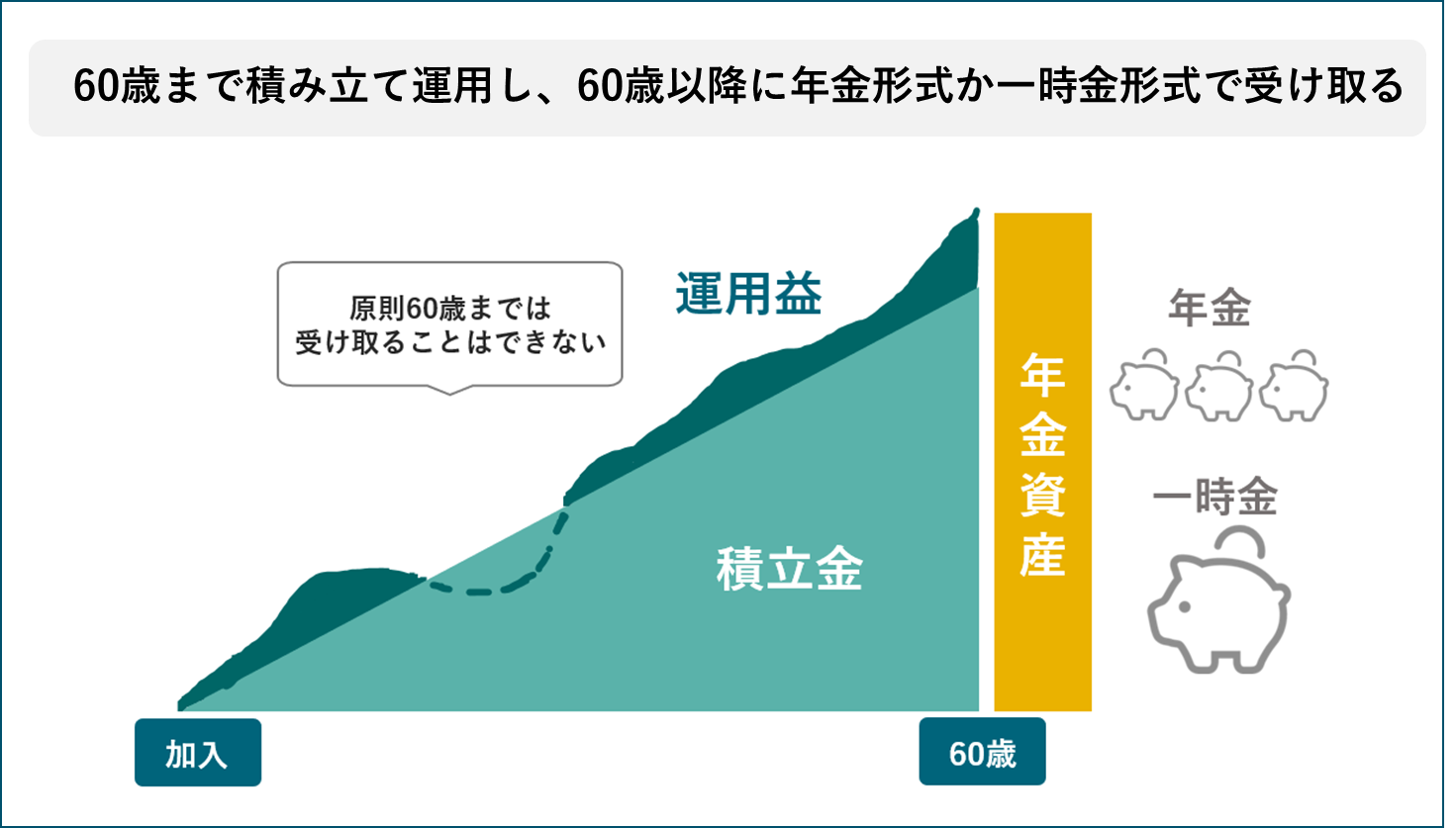

企業型DCとは、企業が毎月掛金を拠出して役員・従業員が自分で年金資産を運用し、積み立てた資産を60歳以降に受け取ることができる国の制度です。

積み立てた資産は60歳以降の任意のタイミングで、年金あるいは一時金の形式で受け取ることができます。

また、企業から拠出される掛金は給与の扱いとはならず、別ルートで企業型DC用口座に積み立てられ、加入者(役員含む)は自分で好きな金融商品を選んで運用することができます。

さらに、この運用益は全額非課税です!また、60歳以降で受け取るときも、一時金で受け取る時は退職所得控除が適用できるため、税金面で有利な受け取り方をすることができます。

年金受け取りの場合は雑所得

企業型DCの3つのタイプ

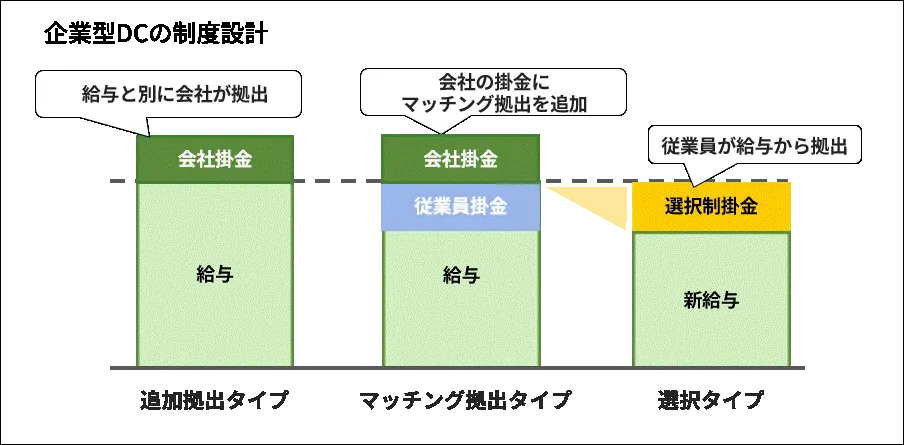

企業型DCには3つのタイプがあります。

- 追加拠出タイプ :毎月の給与に企業が掛金を追加で拠出

- マッチング拠出タイプ:企業の掛金に加え、従業員が掛金を拠出

- 選択タイプ :従業員が自分の給与の中から掛金を拠出

従業員の方でしたら、会社に導入されている企業型DCのタイプがどのタイプなのか確認しておきましょう。

会社にあるタイプに加入するかどうかの選択になるので、従業員はご自身で好きなタイプを選べるわけではありません。

経営者の方でしたら、導入にあたって、このタイプの選択はとても重要です!

大企業のように、会社が追加で掛金を拠出できる体力があれば追加拠出タイプももちろんできますが、中小企業だとなかなか厳しいかもしれません。

選択タイプは企業が追加で掛金分を負担せずに企業型DCを導入できるので、導入にあたってコストを最低限に抑えることができます。

※選択タイプは従業員の額面給与から、掛金額を設定して拠出する制度です。

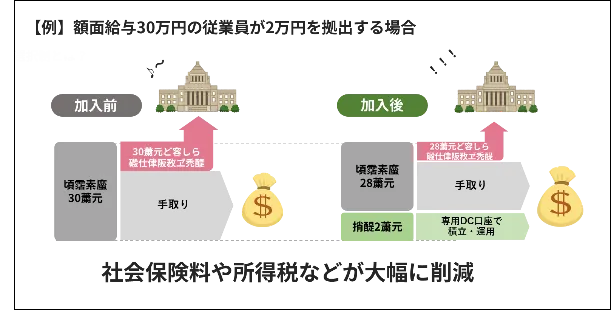

例として、「総支給30万円の従業員が毎月2万円の拠出を希望する場合」を考えてみましょう。

加入前は額面30万円に対する社会保険料や税金が差し引かれていましたが、導入後は28万円に対して社会保険料と税金が掛かります。そのため天引きされる社会保険料と税金が軽減できます。

社会保険料とは健康保険や厚生年金保険、雇用保険、介護保険、労災保険などにかかる保険料のこと

社会保険料は企業から支払われる給与によって金額が異なり、従業員と企業が半分ずつ負担しています。

難しいお話は割愛しますが、例えば厚生年金保険料は大まかに給与の金額×18.3%です。従業員と企業が半分ずつ負担するので、それぞれ9.15%ずつ支払うことになります。

また選択タイプは、必ずしも全従業員が加入しないといけないわけではありません。

加入する、しないは個々で決められますし、掛金の金額も数千円からと少額でできるのも嬉しいポイントですよ。

自分のお給料の中の一部を会社が勝手に積み立ててくれるイメージです。積み立てたお金は非課税で運用されて、社会保険料も安くなって一石二鳥!

ここからは選択タイプにおけるメリットを従業員、経営者、企業の視点で見ていきたいと思います。

従業員のメリット

社会保険料・所得税の大幅な節税が可能

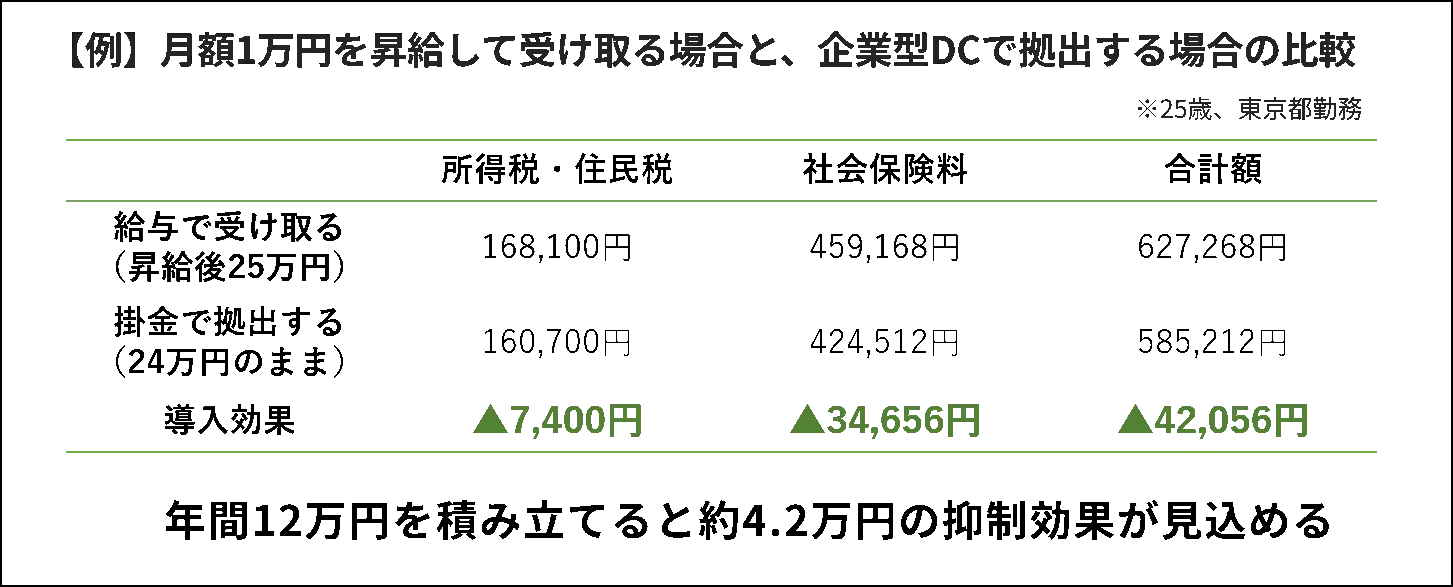

企業から掛金を拠出する企業型DCは、所得税や住民税だけでなく社会保険料の節税も可能なため、少額の掛金でも非常に高い効果が得られます。

給与24万円の従業員が月額1万円を「昇給して受け取る場合」と「掛金として拠出する場合」を比較すると、年間約4.2万円の節税効果が得られる計算に!25歳から65歳まで積み立てると170万円近く税金を軽減できます。

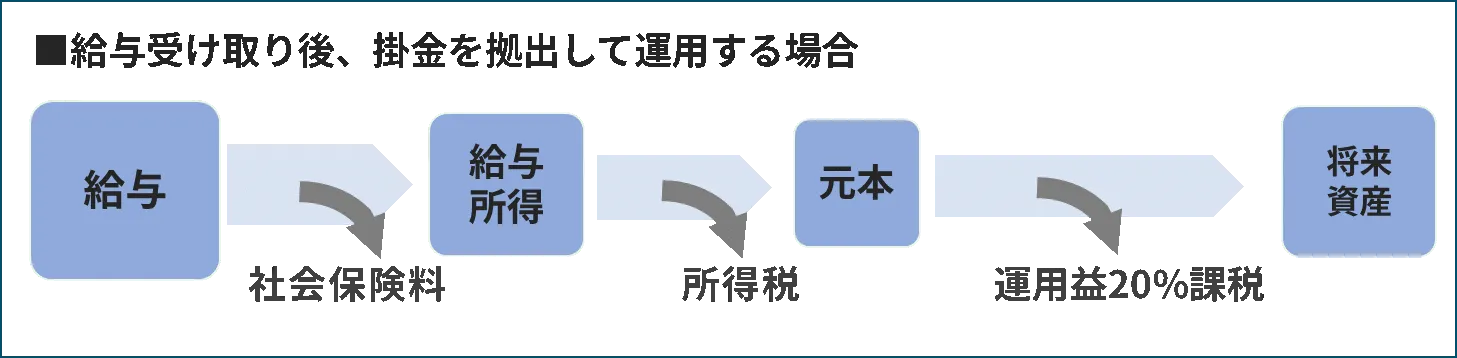

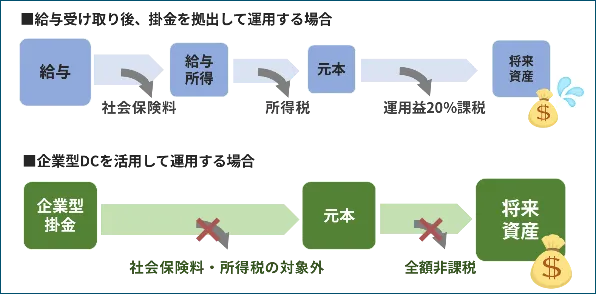

皆さんは会社から給与をもらっても、全額が手元に残るわけではありません。社会保険料が差し引かれ、さらに所得税が引かれて残った金額が手取りになります。

iDeCoは個人型の確定拠出年金で、非課税で運用できたり、一時金として受け取る時の税制上の優遇は企業型DCと同じです。iDeCoと企業型DCの最も大きな違いは社会保険料の節税効果です。

iDeCoは給与から社会保険料や所得税が差し引かれた後の手取りから掛金を拠出し積み立てていきます。掛金は所得控除の対象になり所得税を軽減できますが、社会保険料を減らすことはできません。

企業型DCは所得税だけでなく社会保険料も軽減できるので、iDeCoと比べて節税効果が大きくなります。

逆にいうと、既にiDeCoをやっている方も、企業型DCがある会社に転職等して加入することがあれば、より大きな節税効果を得ることができます。

企業型DCとiDeCoは併用可能ですが、月額の拠出額には上限があるので注意が必要ですね

iDeCo公式サイト|iDeCo(イデコ)をはじめるまでの4つのポイント

老後資金を効率よく備えられる

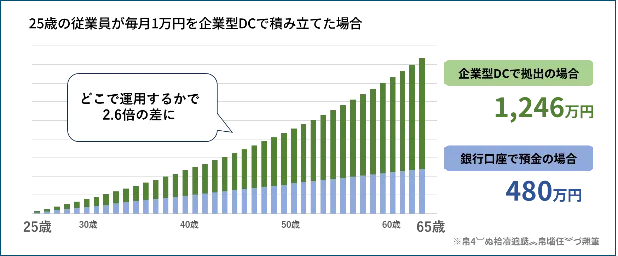

運用益が非課税のため、少額での積み立てでも運用効果が非常に大きいです。

例えば毎月1万円を25歳から65歳までの40年間貯金すると480万円ですが、非課税で年4%の利回りで運用できたとすると約1,200万円に!!

時間が味方に付くため、早ければ早いほど、資産形成は加速していきます!

資産運用やお金に関する学習の機会を得られる

資産運用やお金に興味のある方は自ら進んで情報収集をすると思いますが、興味がなかったり、知らなかったりすると知らないまま時間が流れてしまい気付いたときにはあら老後!なんてことにもなりかねません。

会社に企業型DCがあると、知る機会・学ぶ機会を得ることができます。

実際に加入して運用する、しないは個人の自由ですが、知らないことで生じる機会損失を減らすことができるのは大きなメリットです。

知らないと損をするお金の話というのは本当に多いです。できれば入社当初からお金の知識を能動的に身に付けて、将来に備えるといいでしょう!

-

-

薬マネ:知らないと絶対損する!!薬剤師のためのお金の強化書の評判・レビュー

続きを見る

経営者のメリット

年間最大66万円を損金計上

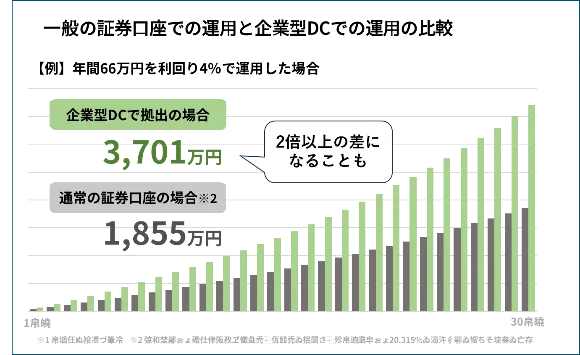

年間最大66万円を損金計上しながら個人に移すことで、非常に大きな節税効果が得られるのが一番のメリットです。

役員報酬1,200万円(月100万円)の方が、年間上限66万円(月55,000円)を役員報酬に上乗せしてもらう場合と、企業型DCで拠出する場合を比べてみましょう。

役員報酬に上乗せした場合と比べて、企業型DCで拠出した場合だと社会保険料+所得税・住民税額は年間約35万円も軽減することができます。

こことっても大事なのでもう一度言います!

企業が拠出する役員の掛金は、役員報酬でなく、全額福利厚生費として損金計上ができます!

そのため役員報酬で受け取るよりも、大きく税金を軽減することが可能ですね。

課税を避け、非課税で効率よく資産形成できる

日本では様々なところで税金がかかります。

役員報酬をもらっても、社会保険料や所得税が差し引かれ、手元に残った中で運用したとしても運用益に20%課税されます。

税金とられすぎですよね・・・。

企業型DCはあらゆる課税を避けることができるため、掛金は社会保険料・所得税の対象外となり、拠出額をすべて運用に回すことができます。また運用益も非課税です。

年間66万円を年利4%で運用したとしたら、30年目には倍以上の差になっていることになります。

一人社長の加入でもお得

企業型DCは従業員の福利厚生を目的とする年金制度です。

けれど、経営者が自らの節税を目的として導入しても高い導入効果が見込めます。

企業型DCは大企業でないと導入できないと思われがちですが、実は一人社長でも導入することが可能です!役員報酬によっては、運用にかかる年間コストよりも節税額が上回ります。

例えば役員報酬が月100万円の社長が導入し、年間66万円を拠出した場合、運用にかかる年間コストよりも節税額の方が圧倒的に高くなります。

差し押さえ対象外の安全資産

会社が順風満帆にいけばそれに越したことはありませんが、万が一のことも考えておかないといけませんよね。

経営者が自己破産したとき、銀行預金や有価証券、生命保険、不動産は差し押さえの対象となりますが、企業型年金で積み立てた年金資産は差し押さえの対象外なんです。

国の年金制度だからこそできる究極の保管方法なので、リスクを抱える経営者にはぴったりの安全資産ではないでしょうか。

企業のメリット

労使折半の社会保険料の負担軽減

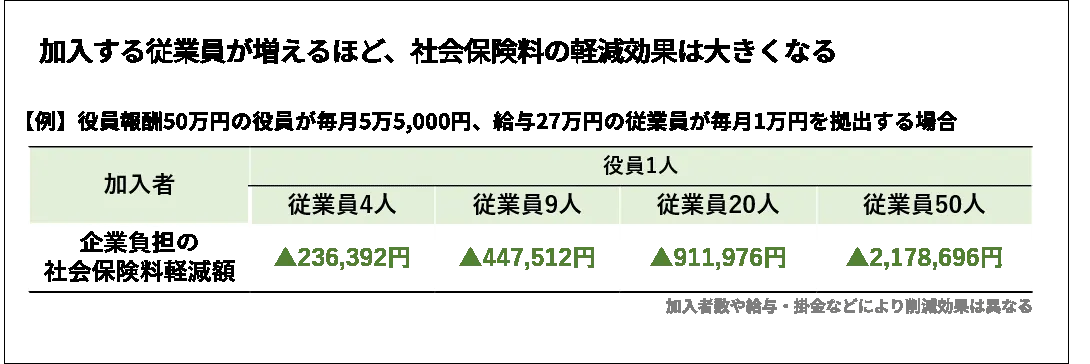

従業員が資産運用や節税のメリットを感じて制度に加入した場合、結果的に企業側も労使折半の社会保険料の負担を軽減することが可能になります。

例えば役員報酬が月50万円の役員が毎月5万5,000円、給与が月27万円の従業員4人が毎月1万円を拠出した場合、年間約24万円も企業負担の社会保険料を削減することができます。

加入する従業員が多いほど企業負担の社会保険料軽減額は増え、従業員20人が加入すると年間約91万円の削減です。

ただ、社会保険料の軽減はあくまで副次的な効果であるため、従業員の方へ制度のデメリット(将来の公的年金の減少や傷病手当金の減少)などをしっかりとした説明を行ったうえで、従業員のメリットを第一に制度を導入することも必要です。

自分の給与から掛金を拠出すると、標準報酬月額が下がります。

それによって社会保険料の節約にはなる一方で、それをもとに算出される公的年金や傷病手当も下がる可能性があることはデメリットとして理解しておきましょう。

参考までに、給与月額26万円の加入者が毎月2万円を拠出した場合、公的年金や各種手当金の減少見込額の目安は以下のとおりです。

人材確保に役立つ他社との差別化

導入企業の従業員しか加入することのできない企業型DCは、企業の価値を高め、他社との差別化を図ることができます。

働く従業員からしても、従業員の将来のことを考えてくれる企業のもとで働きたいですよね。

積極的に導入している企業に優秀な人は集まると思いますよー!

中小企業を取り巻く環境

調剤報酬・診療報酬改定や人手不足など、医療機関を取り巻く環境は厳しさを増しています。

社会保険の適用拡大で人件費負担が増える中、従業員の定着や将来の備えも求められています。

しかし、企業型DCの導入は中小企業にとってハードルが高く、簡単ではありません。

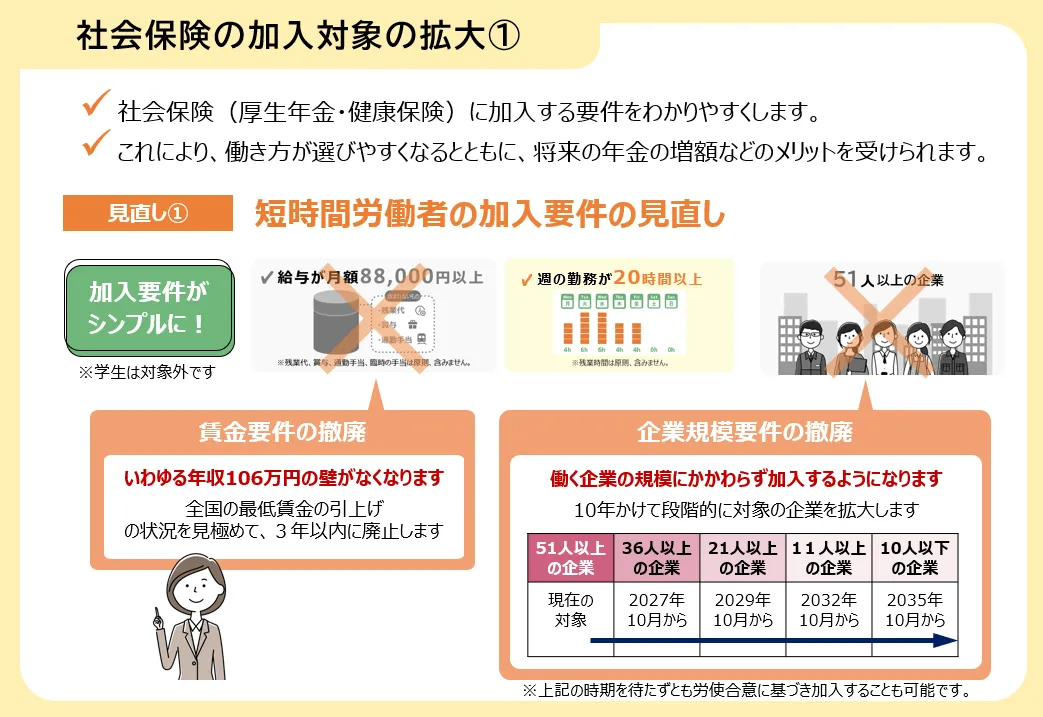

社会保険の加入対象者は拡大している

近年、社会保険の適用拡大が進んでいます。

2022年10月からは従業員51~100人の企業で働くパート・アルバイトも対象となりました。

さらに、2025年6月13日に年金制度改正法が成立し、今後は以下の2点が大きく変わる予定です。

- 賃金要件の撤廃:「106万円の壁」が3年以内に撤廃予定

- 企業規模要件の撤廃: 2035年までに従業員数による要件を段階的に撤廃予定

厚生労働省|年金制度改正法が成立しました

社会保険の加入者が増えると、社会保険料の企業負担も大きくなります。

社会保険料負担を抑えながら従業員の老後資金の準備ができる企業型DCの活用もぜひ検討していただければ嬉しいですね!

企業型DCは中小企業にとって導入ハードルが高い

ここまで、企業型DCのメリットや概要を紹介しましたが、企業型DCは日本ではまだまだ普及段階の制度で、日本の企業全体のうちわずか1.5%しか導入していないという現状です。

しかも導入している企業は大企業ばかり・・・。

国や金融機関は積極的に教えてくれない企業型DC

企業型DCは聞いたことがあったとしても、

- 「退職金制度のひとつでしょ」

- 「自分で金融商品を選んで運用するやつね」

くらいの認識の方もいるかもしれません。

私も企業型DCはこんなにメリットがあることを知りませんでした。

どうしてこんなに知られていないかというと、国や金融機関は積極的に案内をしていないのですね。

国からしたら社会保険料の減収になりますし、手数料で儲かる制度ではないので金融機関も企業に案内をほとんどしません。

また、企業型DCを導入したいと思っても、一人社長や小規模の企業だと金融機関に断られてしまうケースが多いです。

導入の話がくるのは大きい企業ばかり・・・。なので大企業しか導入していない現状なのです。

柔軟に年金制度の設計ができない

企業型DCは企業が追加で掛金を負担する追加拠出タイプ、追加拠出に加え従業員が拠出するマッチング拠出タイプ、従業員の給与の中から掛金を拠出する選択タイプがありました。

追加拠出タイプを取り扱う金融機関は多いのですが、選択タイプは取り扱いがないところが多いです。

そのため、企業負担を増やすことは厳しいと導入を断念してしまう企業もあります。

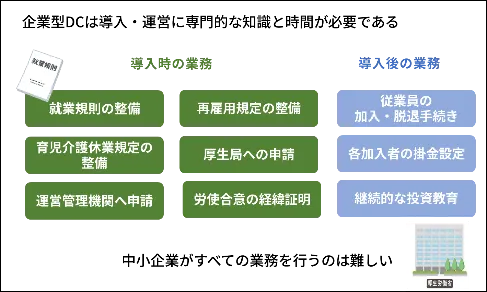

導入から運営まで、専門的な知識と膨大な作業時間がかかる

実際に企業型DCを導入したいと思っても、導入・運営までのハードルは非常に高いのも原因の一つでしょう。

自分の企業で導入できるのか、年金制度設計はどうするか、金融商品のラインナップや手数料、導入効果はどうなるか・・・、考えることは山ほどあります。

導入時には、国に申請するために就業規則や育児介護休業規程、再雇用規定を整備したり、運営環境を確認したりします。

そして導入後も従業員へ制度の説明や継続的な教育、従業員が入職・退職する度に加入・脱退の手続きを行う必要があります。

これらの作業を行うには、専門的な知識と膨大な時間が必要です。それを日々の忙しい業務の傍ら行うのですから途方もない作業・・・。

企業型DC導入サポートサービス

「従業員が少なくて金融機関に断られる、経済的にも事務的にも負担をかけずに導入したい・・・」

金融機関への運営管理手数料(口座開設費や維持費など)以外に、別途導入サポートの費用はかかりません。

金融機関への運営管理手数料は企業規模によって異なるので、お気軽に連絡ください。

まとめ

ここまでお読みいただきありがとうございました。

今回は、聞いたことあるけど、実際にどんなメリットがあるのか分かりづらい「企業型DC」の概要について紹介しました!

この記事で伝えたい事(結論)

- 企業型DCは経営者・従業員・企業の三者にとって節税効果の大きい制度

- 非課税で積み立て、運用ができ資産形成に有利

- 中小企業は導入のハードルが非常に高い

- 企業型DC導入サポートサービス:モカが厚生局への申請手続きをサポート」へ

必要としている企業や従業員はきっといっぱいいるはずです。

今回、読んでくれたあなたが「企業型DCってこんな仕組みになっていたんだ」と少しでも理解を深めていただけたら嬉しいです。

自分の会社に企業型DCが導入されているけどまだ加入していない方がいたら、ぜひ加入を検討してみてくださいね。

もし「自分の会社に導入を検討したいな」、「自分の会社で導入した場合の導入効果はどうだろう」、「もっと詳しく聞いてみたいな」と思った経営者の方がいらっしゃいましたら、モカまでメールでご連絡ください。

\ Xでも情報発信中!/

導入コストも企業の規模によって異なるので、導入コスト/導入効果の費用対効果もシミュレーションしますのでお気軽にどうぞ!

従業員の方でしたら、iDeCoやNISAも併用できるので、合わせて確認してみてくださいね。

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

-

-

新しいNISAのつみたて投資枠が資産形成に最適な理由|非課税額は1,800万円!

続きを見る