最近は終活などを通じて自分の相続の準備をする事が一般的になってきましたが、その中でも大きなテーマの一つがお金に関する事です。

.webp)

実際に相続税をいざ計算してみたら予想以上に税金が高額で、驚いた方も多いのではないでしょうか。人によっては到底払えない位の金額の相続税が発生するケースもありますからね。

-

-

相続税は意外と身近!かかるのはいくらから?基礎知識を理解しよう

続きを見る

しかし相続税は対策次第で税金を減らす事が可能で、その方法の一つが不動産を購入する事です。今回の記事では不動産を活用した相続対策について、詳しく紹介していきましょう!!

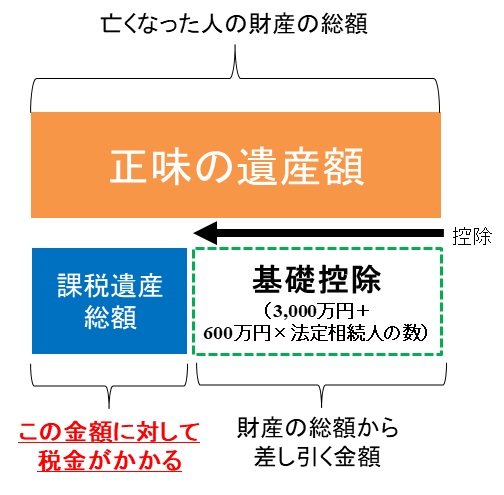

相続税の仕組み

今回の記事では不動産を活用した相続対策について解説していきますので、相続税の仕組みから簡単に見ていきましょう。2つのポイントを理解していればOKです。

①相続税は相続する財産にかかる税金

相続税の仕組みと聞くととても難しく感じてしまいますが、そんなに難しいわけではありません。 確かに細かく正確な税額を計算しようとすると、専門家でなければ難しい場合もありますが、基本的な仕組みは下記のように簡単です。

上記の図のように、亡くなった方の財産(正味の遺産額)から基礎控除などを差し引いた残りの財産に対してかかるのが相続税です。

ちなみに相続税の計算について、もっと詳しく知りたい方は、ぜひこちらの記事を参考にして下さい。具体例を用いたシミュレーションも行っています♪

-

-

相続税のシミュレーション!具体的なケースを元に計算してみよう!

続きを見る

②相続財産を減らせば税金も減る

相続税は相続財産から控除額を引いた金額に対してかかるので、単純に考えれば相続財産を減らすことができれば相続税を減らすことができます。しかし相続財産を減らすと言っても、そう簡単なことではありません。

相続財産と一口に言っても様々な資産があり、その中心は現預金などの金融資産と不動産です。

.webp)

不動産は売却をすれば財産を減らせるような気がしますが、売却資金として現金が入るので総額としては変わりません。

しかーーーーし!実は不動産を購入することで相続財産をかなり圧縮する事が可能なんです!!

その仕組みついて、詳しく解説をしていきましょう。

不動産を購入すると相続財産が少なくなる理由は?

なぜ不動産を購入すると相続財産を減らせることができるのでしょうか?

一言で言うと、不動産の時価と相続税評価額が違うためです。不動産を購入することで、時価と相続税評価額の差額分だけ相続財産が減るというわけですね。

具体的には不動産の価格は「1物4価」とも言われるように、様々な価格があります。目的に応じて様々な評価方法があり、同じ物件であっても価格がそれぞれ違うんです・・・。

.webp)

通常不動産を購入する際は、下記の表で言うと一番高い実勢価格(=時価)で買いますが、実勢価格を100%とした場合の各評価額の目安は以下の通りです。

| 価格の種類 | 目的 | 評価額の目安 |

| 実勢価格 | 実際に取引される価格 | 100% |

| 公示価格 | 実際の取引に準じた価格 | 100% |

| 相続税評価額 | 相続税における評価 | 70~80% |

| 固定資産税評価額 | 固定資産税における評価 | 70% |

相続税の評価においては上記の表の「相続税評価額」が採用されます。概ね実勢価格の70~80%ですね。

つまり、不動産を購入することで価格の20~30%程度の財産を圧縮することができます!!これだけで2~3割の節税効果!

では実際に相続税評価額の計算方法を見ていきましょう。不動産の相続税評価額の計算方法は簡単で、下記の計算式で算出できます。

- 自用地(自宅など自分で使う土地):相続税評価額=路線価×地積

- 自用建物(自宅など自分で使う建物):相続税評価額=固定資産税評価額

土地は毎年国税庁が発表している路線価を、建物は毎年が送られている固定資産税の納付書を見れば評価額が分かりますよ~。

具体的な評価額を調べたい場合は、こちらの記事でも紹介しているのでぜひ参考にしてみてください。

-

-

相続税のシミュレーション!具体的なケースを元に計算してみよう!

続きを見る

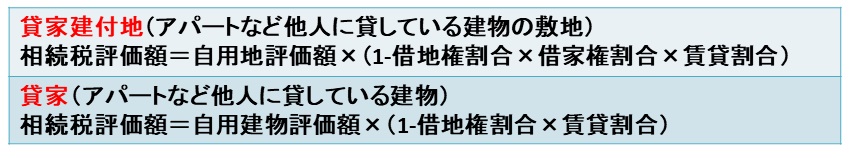

自宅よりも賃貸物件を購入した方がよりお得に

不動産を購入することで相続財産が圧縮できることをここまで説明して来ましたが、実は購入する不動産の種類によって圧縮できる金額が違います。

自宅などの自分で使う物件よりも、賃貸アパートのような他人に貸す物件の方が実は効果が大きいんですよー!

先程の説明では不動産を買えば2~3割ぐらい相続財産を圧縮できると説明をしました。しかし、それは自宅用不動産の場合の計算方法で、賃貸物件の場合は下記のように評価額を計算します。

自用地評価額とは、先ほど紹介した自宅の計算方法での評価額と同じです。

自分で持っているだけの不動産はいつでも自由に使えますが、他人に貸している不動産は自分の不動産とは言え、すぐに追い出して自由に使うことはできないですよね?

.webp)

物件の場所によって評価額は違いますが、賃貸用不動産の場合、自宅不動産と比べると土地の場合で3~4割、建物は3割程度、低い評価額として算出されます。

相続対策として不動産を購入する際は、このように賃貸として他人に貸している不動産を購入することで効果が大きくなりますね。

不動産購入による相続税節税効果の計算シミュレーション

それでは不動産を購入することで、実際にどれくらい相続税の圧縮効果があるのかをシミュレーションしてみましょう。相続税の計算式の概要についてはこちらの記事で復習してみてください♪

-

-

相続税は意外と身近!かかるのはいくらから?基礎知識を理解しよう

続きを見る

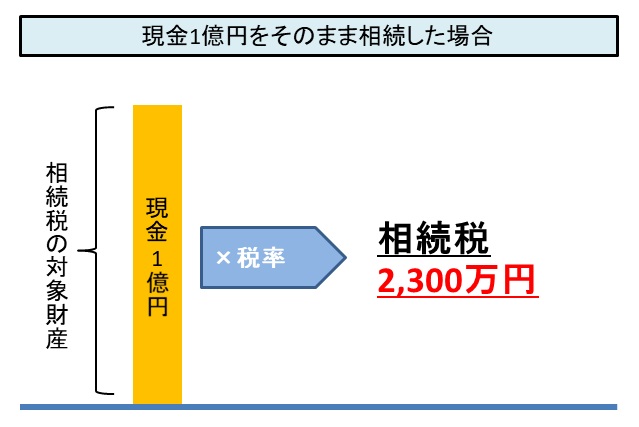

相続税の評価額や税金は保有している財産の種類や金額、また法定相続人の人数などでも大きく変わりますが、今回は分かりやすくするために現金1億円のみを保有しているとしましょう。

通常の相続税の計算では基礎控除や非課税財産がありますが、今回のシミュレーションでは簡略化のため考慮していません。

現金1億円を保有した状態で相続が発生すると、相続税は概ね以下のように計算できます。

相続税の金額は2,300万円と計算され、相続財産の約4分の1が税金で持っていかれてしまうことに・・・。

せっかく亡くなった方が1億円も貯めて残してくれたのに、残された家族は7,700万円という大幅に減額された金額した受け取ることができません。

このように相続税の金額はとても高額になるので、何も対策をしなければいくら財産があっても3代で無くなるとも言われてます。

.webp)

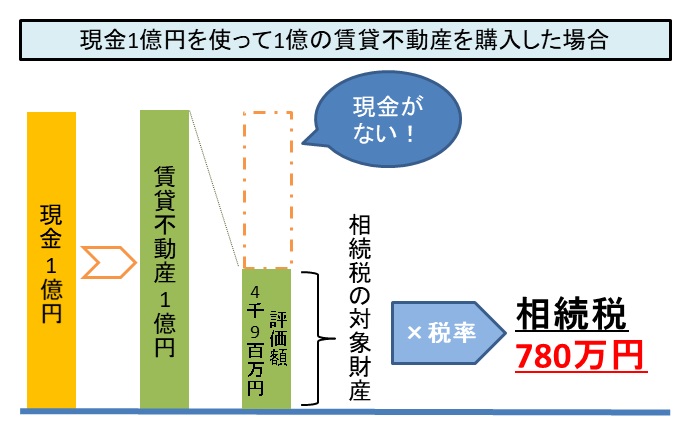

では同じような状況で1億円の賃貸不動産を購入すると、どのように変わるでしょうか。

保有している1億円を使って不動産を購入するので、資産としては不動産が1億円分になります。

不動産の相続税評価は実勢価格の7~8割程度で、更に賃貸用不動産の場合は3割程度評価額下がりましたよね。つまり、相続税の対象財産としては4,900万円と評価され、相続税は780万円に大幅減額!!!

先程の2,300万円と比較をすると、約1,500万円も税金の金額を減らせていることが分かります。現金を不動産に変えることで、相続税をかなり圧縮することができるのです。

しかし上記のケースでは現金が全く無くなってしまっており、相続税を支払うためのお金が手元にありません。せっかく相続税を圧縮しても、相続税を支払えなければ意味がないですよね・・・。

.webp)

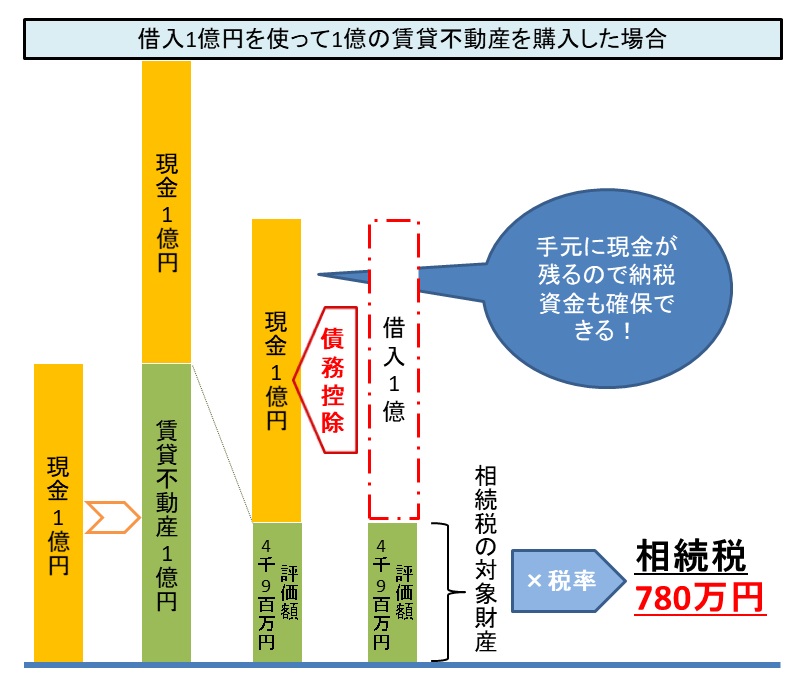

上記のように借入金を利用して賃貸不動産を購入することで、手元に現金を残したままで不動産を購入することができます。

財産としては現金+不動産と多くなってしまいますが、借入金は債務控除と言って相続財産から引くことができるので、相続税の金額としては先ほどと同じ780万円です。

そして手元には現預金1億円が残っているので、相続税の支払いも問題ありません。借入を利用して不動産を購入すれば、手元に現金を残しつつ相続税を圧縮することが可能になるのです!

このように借入金の利用は良い事ばかりのように聞こえますが、借入金は金利が発生することと、相続発生後は借入金はマイナスの財産として相続人に引き継がれていく点は注意点として認識しておきましょう。

賃貸用不動産を購入する際の注意点

賃貸用不動産を購入すれば相続税の圧縮が出来て、良い事ずくめの事のように聞こえるかもしれません。しかし、不動産という高額な資産を購入する訳なので注意点もあります。

.webp)

家族に残してあげられる物件を選ぼう

一つ目の注意点は、購入した不動産は相続財産として家族に引き継がれていくことです。

特に借入を活用して不動産を購入した場合、残された家族は不動産とセットで借入金も引き継ぎます。

引き継いだ家族としては、不動産を売却して借入金を返済するか、そのまま保有して借入金の返済を続けて行くかのどちらかを選択する事になるでしょう。

もし不動産が売却できなかったり、売却をしても借入金額より安い金額でしか売却ができなければ、家族は借入金だけを背負ってしまうことになりかねません。

また賃貸物件からの家賃収入が思ったよりも少なくなってしまうと、借入金の返済ができず、手元資金から返済資金を捻出しなければならなくなってしまいます。

.webp)

せっかく家族のためを思って相続対策を行ったにもかかわらず、購入する物件次第では家族に迷惑をかけてしまうケースも実際にあります。

このような事態にならないためには、しっかりと資産価値のある物件を選ぶことが大切です!!!

相続対策を税理士に相談する際には、不動産売買についても相談に乗ってくれます。しっかりと活用してください。

マンションや一棟アパート、区分オフィスなど賃貸物件と言っても様々。それぞれの特徴を見極めて購入する必要があるため、以下の別記事で解説していますよ~。

-

-

相続対策で買うならどの不動産が最適!?不動産毎の特徴を徹底比較!

続きを見る

急いで買わない・すぐに売らない

二つ目の注意点としては、賃貸不動産を買う時期や売る時期に注意することです。

今回の記事の内容に矛盾しているかもしれませんが、そもそも相続税を意図的に減らすこと良いことではありません。

ではなぜ不動産の相続税評価がこのように優遇されているかと言うと、円滑な不動産取引をしやすくする為と国民みんなが安心して住む場所を確保できるようにするためです。

もし不動産の相続税評価額に今回説明したような圧縮がなければ、不動産を持っている方は相続が起きる前に不動産を手放して現金にしておいた方がお得です。またわざわざ賃貸用不動産を建てたり、購入しようとする方も大幅に減少するでしょう。

そうすると不動産取引の件数や、賃貸物件の供給が極端に減ってしまい経済へのダメージも大きく、住む場所に困る人が出てくるかもしれません。このような理由から不動産の相続税評価額は減額されている訳であって、決して相続税を減らすためではありません。

.webp)

例えば病気が深刻で余命少ない状況で慌てて不動産を複数購入したり、また相続税の申告手続きが終わったらすぐに物件を売却するなどはどうしても目立ってしましいます。

税務署もそのあたりはしっかりとチェックをしているので、不動産の売買は相続の前後で慌てて行うのではなく、元気な内からじっくりと行っていくことがおすすめです。

リビンマッチというサイトなら土地の活用法はもちろん、土地を持っていなくても一戸建て、マンション、収益物件など、通常のHPに掲載されていない新着物件などタイムリーな物件情報や、サイト非公開物件、特選物件なども一括依頼できます。

無料で複数社から見積りや提案が受けられますので上手に活用してみてください。

- リビンマッチ公式サイト:https://www.lvnmatch.jp/

不動産の購入と相続対策のまとめ

相続税は自分には関係ないと思っていても、誰でも発生する可能性のある身近な問題です。

自分に万が一のことがあった時、残された家族に迷惑をかけないためにもしっかりと対策を取っておいてあげることが重要だと思います。

もし相続税がかかるようであれば、今回の記事で紹介をしたように賃貸不動産を購入して相続税を圧縮してあげるのも良いでしょう。

しかし購入する物件は慎重に見極めることが重要で、安易に不動産を購入してしまうと残された家族にかえって迷惑をかけてしまう事にもなりかねません。

また体調が悪くなってから慌てて不動産を購入するのも良くありませんので、相続税とその対策については元気な内から早めに考えておくことが重要ですね。具体的にどんな物件を購入すればいいのかについては、別記事で解説しています♪

-

-

相続対策で買うならどの不動産が最適!?不動産毎の特徴を徹底比較!

続きを見る

.webp)

相続対策の物件を探すならリビンマッチも併せてご活用くださいね。↓↓

相続が心配ならすぐに税理士に依頼しよう

相続税、私はどれくらいかかるんだろう・・・

相続対策としての不動産や生命保険って難しいけどアリなの?

遺産分割協議書の作成、戸籍収集などの相続手続きが不安・・・

こんな悩みは税理士に解決して貰いましょう!税理士ドットコムなら全国の相続に強い税理士を無料で検索することが可能です。調べるだけなら全て無料のため、使わない手はありませんね。

税理士ドットコム公式サイト:https://www.zeiri4.com/